“‘基金赚钱、基民亏钱’局面将逐步被打破。”1月21日,在全球管理咨询公司麦肯锡发布的《中国一流的公募基金离世界一流还有多远?》中,该机构对于未来5-10年中国公募基金行业的发展作出上述预测。

中国公募基金行业已有二十多年的历史,但许多基民都会有相同的感慨,就是“基金赚钱、基民亏钱”。

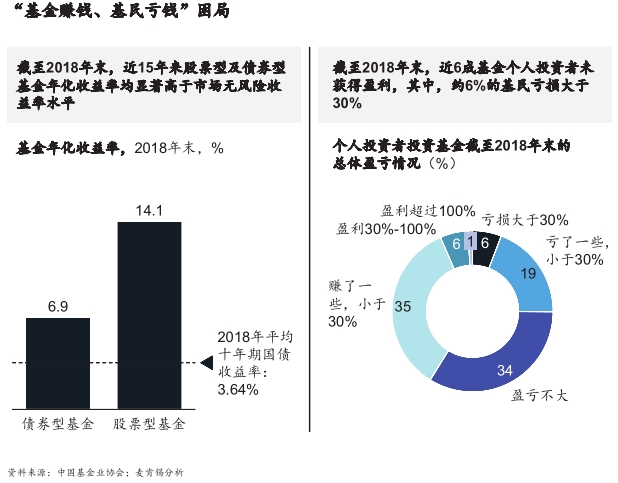

根据中国基金业协会统计,截至2018年末,近15年来股票型基金平均年化收益率为14.1% ,债券型基金平均年化收益率为6.9% ,显著高于市场无风险收益率水平。但与此同时,调查显示,近6成基金个人投资者未盈利或亏损,其中,约6%的基民亏损大于30%。

关于“基金赚钱,基民亏钱”的困局,麦肯锡认为,未来5到10年这一现象会有很大的转变。投资者的偏好正在发生变化,投资者越来越关注有一定波动的投资配置来实现投资目标,并且投资者对“长期投资”、“价值投资”的理念越来越认同。

麦肯锡全球董事合伙人马奔指出,2020年下半年中国头部的公募基金发行的封闭投资都很受欢迎,这印证了投资者成熟度的大幅度提升。其次,现在头部公募都在做买方投资者探索,以便更好地帮助投资者进行资产配置。同时,头部公募也在思考如何进行理财替代,通过方案类的资产产品替代银行理财,帮助银行客户实现“低波动,中等收益”的投资目标。

目前公募行业存在业绩与规模之间的矛盾。基金经理有自己的能力圈,在管理能力有限的情况下,一旦规模过大,会给基金投资运作带来一定的难度,导致业绩下滑。马奔认为,中国单一产品的平均资产管理规模大幅度低于全球市场,一部分是由于新发导向的生态导致。

马奔相信,随着过去几年头部财富管理业务的提升,产品的持盈也越来越重要。在这样的背景下,头部的公募基金就在思考如何解决管理资产边界的问题,如何让投研的模式承载大规模的投资。垂直化、一体化的模式、基金经理团队制的模式,都是很好的解决方案。

麦肯锡预计中国大资管市场在经历了2017-2020年的结构性改革之后,将在未来5年回到增长轨道,2019年-2025年均管理资产增速将实现9%,2025年有望达到196万亿元人民币的资产管理规模。

“公募基金业务将在2019-2025年达到18%的年均增长速度,成为大资管各类牌照中吸引新增资金的领头羊。”麦肯锡认为,未来5-10年中国公募基金行业的发展将呈现六大趋势:

趋势一、零售资金将是公募业务未来最重要的新增资金来源,预计到2025年零售业务将为公募基金创造约16万亿元人民币的增量资金规模。同时,“基金赚钱、基民亏钱”局面将逐步被打破。

趋势二、竞争与合作并存,以银行和保险为主的金融客户仍将是公募基金重要的机构客户。

趋势三、养老金体系结构化改革将带来一二支柱委外和养老金三支柱机遇。

趋势四、权益产品和固收+产品将引领市场增长,资管机构将持续推进产品策略多元化。

趋势五、中国公募基金全球化投资将进一步加速。

趋势六、行业局部马太效应将加剧。