上周国际市场风云变幻,美国总统拜登签署1.9万亿美元救济法案,欧央行维持基准利率不变并承诺加快资产购买。

全球股市方面,美股全线反弹,道指周涨4.1%,纳指周涨3.1%,标普500指数周涨2.6%。欧洲三大股指表现不俗,英国富时100指数周涨2.0%,德国DAX 30指数周涨4.2%,法国CAC 40指数周涨4.6%。

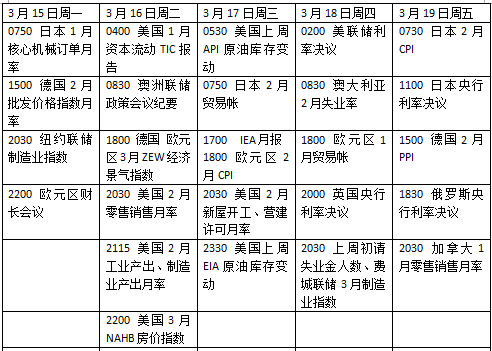

本周(3月16-21日)看点颇多,美联储将公布利率决议,可能对动荡的美债市场产生影响,包括英国、日本、俄罗斯、挪威等近十家央行也将在近一周内召开议息会议。此外,国际能源署(IEA) 将公布月度市场报告。

美联储议息会议来袭

美国总统拜登11日在白宫签署了经济救助计划。拜登表示,这项总额达1.9万亿美元的“历史性立法”为美国经济重建提供支柱性力量,将给美国人民提供一个“奋斗的机会”。计划的主要内容包括:为每周失业救济金增加300美元额外福利,扩大失业救济范围并将适用时间延长至9月6日;为州和地方政府注入约3500亿美元资金;为学校重新开放提供约1700亿美元等。国会民主党人现在将目标瞄准了新一轮大规模基建计划。

美联储会议将是本周焦点。美国经济复苏开始升温,但通胀担忧正在蔓延。议息会议内容料将涉及前景的短期风险,以及对金融状况趋紧和市场无序的担忧,任何对前景的乐观评论都可能会强化政策收紧预期。

目前,机构普遍认为,美联储主席鲍威尔可能会重申他的极端鸽派立场,经济前景有所改善,承认正在进行的美国疫苗接种计划降低了经济下行风险。美联储欢迎更陡峭的收益率曲线,但目前的轨迹可能会破坏经济复苏。美联储预计将重申耐心,直到经济指标证实复苏出现实质性信号。

数据方面,本周投资者需要关注2月零售销售月率,1月消费者支出随着去年末财政刺激计划落地大幅上升,不过机构预测热潮可能开始降温,预计2月零售销售将环比回落0.3%。如果数据超预期,可能会推动美债收益率进一步上升。此外周二美国财政部有240亿美元20年期美债的拍卖,需要警惕市场需求疲弱对美债波动的影响。

原油和黄金

国际油价上周高位震荡,欧佩克减产协议及下半年全球经济复苏预期依然是支持原油价格的最大动力。WTI原油近月合约收于每桶65.61美元,周跌0.7%,布伦特原油近月合约收于每桶69.22美元,周跌0.2%。

OANDA高级市场分析师莫亚(Ed Moya)认为,原油价格可能会进入一个盘整期。西欧原油需求前景喜忧参半,印度需求骤降至8月以来最低水平,令市场情绪受到打击。随着人们对美国今年夏天原油需求的期望越来越高,油价下行空间有限。拜登此前提出,争取在7月4日前让民众恢复正常生活。

国际金价小幅反弹,但美债收益率高企依然给黄金带来压力。COMEX黄金4月收于每盎司1719.80美元,周涨1.3%,终结了此前周线三连阴。

道明证券(TD Securities)大宗商品策略师加利(Daniel Ghali)表示,随着美债收益率回升至1.6%这一重要的心理关口,整个金融市场状况都正在受到拖累。现在显然不是资金转向黄金的环境,短期黄金价格将持续承压。Metals Daily首席执行官诺曼(Ross Norman)指出,近期金价与美国国债收益率密切挂钩,而美元的坚挺加剧了抛售。令人鼓舞的是,在供应链面临挑战的情况下,欧洲的实物需求非常好。外界对于第二季度通胀可能上升的讨论有望吸引资金涌入黄金对冲风险。

英国央行或按兵不动

上周欧洲央行暗示将加快量化宽松购买步伐,以限制国债收益率上升。欧洲央行行长拉加德表示,之所以做出这一决定,是因为未来几个月总体通胀率可能会上升,这一立场与美联储形成对比。

疫苗在欧元区的推广一直受到交付问题的困扰,整体进度远远落后于英国和美国。最新的障碍是,欧盟最为倚重的阿斯利康疫苗出现了有关血栓等严重副作用的报道,这促使丹麦、挪威和冰岛暂停阿斯利康疫苗注射。潜在风险是,这可能会减缓欧盟疫苗接种的速度,导致更多人决定不接种疫苗。

数据方面,市场关注本周将公布的2月欧元区CPI数据,1月欧元区 CPI为0.9%,核心CPI为1.1%,目前机构预期上月通胀指数将与1月持平,此外欧元区财长会议也值得投资者留意。

英国央行周四召开政策会议,预计将维持0.10%的基准利率和8950亿英镑的资产购买计划不变。英国央行行长贝利将发表讲话,关注其对经济前景的看法。由于疫情因素,英国经历300多年来最严重的经济衰退,因此英国央行希望债券购买计划具有灵活性。随着经济逐步企稳,英国央行可能暗示将从夏季开始逐步减少资产购买规模。

本周看点