季报、半年报、年报,都是基金业绩大盘点的时候。每每此时,刷爆朋友圈的排名都让肾上腺素澎湃一阵。遇上牛市,自然比拼的是哪只基金收益最高;如果是熊市,画风一转就成了哪只基金是正收益;遇到类似今年的这种市场就更戏剧化了些,春节成了分水岭,不到半年的时间,媒体、基民曾言必称的“顶流”们,最近成了被高度“抨击”的对象。被争论的焦点,简单地说就是这些公募基金大佬们,半年业绩似乎掉队了。

账户上数字的起起伏伏,难免牵动着投资者的神经。但以半年的时间维度来判断一位基金经理的能力,似乎还是有些短期。 事实上,业内权威的基金奖项,评价的时间维度至少在三年以上。而一位优秀基金经理的决断,也有待时间的验证和揭晓。

股神可以做到年年出众吗?

如果非要说全世界拥有粉丝最多的“股神”是谁,我想非巴菲特和查理芒格莫属了。我们知道,伯克希尔哈撒韦1964~2020年的年化投资收益为20%,累计收益率为2810526%。同期标普500的年化收益为10.2%,累计收益率为23454%。简单地说,1964年初分别以100美金投资伯克希尔哈撒韦和标普500,到2020年底分别获得2810526美金和23454美金。

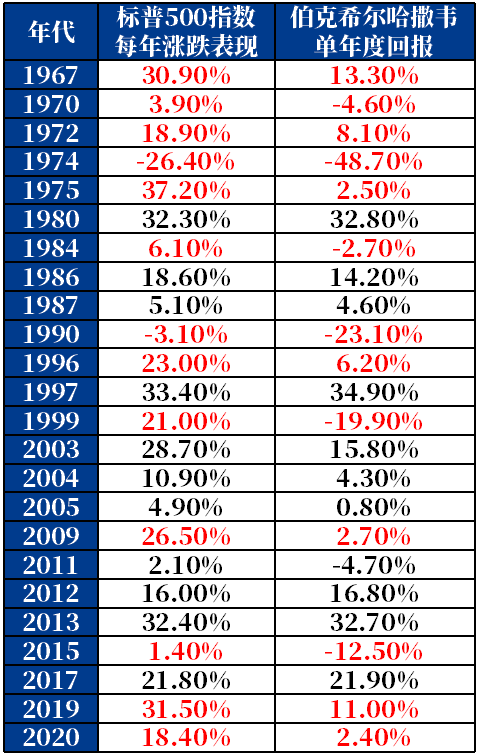

像巴菲特这样可以称之为传奇的长期业绩表现,是否是基金年度冠军榜上的常客呢?小编仔细回看了2021年巴菲特致股东的信,查阅过去56年间每一年的业绩表现(1964年~2020年)。令人不无感慨的是,伯克希尔哈撒韦作为一家主动投资的专业机构,有19年的时间跑输标普500指数,还有5年的时间几乎与标普500的表现一致。

数据来源:2021年巴菲特致股东的信

如果仅看表格中那些标红的年份,伯克希尔哈撒韦的业绩表现似乎是差强人意,远远跑输指数。可事实上,我们知道,时至今日伯克希尔的长期股东获得了相当可观的回报。

在中国会水土不服吗?

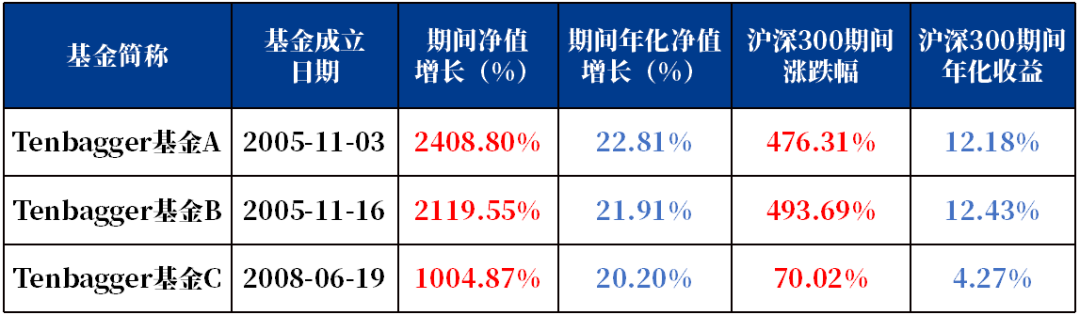

美国的股票市场有100年的历史,相对A股来说更为成熟,用伯克希尔哈撒韦的56年业绩作为案例会不会水土不服?我们复盘了公募基金行业三只耳熟能详的“十年十倍”牛基过去10年表现,看看从中能发现什么。

银河证券数据,截至2021年7月5日

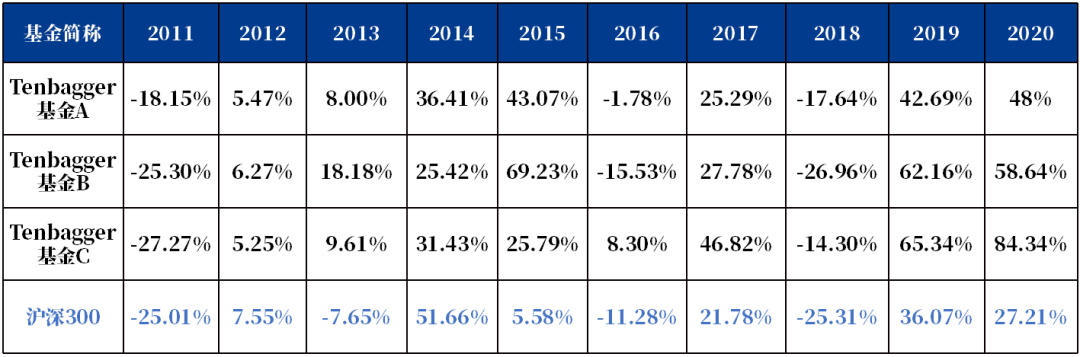

理想状态下,自这三只基金成立起认购,一直到今年的7月5日,可以分别获得24倍、21倍、10倍的丰厚回报。然而在这个过程中这些长期绩优基金的波动不小,而且单年度的表现可能经常让持有人感到“失望”。再来看看过去10年里单年度各自的表现,以及与沪深300相对表现。

数据来源:银河证券、wind

从数据上来看,这些好基金让人感到“失望”的时刻是似乎不少的。不仅常出现“跑输市场”的情况,而且年度排名也似乎没有那么稳定的表现。如此看来,单一年度的业绩或不足以呈现可循迹的规律,一周、一个月、一个季度、半年,这些超短期的业绩排名的意义就更不大了。那么,持有人该怎么决定,是与基金继续携手,还是及时止损呢?

像选伴侣一样选基金吧

在中国的资本市场度过一个相对完整的周期,需要数年的时间。股票背后是企业和行业经营周期的波动,是中国经济发展的脉络,需要时间的发酵和熟成。从这个意义上讲,短期的投资维度衡量的更多是市场的情绪,而长期的投资维度更多衡量的是经济与企业成长的红利。

要不要和手里的基金说分手,倒不如真把其作为伴侣来衡量。首先需要冷静思考的,也许不是别人,恰恰是问问自己究竟想要的是什么。上文的三只tenbagger基金,基金经理的特点还是比较鲜明的。有些基金经理就是稳健型选手,在下跌市场呈现出较强的控回撤能力,小于市场跌幅和同类回撤。这些投资风格呈现出对风险较为厌恶的基金经理,往往是对估值高度敏感的。在快速上涨的市场就不一定表现出很强的进攻性。

其次,看看你的“他/她”是不是知行合一,可能比短期业绩更重要。就像了解一个人,不要光看他说什么,更要看他做什么。甜言蜜语就好比短期业绩,努努力都能实现。然而正如跑步一样,坚持一周、一个月都不是什么难事。但是坚持10年,就很容易忘记立下的flag,动作也就容易变形。从这个层面上讲,看短期业绩不如跟踪基金经理的访谈,披露的持仓风格、换手率等,是不是做到言行一致。

最后,尽量平衡理智与情感,别让短期情绪控制头脑。客观地说长期投资是逆人性的,短期暴涨暴跌才有即时快感。在接触到的很多持有人中发现一件事,大家不是不想做长期投资, 而是很难在市场冲浪中管住自己的手。或许可以试试这些方式,选一只封闭式或具有最短持有期的基金,管住自己的手;或者用很小额很小额的资金做定投,小到遇到大事都起不到太大作用的量,时间终会给予惊喜;再或者,以你最爱的人或者事命名一个账户吧,然后为其做一笔投资,见证账户和所爱共同成长。

如果你恰巧选择了一位中长期业绩不错,且知行合一的基金经理,忘记短期吧,这或许才是最该有的投资心态。