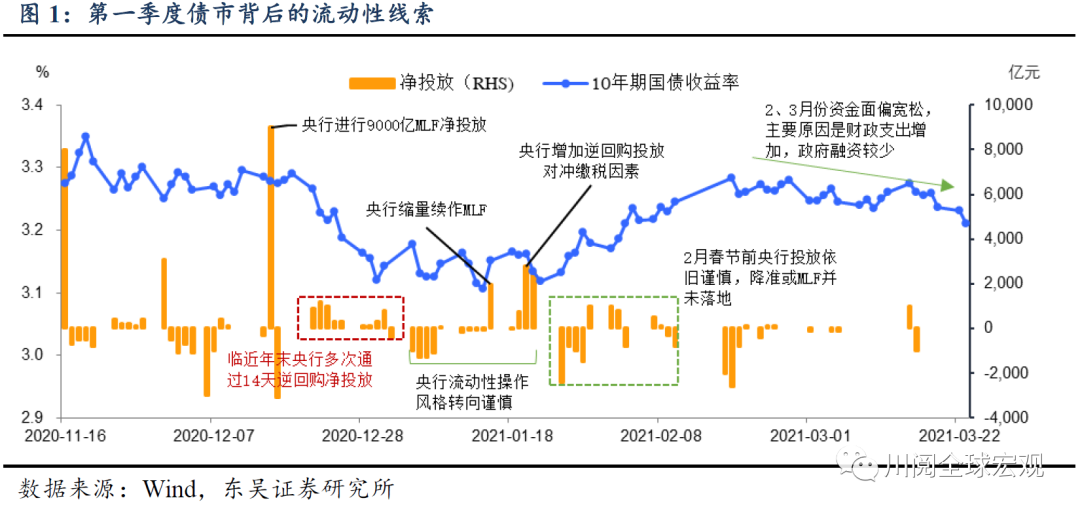

第一季度债市的线索:流动性。回顾第一季度债市走势,10年期国债收益率并未跟随美债出现大幅上涨,由于第一季度经济数据噪音较多,债市背后的流动性线索非常明显,可以分为三个阶段(图1):

1月“筑底”。经过12月中下旬的阶段性宽松之后1月央行操作风格突变,叠加偏高的缴税规模,偏紧的流动性环境使得市场对12月货币政策转向宽松的解读发生改变,国债收益率筑底;

2月春节前上涨。2月春节前市场预期的“流动性礼包”——降准或MLF操作并未落地,叠加大宗商品价格启动带来的通胀预期,国债收益率上涨,重回去年12月的水平。

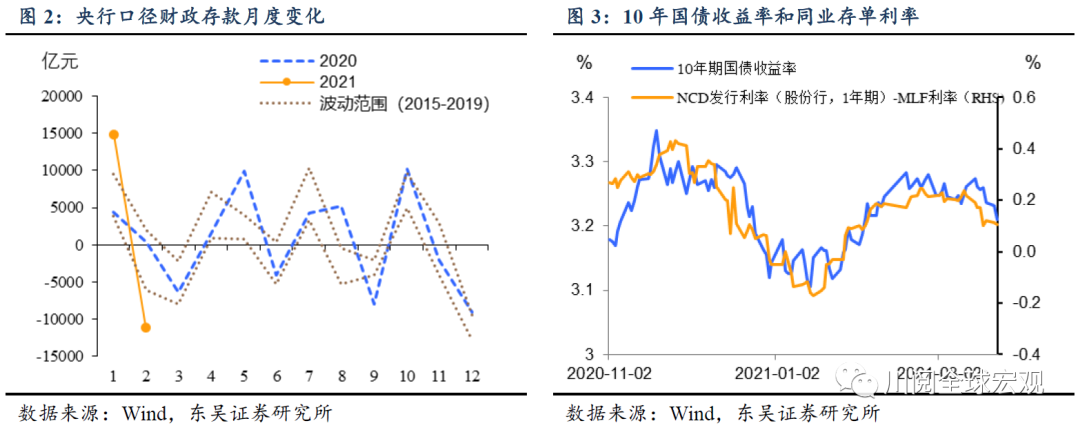

春节后震荡向下。春节后国内债市和海外出现明显分化——以美债为首的海外债市通胀交易继续升温,而中国国债收益率则出现震荡下行的行情。这与2、3月偏宽松的流动性环境相关,背后则源于2、3月份财政支出大幅增加、政府净融资规模有限(图2和3)。

第二季度流动性环境如何?2、3月偏宽松的流动性环境在4、5月份将面临变化。在整体流动性持续紧平衡下,财政因素和银行负债端的稳定性将成为影响流动性的重要因素。

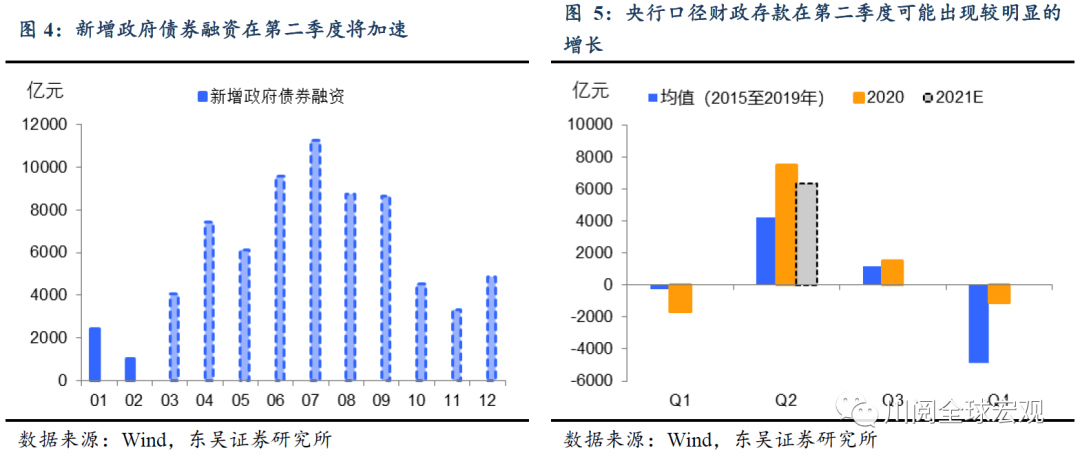

财政因素怎么看?4、5月财政存款将出现较为明显的上升,一方面缴税规模加大,另一方面两会之后政府债券净融资量会明显上升。根据两会公布的目标,今年政府证券净融资规模约为7.2万亿,根据此前的月度发行规模特征,预计第二季度政府净融资规模超过2万亿,央行口径的财政存款新增量在4000至6000亿之间,高于2015年至2019年的均值,但低于2020年同期(图4和5)。

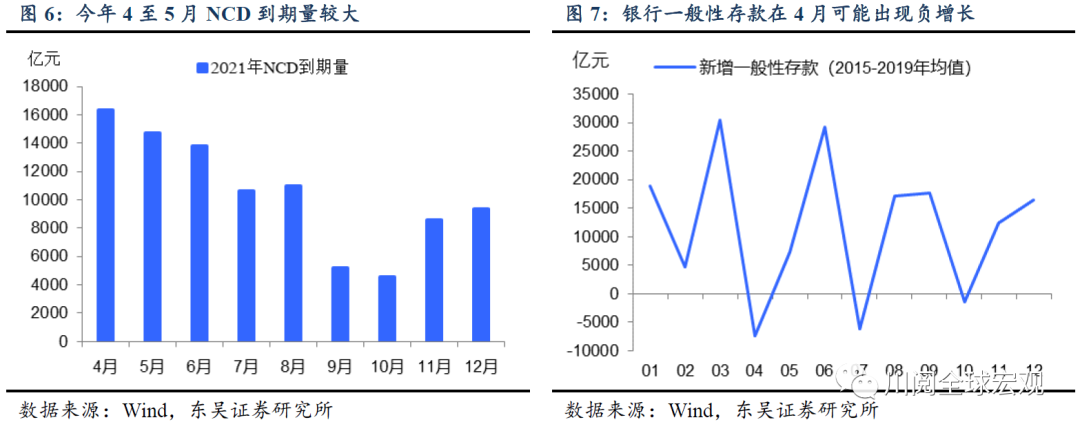

银行长端负债有什么变化?从2、3月的行情来看债市方向与1年期同业存单密切相关,4、5月同业存单利率可能面临一定上行压力:一方面,商业银行一般性存款面临季节性回落,4月可能出现负增长;另一方面,4、5月作为银行长端流动重要来源的同业存单到期量较大(图6和7)。

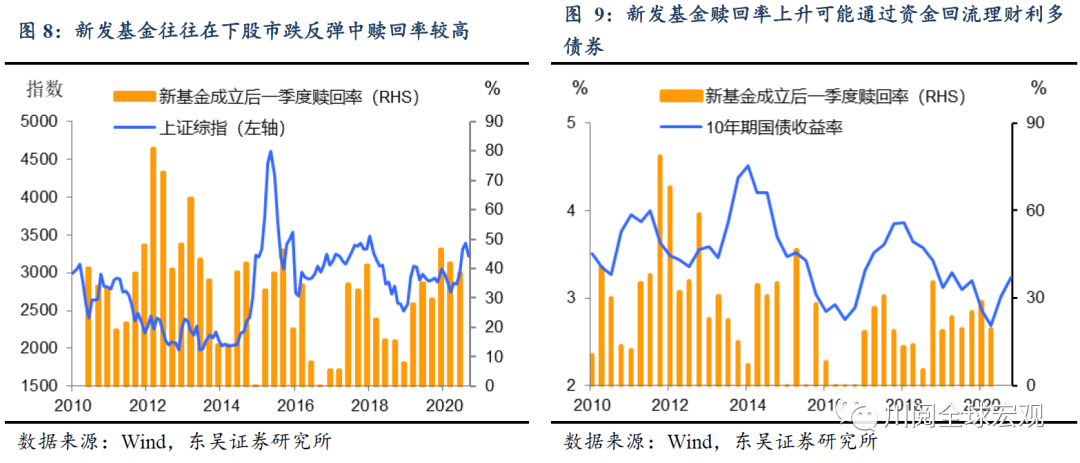

股市会如何影响债市?春节之后A股出现了明显的回调,新发基金的规模明显萎缩。我们发现历史上新发基金往往在股市下跌反弹中出现较大的赎回率,部分资金可能回流银行理财或者债基,间接利多债市。在大幅调整之后,A股第二季度或出现阶段性反弹(图8和9)。

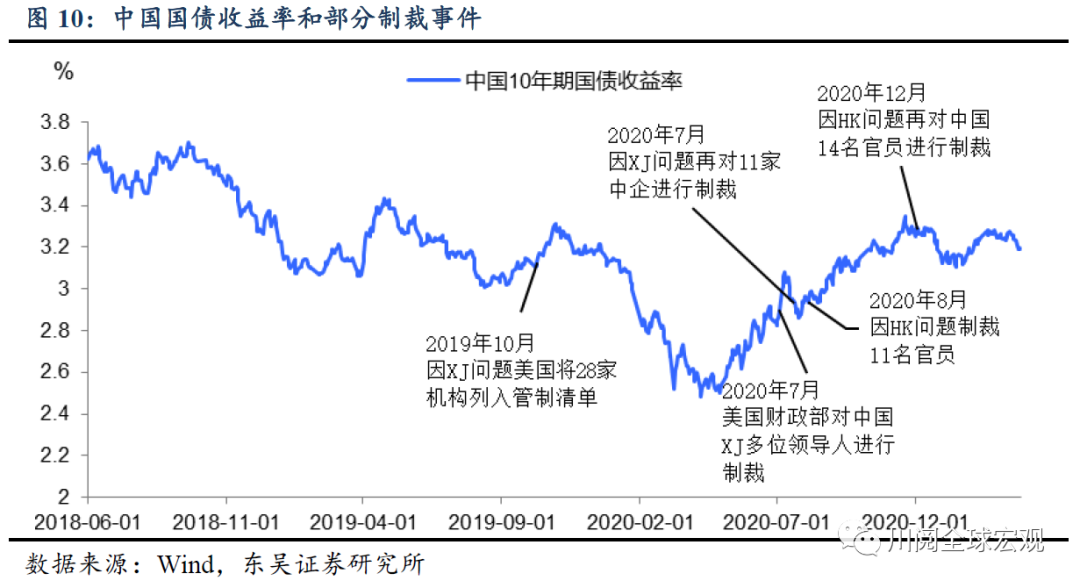

地缘政治事件会如何影响流动性和债市?3月中美会谈无果,西方国家无理指责我国内政使得地缘政治形势再次引发市场的担忧。如果摩擦只是集中在部分区域和部分行业,而不是发展成全面的经济冲突(例如继续提高对中国出口的关税),可能会造成短期避险,但不足以对流动性和债市方向产生影响(图10)。

综合而言,第二季度流动性环境面临一定压力,央行如果依然继续保持此前的操作风格,第二季度货币市场的波动率将上升,叠加通胀明显上涨将使得债市收益率继续“磨顶”。央行、财政部等相关机构可能从两方面着力缓解流动性压力,一方面加速财政支出,降低财政资金缴入国库对资金面的影响;另一方面,央行可能加大逆回购投放缓解缴税的影响,而对于银行长端资金的需求,央行进行普惠定向降准的概率要大于超量续作MLF。

风险提示:中国信用收缩过快导致经济超预期下滑、信用风险上升,央行再度转向宽松。地缘政治形势超预期恶化,央行被迫转向宽松缓解外部冲击对经济的影响。