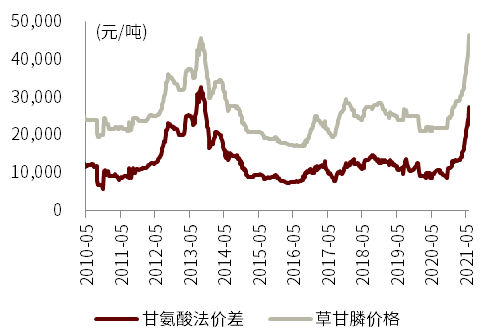

随着市场供应的收缩,价格对需求的弹性大幅上升。本轮草甘膦的价格周期远强于2018年,甚至强于2013年,据此,我们判断草甘膦价格上行至5万元/吨及以上是大概率事件。此外,由于草甘膦供应端扩张受限,我们认为草甘膦长周期的价格体系将会重塑,可能很难回落至3万元/吨以下价格水平,过去五年(2016-2020年)价格中枢2.3万元/吨或成为历史。

摘要

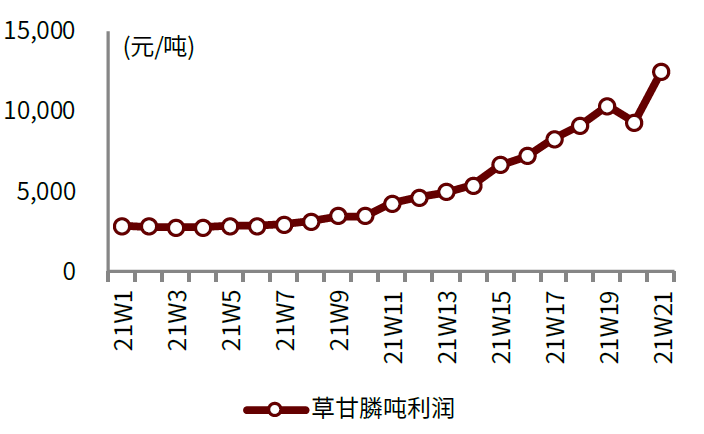

草甘膦价格突破2013年高点,企业盈利快速改善。2010年至今,草甘膦价格的最高点出现在2013年,为4.5万元/吨,至上周,价格已上探至4.65万元,较去年同期上涨110%以上,吨利润达到1.25万元/吨,突破前期高点。我们认为推动因素主要有:疫情影响、海外生产偏紧,库存低位、现货紧缺;农户种植积极性提高,市场需求旺盛;上游原材料涨价,成本抬升。

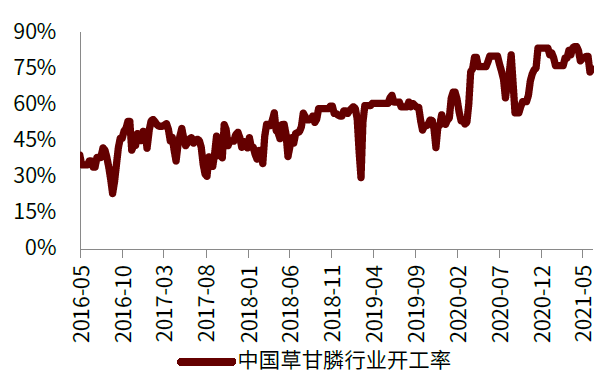

短期紧缺难缓解,长期趋势或持续。短期维度,2020年新冠疫情爆发后,拜耳美国、巴西等地工厂开工多次出现不可抗力,在自给无法满足情况下其加大海外采购。中国方面,1Q20湖北地区生产供应受影响,2020年8月洪灾对乐山福华生产产生影响,且造成库存损失,2021年1月内蒙古某企业发生火灾,至当前时点开工率仅能保持在五成左右。在诸多意外事件发生之后,目前国内统计库存不足1万吨,远低于安全库存状态,若考虑订单已提前预约至8月,实际库存水平或更短缺。长期维度,2014-2020年由于草甘膦价格的长期低迷,边际上的供应持续退出,基本无新增投资,行业处于持续收缩状态;行业的整合并购,寡头特征进一步凸显。展望未来,由于草甘膦的扩产受到环保政策制约,很难通过扩产扭转当前供应短缺格局。

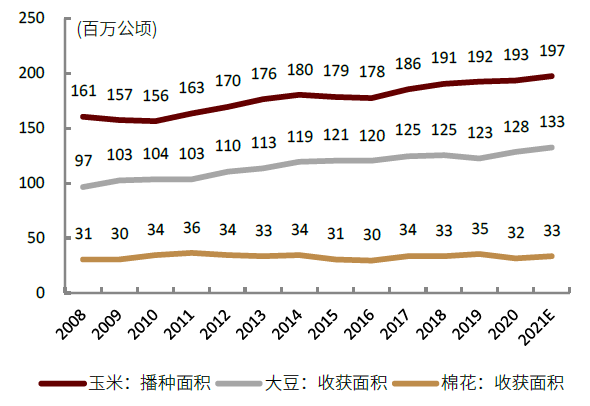

未来1-2年需求强劲,长期需求变化仍待观察。短期来看随着主要农作物价格持续走高,农民种植意愿强烈,全球农作物种植面积增速明显提升。考虑到农作物的生长周期为半年左右,我们认为本轮强劲需求持续时间至少为1-2年期维度。草甘膦的中长期需求增长主要驱动力来自作物尤其是转基因种植面积增长(尤其是中国)、百草枯的持续退出等,有待进一步观察。

风险

全球作物种植面积下降,草甘膦需求下滑,草甘膦价格下跌。

正文

草甘膦:2021-22再现十年一遇的景气周期

价格:草甘膦短期价格突破历史高点,长期价格体系或重塑

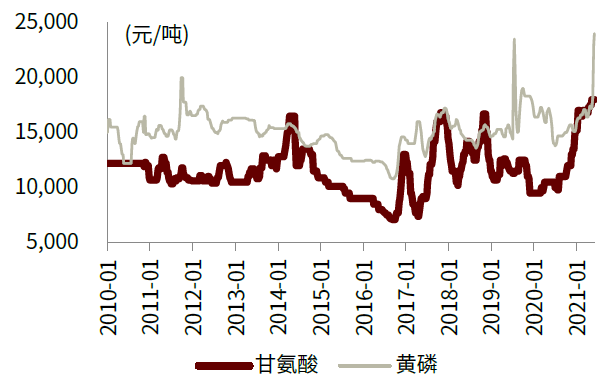

草甘膦价格突破2013年高点,企业盈利快速改善。2010年至今,草甘膦价格的最高点出现在2013年,为4.5万元/吨,至上周,价格已上探至4.65万元,较去年同期上涨110%以上,吨利润达到1.25万元/吨,突破前期高点。我们认为推动因素主要有:疫情影响、海外生产偏紧,库存低位、现货紧缺;农户种植积极性提高,市场需求旺盛;上游原材料涨价,成本抬升。

图表:草甘膦时点盈利

资料来源:卓创资讯,中金公司研究部

图表:甘氨酸法草甘膦的价格与价差

资料来源:卓创资讯,中金公司研究部

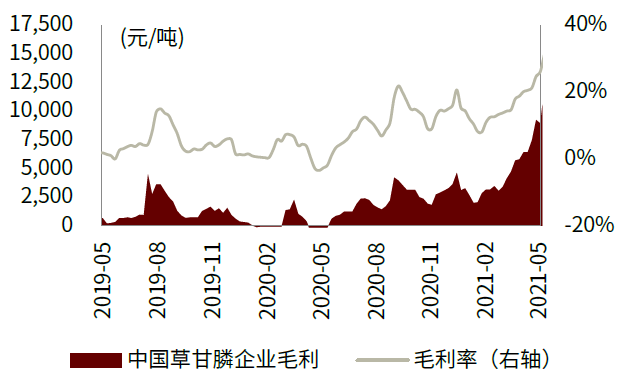

图表:中国草甘膦企业毛利和毛利率

资料来源:卓创资讯,中金公司研究部

短期紧缺难缓解,长期趋势或持续。短期维度,2020年新冠疫情爆发后,拜耳美国、巴西等地工厂开工多次出现不可抗力,在自给无法满足情况下其加大海外采购。中国方面,1Q20湖北地区生产供应受影响,2020年8月洪灾对乐山福华生产产生影响,且造成库存损失,2021年1月内蒙古某企业发生火灾,至当前时点开工率仅能保持在五成左右。在诸多意外事件发生之后,目前国内统计库存不足1万吨,远低于安全库存状态,若考虑订单已提前预约至8月,实际库存水平或更短缺。长期维度,2014-2020年由于草甘膦价格的长期低迷,边际上的供应持续退出,基本无新增投资,行业处于持续收缩状态;行业的整合并购,寡头特征进一步凸显。展望未来,由于草甘膦的扩产受到环保政策制约,很难通过扩产扭转当前供应短缺格局。

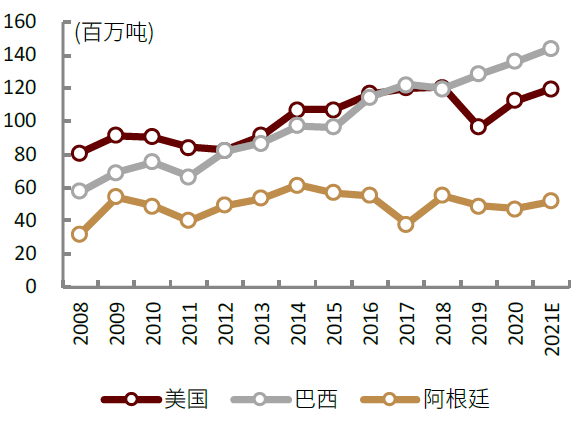

未来1-2年需求强劲,长期需求变化仍待观察。短期来看随着主要农作物价格持续走高,农民种植意愿强烈,全球农作物种植面积增速明显提升。考虑到农作物的生长周期为半年左右,我们认为本轮强劲需求持续时间至少为1-2年期维度。草甘膦的中长期需求增长主要驱动力来自作物尤其是转基因种植面积增长、百草枯的持续退出等。转基因方面,目前主要粮食种植大国中,中国的主粮仍有广阔的发展空间,未来可能成为转基因作物的重要增长点。另一方面,曾经全球第二大除草剂百草枯逐步淡出历史舞台已成定局,作为替代品草甘膦、草铵膦将填补该市场空缺。2020年巴西正式禁用百草枯,有望拉动1万吨以上草甘膦需求。然而,需要注意的是目前转基因作物从单抗(抗草甘膦)转向双抗及多抗(抗草铵膦,抗2,4-D)是行业发展趋势,草甘膦用量是否会受影响有待观察。

图表:全球主要农作物种植面积

资料来源:USDA,中金公司研究部

图表:全球主要国家大豆产量

资料来源:USDA,中金公司研究部

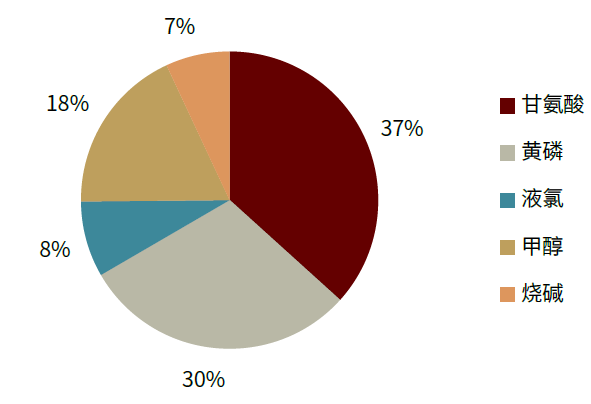

原材料助推,草甘膦成本有支撑。草甘膦生产的主要原材料有甘氨酸和黄磷等,其中甘氨酸在原材料醋酸推动下价格连续上行,且甘氨酸生产环节环保压力大,河北、山东地区企业多次受到环保因素制约降低负荷。黄磷方面,全国最大的产地是云南,产能占比达到41%,受到云南地区限电影响,价格快速拉升。

图表:甘氨酸法制草甘膦的原料成本占比

*注:以2021.6.7年市场价格计算

资料来源:万得资讯,中金公司研究部

图表:草甘膦主要原材料价格

资料来源:卓创资讯,中金公司研究部

综上,随着2016-2020年市场供应的持续收缩,价格对需求的弹性大幅上升。本轮草甘膦的价格周期远强于2018年,甚至强于2013年,据此,我们判断草甘膦价格上行至5万元/吨及以上是大概率事件。此外,由于草甘膦供应端扩张受限,我们认为草甘膦长周期的价格体系将会重塑,可能很难回落至3万元/吨以下价格水平,过去五年(2016-2020年)价格中枢2.3万元/吨或成为历史。

需求:长周期低速增长,短周期爆发强

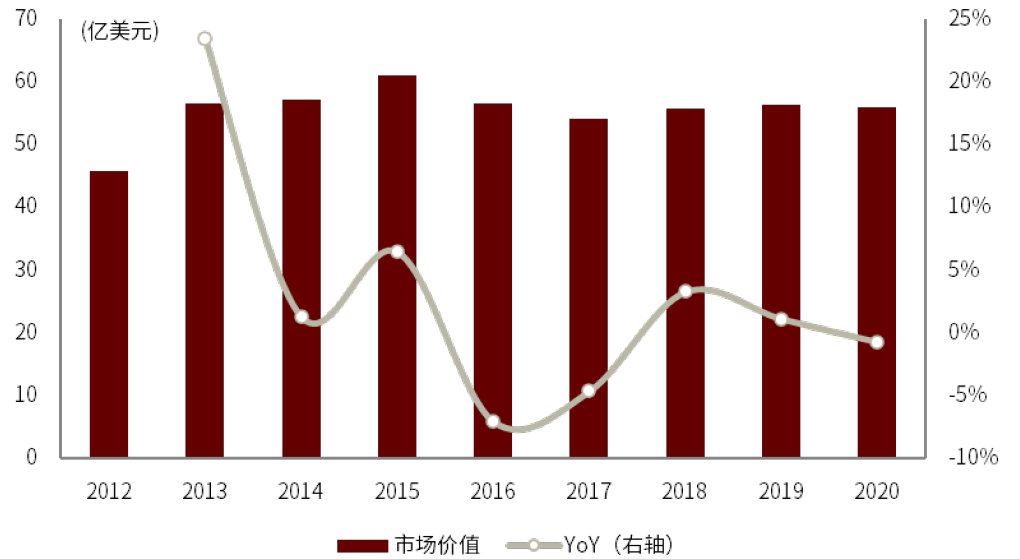

长周期看,草甘膦需求量保持基本稳定。若不考虑中国转基因作物后续推广情况,我们认为草甘膦长期需求增速偏低。2012-2020年,全球草甘膦的市场价值为45.8亿美元增长至56.0亿美元,CAGR为2.56%;2012-2019年,,草甘膦的使用量从71.9万吨变化至73.4万吨,CAGR为0.39%,需求量保持基本稳定。

图表:2012-2020年全球草甘膦市场的销售额

资料来源:Phillips McDougall, KLEFFMANN,中金公司研究部

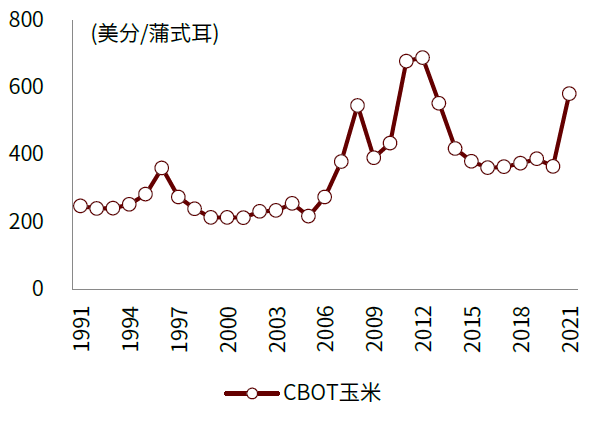

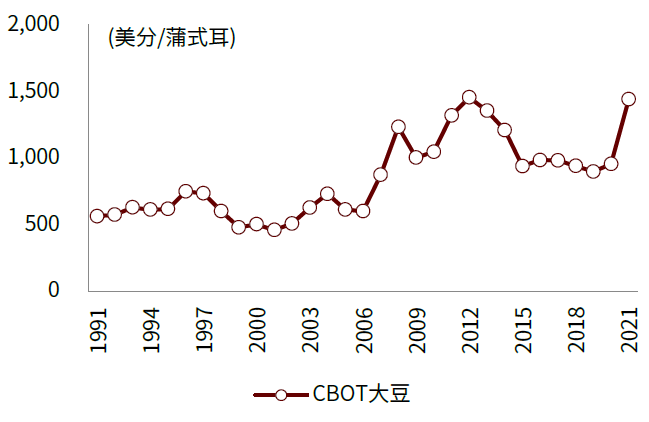

短周期来看,农作物价格大涨刺激农民种植积极性,拉动草甘膦需求。根据CBOT数据,大田作物玉米和大豆的年均价格最高点出现在2012年,分别达到688、1454美分/蒲式耳。2021年玉米和大豆的年度均价已升至571和1427美分/蒲式耳(至2021年6月7日数据),较2020年均价同比上涨59%和51%。我们认为,农作物的大幅涨价将提升农民的种植热情,进而提升农药的使用量,作为玉米、大豆等作物常用的农药大单品——草甘膦或将受益。

图表:期货结算价(活跃合约):CBOT玉米:年度均价

*注:2021年价格统计至2021.6.7

资料来源:万得资讯,中金公司研究部

图表:期货结算价(活跃合约):CBOT大豆:年度均价

*注:2021年价格统计至2021.6.7

资料来源:万得资讯,中金公司研究部

转基因:中国未来可能成为重要增长点

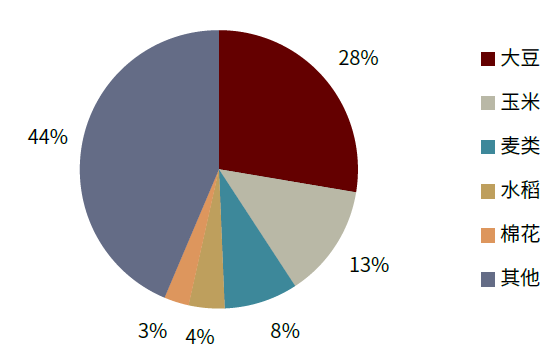

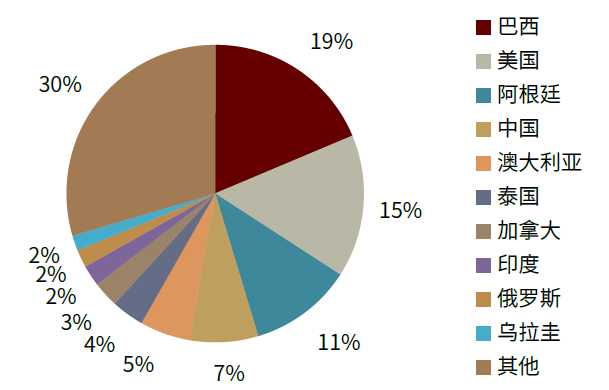

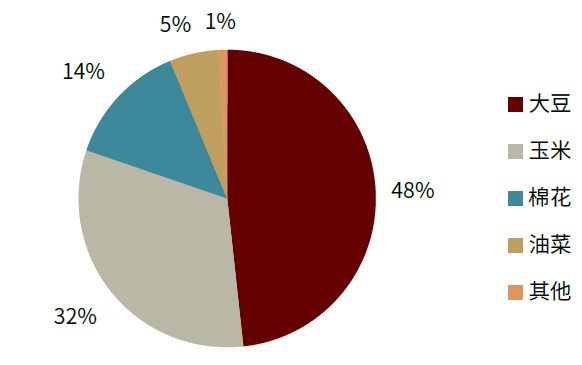

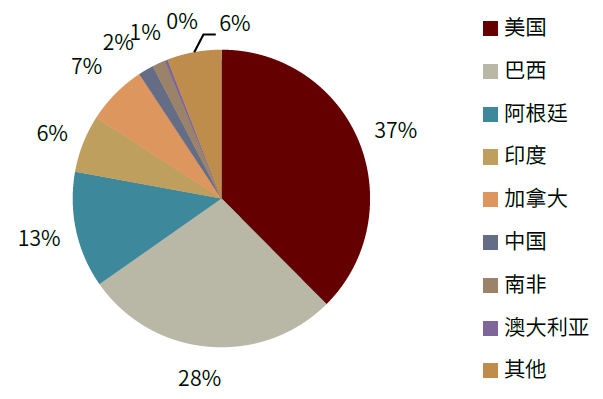

大豆、玉米是草甘膦主要应用作物。2018 年全球草甘膦使用量前五的作物是大豆、玉米、麦类、水稻及棉花,使用量分别为19.7、9.37、8.0、6.1和2.1万吨,合计45.27万吨,占市场总量的63.43%。巴西、美国、阿根廷、中国及澳大利亚是主要消费市场。2018年全球草甘膦使用量前五的国家是巴西、美国、阿根廷、中国及澳大利亚,使用量分别为13.31、11.1、8.0、5.3 和4.0万吨,合计41.61万吨,占市场总量的58.31%。全球草甘膦市场呈现高集中度特点,除了这些国家农业种植优势外,还与其种植抗草甘膦转基因作物密不可分。

图表:2018年全球草甘膦使用量排名-按作物

资料来源:Phillips McDougall, KLEFFMANN,中金公司研究部

图表:2018年全球草甘膦使用量排名-按国家

资料来源:Phillips McDougall, KLEFFMANN,中金公司研究部

转基因作物种植面积接近2亿公顷,近五年增长相对缓慢。转基因农作物从1996 年开始大规模商业化种植,种植面积已经从1996年的170万公顷上升至2019年的1.9亿公顷,年复合增速达到22.8%,然而近五年复合增速不及1%。目前全球有29个国家和地区的超过1800万农民种植转基因作物。

大豆、玉米是主要的转基因作物,美洲种植面积最大。2019年全球转基因作物种植面积前三是大豆、玉米、棉花,种植面积分别为9190、6090、2570万公顷,合计1.79亿公顷,占总面积的94%。2019年全球转基因作物种植面积前三大的区域是美国、巴西、阿根廷,占比分别为37%、28%、13%。

图表:2019年全球各种转基因作物的种植面积占比

资料来源:Phillips McDougall, KLEFFMANN,中金公司研究部

图表:2019年全球各国转基因作物种植面积占比

资料来源:Phillips McDougall, KLEFFMANN,中金公司研究部

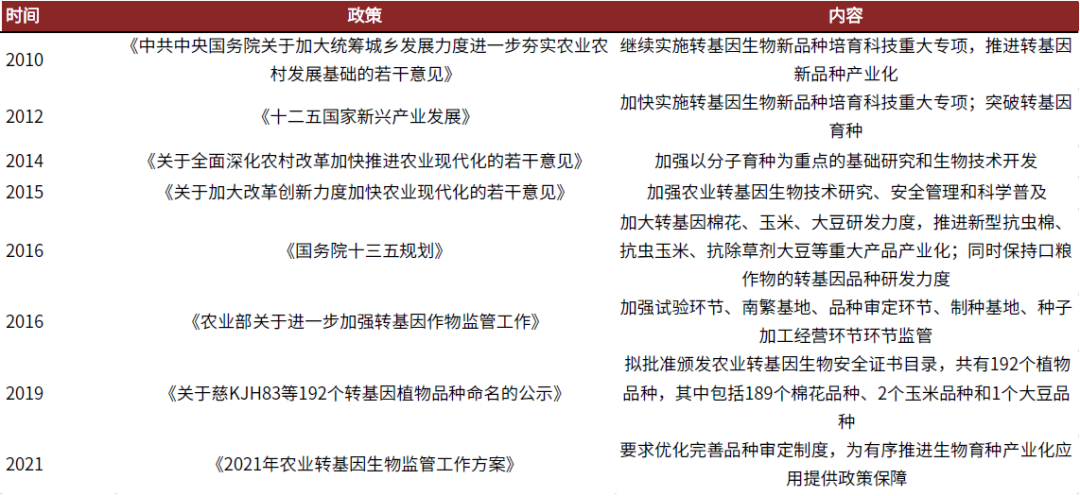

政策推动,中国转基因有望步入快速发展轨道。我国2008年批准设立转基因重大专项,在“十三五”规划中,首次提出棉、抗虫玉米、抗除草剂大豆等重大产品产业化。2021年,农业农村部印发《2021年农业转基因生物监管工作方案》,有助于国内转基因生物步入健康有序的发展轨道。

图表:中国政府转基因相关政策

资料来源:国务院,农村农业部,中金公司研究部

供给:落后产能持续退出,龙头集中度快速提升

全球草甘膦产能集中于中国和美国,中国CR3占比提升至68%。至今年5月全球总产能约为107.2万吨,其中国内70.2万吨,约占65%;国外只有拜耳/孟山都一家企业生产,产能37万吨,约占35%,装置分布在美国和巴西等地。国内产能前五为江山/福华、兴发(含内蒙腾龙)、新安、好收成、和邦,分别为22、18、8、6.2、5万吨,合计占全国产能比例约为84%。从工艺来看,国内甘氨酸法产能为50万吨,占比71%;IDA法产能20.2万吨,占比29%。

图表:中国草甘膦企业现有产能

*注:统计时间截至2021年5月

资料来源:卓创资讯,中金公司研究部

小产能退出,龙头加速整合。2014年至今中国被淘汰的草甘膦产能合计27.7万吨,淘汰时间主要集中在2015-2016年,集中于上一轮下行周期。华东地区淘汰产能最多,达12.2万吨,占总淘汰产能44%;其次为华中和西南地区。此外,近年来行业中龙头企业加速合并,2018年2月兴发以2.4亿元现金收购内蒙腾龙100%股权,产能从13万吨提升至18万吨;2021年4月,江山公告拟重组并购福华通达100%股权,产能提升至22万吨,成为国内行业第一。

图表:中国草甘膦行业被淘汰的产能

*注:统计时间截至2021年5月

资料来源:卓创资讯,中金公司研究部

开工率提升至历史高位。2012-2013年,草甘膦价格的上涨刺激中国企业产能扩张步伐,到2014年中国草甘膦总产能达到99万吨,较2012年增加近24%。行业的大扩产加剧供给过剩,导致价格走低,行业盈利下降。2016年后国内供给侧改革叠加环保行动,中小落后产能开始退出。至2020年末,中国草甘膦产能收缩至70.2万吨,产量小幅提升至55万吨。从2020年下半年至今,供需紧张,国内开工率不断提升,整体维持在80%左右,处于历史高位;今年1-4月行业的月产量在5万吨以上,开工负荷在历史高点。

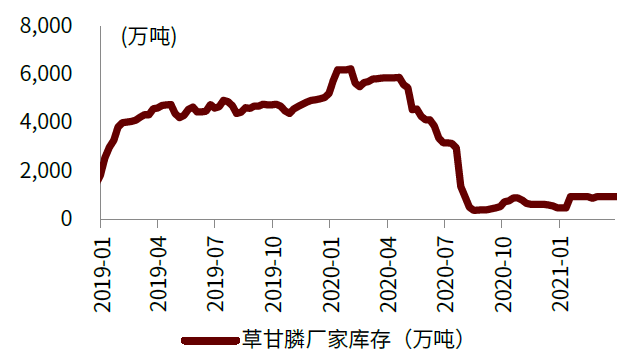

库存低位,市场面临缺货可能。2017-2019年开始,行业处于高库存阶段。2020年洪灾导致部分草甘膦企业停产,草甘膦库存仍显著低于往年同期水平。目前国内厂家库存仍处于多年来低位,且订单基本安排至2021年8月份,供给偏紧。

图表:中国草甘膦行业的周度开工率

资料来源:卓创资讯,中金公司研究部

图表:中国草甘膦厂家库存情况

资料来源:卓创资讯,中金公司研究部