为何14天逆回购还等不来?

2月1日,资金市场的紧张已明显消退,例如银行间的DR001和交易所的GC007分别较上周末下行了58bp和124bp。

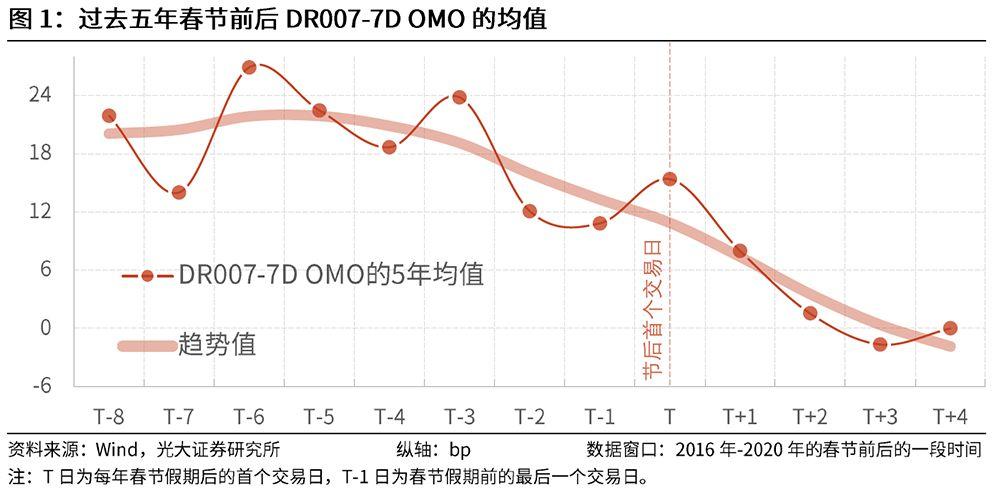

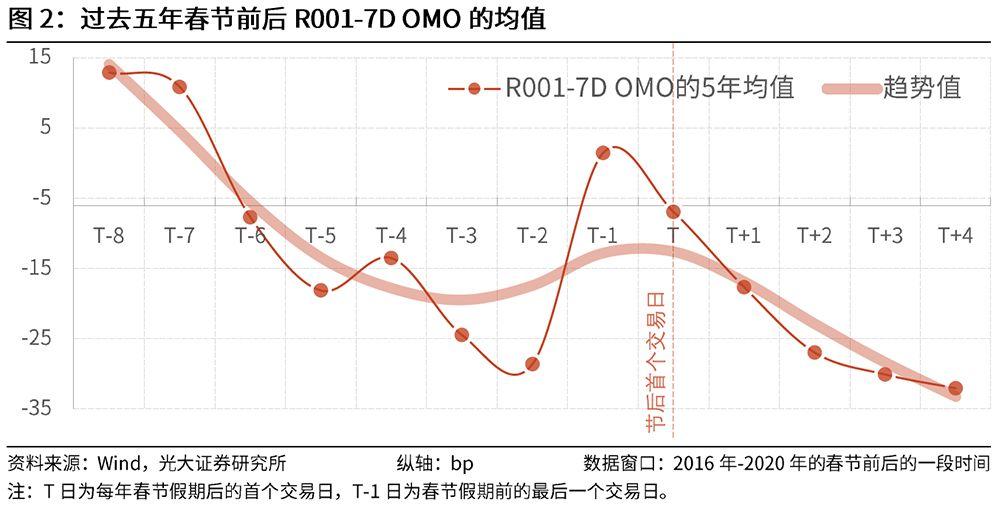

我们认为,随着春节的临近,人民银行会趋于呵护资金市场,收益率曲线短端仍会进一步下行。在过去5年(即2016年-2020年)的春节前,DR007与7D OMO逆回购之间的利差基本上是趋势性下行的。例如,上述利差在春节前第8个交易日的均值为22bp,到节前最后一日时已降低至11bp;R001与7D OMO逆回购间的利差亦是如此,且下行的幅度更大。(注:春节前一日R001利差均值的上升是因为该期限品种进入了跨节阶段,且资金实际使用期限延长至8D;春节后该利差再次下行。)明日(2月2日)即为春节前的第8个交易日,今年所呈现出的规律可能与往年类似。

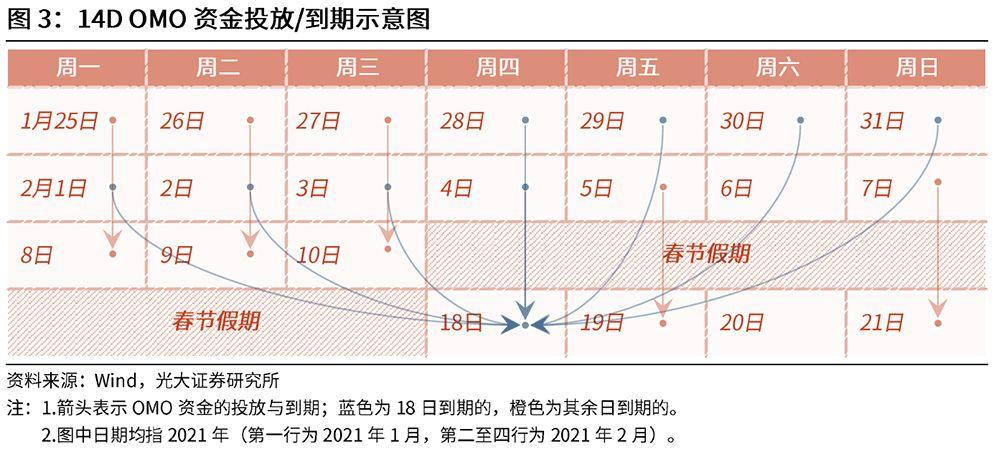

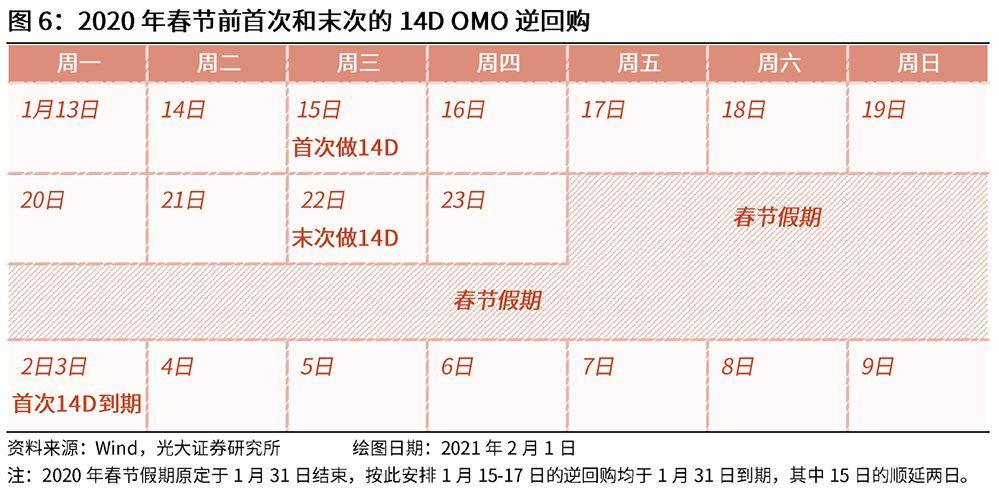

部分投资者疑惑为何至今央行仍未投放14D资金。我们判断,本周内重启14D OMO逆回购的概率很大,而当前没有操作是因为尚未到达投放14D资金的时间窗口:一方面,1月28日之前投放的14D资金起不到跨春节的作用。另一方面,1月28日至2月4日所投放的14D资金都会集中在节后首个交易日(即2月18日)到期,该日已有2000亿元的MLF到期且很可能还会有7D OMO逆回购到期,因此在这个阶段投放有可能会给该日带来集中滚续的压力。这样看来,略迟几日投放可以尽量将到期日分散开,在流动性的摆布上更为合理。

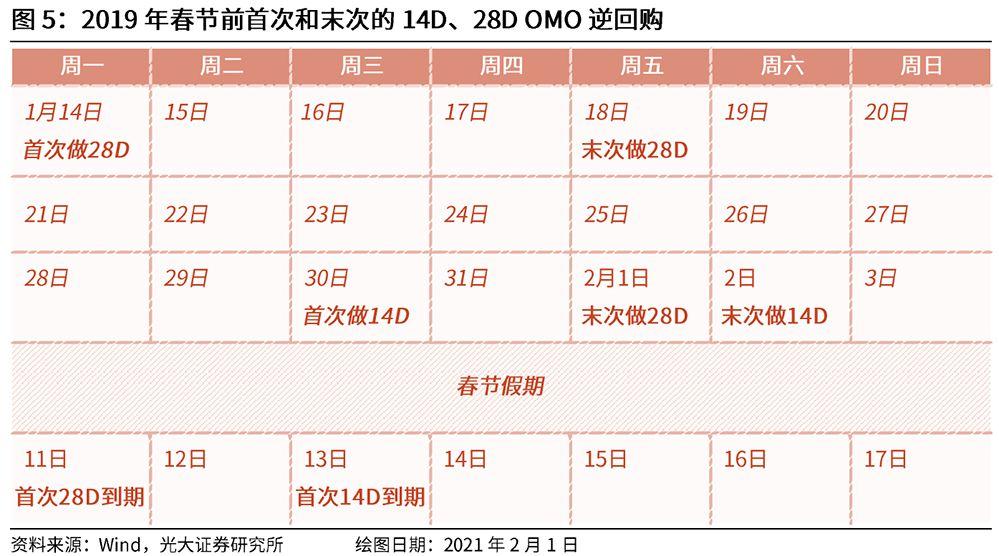

事实上,过去几年央行都是在14D(以及更长期限)回购资金可以基本覆盖整个春节假期后才开始投放的。例如,2016年分别从1月19日和2月2日开始供给28D和14D资金,其对应的到期日均为节后第三个交易日;2019年分别于1月14日和30日开始供给28D和14D资金,对应的到期日分别为节后第一个和第三个交易日;2020年于1月15日开始供给14D资金,到期日略早于原定的节后首日。(注:2017年、2018年初的14D是“例行”的,因此我们不对其进行案例分析。)

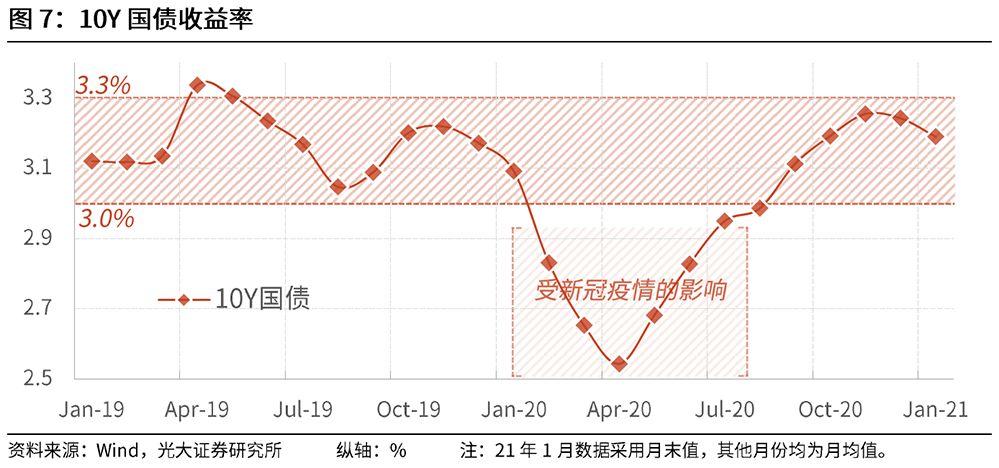

我们对于收益率曲线长端的判断:目前10Y国债收益率与其中性值较为接近,正处于估值的舒适区间内。我们预计,未来较长的一段时间内,10Y国债收益率将基本运行于[3.0%,3.3%]之间,大幅向上和向下突破的难度均较大。

风险提示

市场的不理智行为导致债券市场波动加大。