作为最透明的资产管理行业,总规模刚刚突破23.5万亿元的公募基金行业持续吸引大资管领域中的其他机构转型加入。

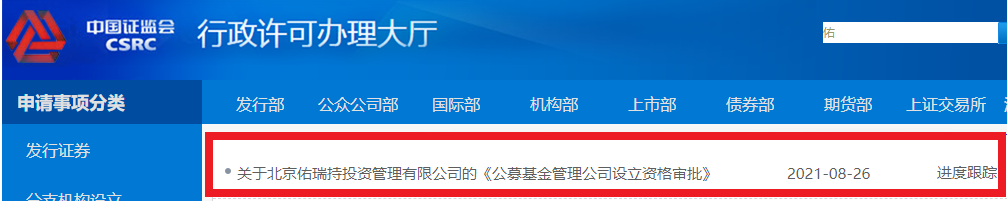

证监会网站显示,近日,北京佑瑞持投资正式递交公募基金管理公司设立申请,这也是年内首家申请公募牌照的私募基金管理机构。

佑瑞持投资申请公募基金资格

公募基金可以称得上最近几年大资管领域中发展最快的细分行业之一,全行业管理规模不到5年时间增长1.6倍, 行业进入飞速发展期,也吸引了来自其他行业的人才和机构加盟。

证监会网站显示,北京佑瑞持投资管理有限公司近日递交了公募基金管理公司设立资格审批申请,目前处于接收材料阶段。

中国基金业协会数据显示,北京佑瑞持投资成立于2010年11月30日,注册资本3000万元,2014年4月9日在基金业协会完成私募证券投资基金管理人登记备案,业务类型涉及私募证券投资基金、私募证券投资类FOF基金两大类,目前公司管理规模在50亿-100亿之间。

据官网介绍,佑瑞持投资是国内第一批登记注册的阳光私募,长期专注于固定收益投资领域,注重投研和风控体系的系统化建设,投资策略涵盖债券投资、权益投资、宏观对冲、衍生品等投资策略多元化,投资风格稳健。

截止8月30日,佑瑞持投资共备案了包括佑瑞持金持2号、佑瑞持高收益债1期、佑瑞持强债1号在内13只产品,其中佑瑞持灵活配置1号、佑瑞持宏观配置1号私募证券投资基金-A两只产品已经清算。同时,佑瑞持投资还担任了包括海富通佑瑞持债券套利2号资产管理计划在内35只产品的投资顾问。

事实上,佑瑞持投资的部分高管也是过往公募基金行业的“老人”,公司第一大股东、现任总经理高蕾此前曾历任泰达宏利基金市场总监、景顺长城基金投资部总经理助理,直至2010年“奔私”创业;佑瑞持投资分管合规风控的信息填报负责人林芝在2007年1月至2018年11月也在景顺长城基金工作过。

多家私募基金申请加入公募队伍

2013年正式颁布实施的新基金法第九十七条规定,专门从事非公开募集基金管理业务的基金管理人,其股东、高级管理人员、经营期限、管理的基金资产规模等符合规定条件的,经国务院证券监督管理机构核准,可以从事公开募集基金管理业务。新规为私募基金申请公募牌照扫清了障碍,近几年,越来越多的私募基金开始申请公募业务资格。

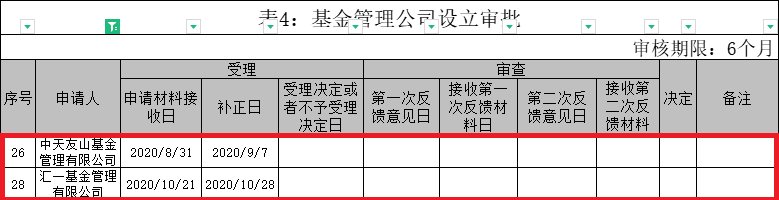

除了今年递交申请的佑瑞持投资之外,由前公募基金冠军、东方红资管副总经理林鹏创建的和谐汇一资产也在去年10月递交公募基金管理人设立申请,去年8、9月,友山基金、永安国富资产也相继申请公募基金牌照。

“私募基金人手精简,10-20人就能运作,主要利润来源是靠提取业绩报酬,相比股票型私募基金,债券私募基金提取业绩报酬的门槛普遍不高,业绩超过5%的部分就可以提取业绩提成,在过往债券牛市时期,债券私募机构日子过得也很滋润。因此,部分私募机构希望切换进入公募赛道,归根结底还是希望从更长远的角度出发,进入更广阔的市场,面对更广大的投资群体,并做大公司规模。”一位基金公司人士分析了私募机构竞相申请公募牌照的原因。

不过,他也同时指出,目前短期现实的问题在于,比起私募基金,初设的公募基金管理公司从一开始就面临较高的运营成本,公募基金运营、合规等各个岗位都需要人手,若是开展ETF业务,仅ETF团队就需要20多人,日常人力开支成本相对更高,一些新成立的公募基金公司最初几年都无法实现收支平衡。

“债券基金的客户以机构为主,公募基金在公信力以及合规性等方面更具符合保险等大型机构的投资偏好。”一位业内人士指出了债券私募机构“私转公”的动因所在。

“相比私募基金,公募基金平台更大、客户群更广,截止今年二季度末,仅私募证券投资基金管理人就有近9000家,竞争非常激烈,而中国高净值客户人数毕竟有限,能进入招行等大型私人银行白名单的私募也是少数。”上海一位基金公司市场部人士称。

“私转公”基金公司分化明显

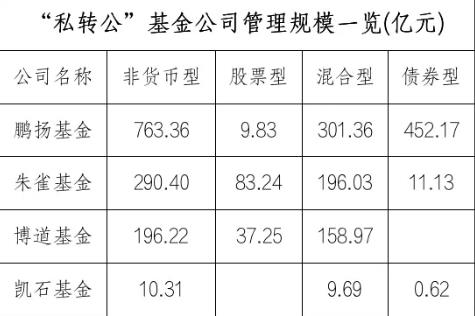

目前,公募基金行业共有鹏扬、凯石、博道及朱雀四家“私转公”的基金公司。

2016年6月28日,证监会核准设立鹏扬基金管理有限公司,鹏扬基金也是首家实现“私转公”的基金公司。鹏扬基金总经理杨爱斌早前在华夏基金担任公司总经理助理、固定收益投资总监,而后奔私设立私募基金,于2016年通过“私转公”的方式重返公募。

2017年,凯石、博道两家私募基金也先后完成“私转公”,也均是早前“公奔私”的大佬再次回归公募,凯石基金董事长陈继武先后担任南方基金基金经理、中国人寿资金管理中心基金投资部投资总监、富国基金投资总监、副总经理。博道基金董事长莫泰山也具有多年公、私募从业经历,他曾先后担任交银施罗德基金总经理、上海重阳投资高级合伙人、总裁,2013年5月创立上海博道投资,2017年成立的博道基金成为第三家“私转公”的公司。2018年9月,朱雀基金获准设立,由此成为第四家“私转公”的基金公司。

据统计,截至今年二季度末,四家“私转公”基金公司合计管理非货币基金规模1260.29亿元。不过,上述四家基金公司分化非常明显,鹏扬基金今年二季度末非货币规模已经突破760亿,而凯石基金的非货币规模仅10亿出头。

“我们公司业绩属于中上水平,谈不上特别拔尖,但是领导非常勤奋,所有‘总对总’的渠道都是他亲自对接,很多销售渠道都要求新设立的基金公司要有至少一年业绩纪录才能进入白名单,我们成立当年就进入了银行渠道白名单。除此之外,公司成立的时点也还算不错,成立在熊市中后期,随着市场由熊转牛,基金净值也顺势走高。”一位业内人士分享了最近几年公司发展的心路历程。

“基金公司发展讲究‘天时地利人和’。‘天时’就是市场环境,‘人和’是指公司团队要有战斗力,‘地利’是指公司战略要符合市场方向。”一位基金公司人士分析指出,“影响‘私转公’基金公司发展的最核心因素是产品业绩,若是成立之初业绩没跟上,就会影响品牌美誉度,进入规模缩水、人员离职、业绩不佳的恶性循环。”