上周美国三大股指全线上扬,标普和道指迭创历史新高。

随着疫苗接种加速和财政刺激政策陆续发布,美联储重申宽松政策立场,外界对经济前景的信心有所强化,美国个人投资者情绪指数创2018年1月以来新高。如今衡量市场波动性的恐慌指数(VIX)已回落至去年2月以来低位,接下来将出现的通胀加速的信号是否会打破这种局面?

经济复苏下通胀走向如何

随着疫苗接种率提高、各地放松限制措施、联邦刺激资金逐步发放,美国经济复苏进度有所加快,国际货币基金组织(IMF)此前将2021年美国经济增长率大幅上修至6.4%。

美国劳工统计局发布的2月JOLTS结果显示,美国当月职位空缺的数量升至两年来最高的736.7万,表明劳动力需求正在激增。最近几周,招聘岗位的增长速度持续加快,制造业、物流业的招聘职位比2020年2月疫情出现前增加了50%以上。

供应管理研究所(ISM)调查称,大量服务性行业正在召回老员工,并招聘新员工,以满足不断上升的客户需求。消费者在健身房、餐馆、酒店的服务性支出迅速增加,根据追踪信用卡和借记卡消费情况的Earnest的数据,3月份美国消费者支出比2月份增长了24%。

美联储3月会议纪要提及,FOMC注意到劳动力市场状况有所改善,并预计未来数月及中期就业机会将继续强劲增长。同时美国政府最新的救助方案可能加速经济复苏,有助于这场危机对劳动力市场造成的长期损害。

牛津经济研究院高级经济学家施瓦茨(Bob Schwartz)在接受第一财经记者采访时表示,美国政府大规模财政刺激计划,为春夏两季的消费热潮奠定了基础。被压抑的需求释放的背景是快速疫苗接种确保了经济重新开放。虽然最近有些州病例增加令人担忧,但他对经济前景感到乐观。

在去年低基数的背景下,通胀加速的“阴影”伴随着供需矛盾将逐步显现。美国3月生产者物价指数PPI环比增长1%,同比增长4.2%,创2011年9月以来最高水平。供应链混乱、大宗商品价格攀升以及航运成本上涨等因素,让外界对由供应驱动的通胀来源表现出了越来越大的关注。机构预测,本周即将公布的3月CPI将同比增长2.5%,大幅高于美联储此前设定的2%目标。

从近期的官员表态看,美联储内部并未对通胀上行持担忧的态度。美联储主席鲍威尔今年以来多次表示,预计通胀上升很可能是暂时的。美联储副主席克拉里达9日在接受媒体采访时指出,今年通胀率将有一段时间高于2%,晚些时候通胀率将回到2%左右。

施瓦茨向第一财经记者表示,短期看财政刺激加上需求释放将造成瓶颈和供应短缺,给物价带来压力,引发暂时性的通胀飙升,事实上这一点已经开始。在他看来,尽管通胀存在明显的上行风险,但从目前得到的数据看,财政刺激的边际效应有所减弱,消费需求对通胀很难形成持续性支持。对于美联储,施瓦茨认为,短期内政策转向的可能性微乎其微,从近期表态看,FOMC在加息和逐步减少量化宽松之前都将非常耐心。

财报季是否蕴藏新机遇

随着美国国债10年期收益率从3月下旬的14个月高位回落,标普500指数和道指近期迭创历史新高,今年表现相对落后的纳指距离年内高位已经不足2%的差距。衡量市场波动率的恐慌指数刷新2020年2月以来的最低水平,并且可能会继续走低。

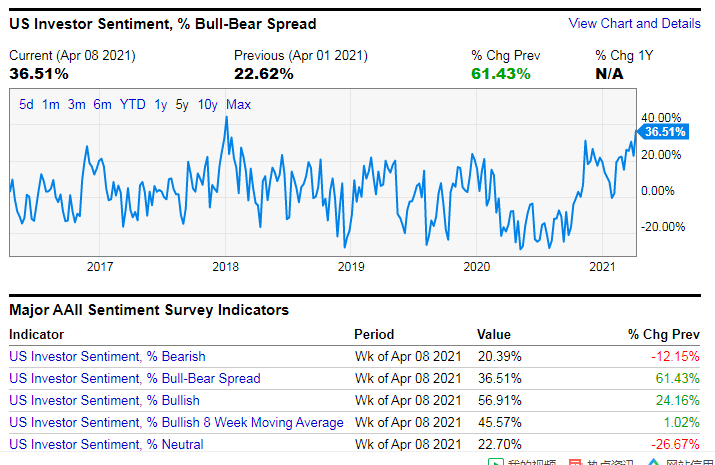

散户投资者热情伴随行情好转正在不断升温。第一财经记者注意到,美国个人投资者协会(AAII)每周调查显示,看多的投资者比例上周增长24%,净看多比例达到36.51%,创2018年1月以来新高。

投资机构Northwestern Mutual Wealth Management首席投资策略师舒特(Brent Schutte)表示,尽管投资者对通胀的担忧犹存,但今年股市仍有上行空间。“我认为投资者仍然误解了美联储,在弥补所有通胀和就业方面的损失之前,美联储不会采取任何紧缩措施。”他说。

第一季度财报季本周将正式开始,按照惯例银行股将率先发布业绩。根据Refinitiv IBES截至4月1日的数据,分析师已将标准普尔500指数第一季度盈利增长预期上调至24.2%,好于2月5日的21%预期。这将是标普500指数十多年来最高的盈利增长率。其中非消费必需品和金融业的盈利增速有望达到98%和76%,领跑大市。

舒特认为,新财报季中价值股可能将继续领涨股市,部分原因是疫苗将继续推动经济复苏。适当的通胀将受到美联储的欢迎,总体而言涉及物价的政策空间依然不少。建议投资者在其组合中进行一些适当对冲。例如,买入与大宗商品挂钩的原材料板块是不错的选择。

交易机构Wedbush Securities股票交易主管马努埃利安(Sahak Manuelian)也认为通胀不会成为阻碍市场上行的因素,尽管PPI数据超预期,但股市还是脱离了低谷,市场目前还没有太大的风险。只要市场上的所有流动性都还在流动,股市就应该会继续走高,宽松政策立场下美联储的资产负债表只会变得更大。