核心观点

2021年4月12日,央行发布2021年3月金融数据,3月中国新增人民币贷款27300亿元,信贷增量超市场预期,但同比增速边际下行至12.6%。从数据看,当前信用投放整体已经呈现“增量维稳、增速向下”的特点,同时从央行公布的报表数据看,近期商业银行备付金整体也较为充足,因此后续融资需求的变化将更加值得关注。那么信贷供需如何分析?融资需求又如何观测?本篇将加以解析。

如何观测信贷需求?首先,相较信贷同比增速变化,信贷增量本身就可以代表融资需求。由于信贷同比增速受基数效应影响,因此难以完全代表信贷需求。若近期信贷投放以需求方更占主导,那么信贷绝对增量本身即可以代表融资需求的水平。由于实体经济运行具有一定的惯性,融资需求的变化往往也是连续的,因此观察当月信贷增量本身就可以对下月融资需求进行一定的判断。其次,新增中长期贷款占比也是观察信贷需求的一个工具。新增中长期信贷在新增贷款中的占比同贷款需求指数的同比变动有较强的相关性;由于金融数据的公布是领先央行贷款需求指数的,因此新增中长贷的情况也是观察信贷需求的一个工具。从二者的相关程度看,近年来新增中长贷的指引作用也有增强。最后,PPI和PMI指数的变化也是信贷需求的同步指标。季度月内的PPI同比增速的平均值与当期贷款需求指数基本保持一致的走势。同样PMI的季度平均同比增加水平与贷款需求指数走势也比较相近。从这个视角看,企业盈利能力的复苏对于企业的融资需求仍有支持作用。

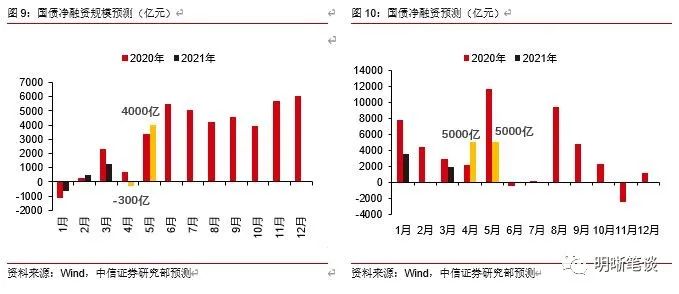

融资需求之外,还有什么因素影响信贷投放?①从银行内部来看,关注超储率以及不良贷款处置进程(贷款核销数据)。从央行报表数据测算, 3月末商业银行超储率已经回升至1.5%左右,商业银行整体的备付水平尚属充裕。另一方面,商业银行不良资产处置力度的增大往往会带来银行信贷投放态度的谨慎,同时不良处置对资本金的消耗也将会带来较大的资本充足率压力。②从银行外部来看,财政因素是另一个关注点。我们预计5月国债地方债的总融资额可能在9000亿元左右,融资额将有较大幅度的上升。此外,季初往往是缴税大月,5月的税收收入也因为年度汇算清缴而增加。因此5月财政因素可能会对信贷投放产生一定的扰动,信贷供给侧影响开始加大。

后市展望:综合来看,3月信贷呈现“增量维稳,增速下行”的特征。我们认为近期融资需求是信贷投放的主要影响因素。从信贷需求的几个观测指标看,当前融资需求仍然不低,中长期融资的占比也处于高位,同时后续企业盈利能力大概率也将维持较高水平。因此从信贷需求侧看,预计当前的信贷投放趋势仍将延续一段时间。但投资者仍然需要注意财政因素对信贷投放的扰动,从历史经验看,高财政存款时期银行信贷投放增速都会有所下降,信贷供给侧值得观察。回归债券市场,当前债券市场的火热氛围、对利空的钝化反应都是基于资金利率平稳这一基础,考虑到财政因素的冲击,若后续出现资金利率中枢的抬升和波动性加大,债券市场可能会出现一些波折。

正文

2021年4月12日,央行发布2021年3月金融数据,3月中国新增人民币贷款27300亿元,信贷增量超市场预期,但同比增速边际下行至12.6%。从3月金融数据看,当前信用投放整体已经呈现“增量维稳、增速向下”的特点,同时从央行公布的报表数据看,近期商业银行备付金整体也较为充足,因此后续融资需求的变化将更加值得关注。那么信贷供需如何分析?融资需求又如何观测?本篇将加以解析。

如何观测信贷需求?

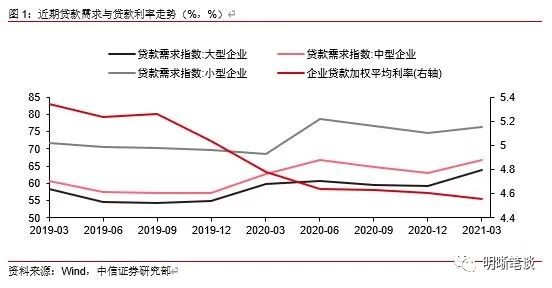

从大趋势看,商业银行当前信贷供给能力较为充足,信贷增量更多取决于融资需求的变化。如果我们将信贷视作一种商品,贷款利率便是它的价格。从基本的供需框架来看,我们可以考虑两种最极端的情况:①如果贷款利率上升而融资需求下降,则表示作为供给方的银行不能提供充足的信贷额度;②反之若贷款利率下降而融资需求上升,则表示银行信贷额度供给可以满足甚至超过实体经济的融资需求。下图比较了近期央行问卷调查中的贷款需求指数变化和企业的贷款利率水平(由于企业加权平均贷款利率仅从2020年6月才开始公布,我们做了一些近似处理用于消除一般贷款加权利率与企业贷款利率的区别)。我们可以发现当前的信贷利率与信贷需求整体上符合“贷款利率下降而融资需求上升”的情况,说明目前商业银行对于贷款的供给水平相较信贷需求仍然是充裕的。那么后续信贷投放的水平将更多的取决于融资需求的变化,对融资需求的观测将更为重要。那么观测信贷需求的指标都有哪些?

首先,相较信贷同比增速变化,信贷增量本身就可以代表融资需求。由于信贷同比增速受基数效应影响,因此难以完全代表信贷需求。若近期信贷投放以需求方更占主导,那么信贷绝对增量本身即可以代表融资需求的水平。由于实体经济运行具有一定的惯性,融资需求的变化往往也是连续的,因此观察当月信贷增量本身就可以对下月融资需求进行一定的判断。实际上,过去也出现过“信贷增量维稳,信贷增速向下”的时期,这主要是由于基数效应的原因。去年受疫情影响,政府加大了对实体企业的融资支持,银行积极放贷,新增贷款达到了近年来最高点。受到基数效应影响,近年3月的新增人民币贷款同比增速回落明显,但实际上,与2019年3月相比增长依然强势。因为基数效应短期内无法完全消除,预计未来两个月内信贷的同比增速难以大幅反弹,对于信贷需求的衡量也会有一定的偏差,但信贷增量可能仍然不低。

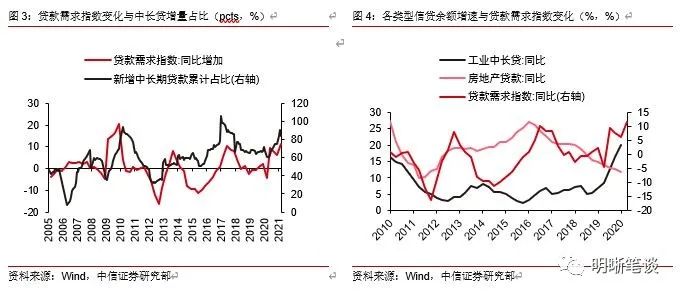

其次,新增中长期贷款占比也是观察信贷需求的一个工具。举借中长期信贷的用处往往是为购置机器设备、购置住房或者扩建厂房等资本性开支需求进行筹资,通常反映着经济内生增长动能的提升。由于央行公布的贷款需求指数具有较强的季节性,因此我们取指数的同比变动进行观察:我们可以发现新增中长期信贷在新增贷款中的占比同贷款需求指数的同比变动有较强的相关性;由于金融数据的公布是领先央行贷款需求指数的,因此新增中长贷的情况也是观察信贷需求的一个工具。从二者的相关程度看,近年来新增中长贷的指引作用也有增强:这主要是因为房地产信贷增长的持续下降,工业贷款的需求渐渐主导信贷需求所致。由于居民中长贷和工业中长贷占全部中长期信贷的50%左右,因此新增中长期贷款对融资需求具有一定的解释力。

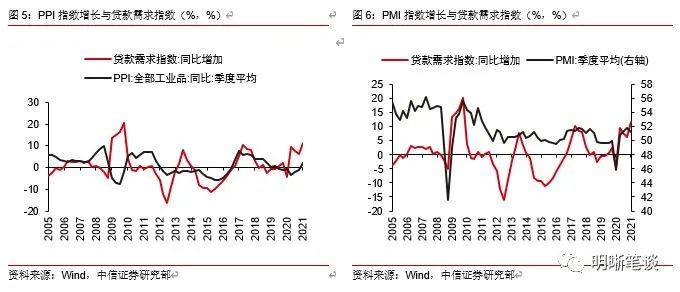

最后,PPI和PMI指数的变化也是信贷需求的同步指标。由于盈利效应与经济预期效应的存在,我们认为PPI和PMI也对信贷需求具备一定的参考价值。PPI衡量工业企业产品出厂价格变动趋势和变动程度,基本可以反映某一时期工业制造业生产领域的盈利变化情况。当经济指标上行时,企业盈利预期随之抬升,往往会扩大资金需求以投入生产。我们计算了每季度月内的PPI同比增速的平均值与当期贷款需求指数对比,二者基本保持一致的走势。同样的,PMI调查数据产生于企业采购经理根据企业经营情况的判定,也反映了企业的预期,从下图可以看出,PMI的季度平均同比增加水平与贷款需求指数走势也比较相近。从这个视角看,由于二季度PPI增速大概率仍将继续走升,因此企业的盈利能力可能还有上行的动力;同时从目前PMI的情况来看,经济的复苏对于企业的融资需求仍有支持作用。

综上所述,从当前的信贷增量绝对额、新增中长贷占比以及企业盈利预期看,后续实际经济信贷需求仍然将维持相对高的水平。但值得注意的是,后市商业银行信贷供给能力的变化可能也将制约信贷需求的释放。

融资需求之外,还有什么因素影响信贷投放?

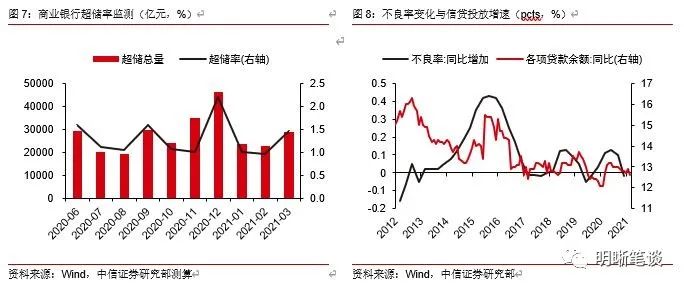

从银行内部来看,关注超储率以及不良贷款处置进程。超储率与不良贷款处置压力将从准备金供应与信贷投放态度两方面制约商业银行对信贷的供给能力。商业银行超储总量是信用创造的上限,不考虑央行进行货币投放,商业银行可以支持的信用创造总额就是其超储总量与货币乘数之积。从央行报表数据测算,3月末商业银行超储率已经回升至1.5%左右,商业银行整体的备付水平尚属充裕。另一方面,商业银行不良资产处置力度的增大往往会带来银行信贷投放态度的谨慎,同时不良处置对资本金的消耗也会带来较大的资本充足率压力。今年国务院新闻办公室举行新闻发布会,银保监会主席郭树清指出,“2021年,银行业处置不良贷款的力度将保持不减。”在控制不良贷款的监管趋势下,不良贷款通过拨备影响银行的资本充足率水平,银行在资产的选择上也将变得更为谨慎。为了防止不良率过快增长,银行往往需要收紧信贷投放的审核标准,更加谨慎的发放资金,新增信贷的规模通常会伴随不良贷款比例的下降而一同缩水。因此月度公布的央行报表以及贷款核销数据值得关注。

从银行外部来看,财政因素是另一个关注点。财政因素可以通过政府债券发行以及财政收支两个维度影响银行信贷的投放。一方面,国债和地方政府债供给放量很可能会挤压商业银行用于发放贷款的资金,债券缴款也会导致资金面紧张。观察往年情况,国债和地方债的发行通常会在二、三季度达到高峰,对应的,商业银行在这段时期内也会加大对政府债的配置从而削弱信贷投放的力量(因此财政存款和信贷投放增速是呈现反相关的)。我们预计5月国债地方债的总融资额可能在9000亿元左右,融资额将有较大幅度的上升。此外,二季度财政总体呈现“收多支少”,可能也会影响银行资金的配置力量。季初往往是缴税大月,5月的税收收入也因为年度汇算清缴而增加。因此5月财政因素可能会对信贷投放产生一定的扰动,信贷供给侧影响开始加大。

后市展望

综合来看,3月信贷呈现“增量维稳,增速下行”的特征。我们认为近期融资需求是信贷投放的主要影响因素。从信贷需求的几个观测指标看,当前融资需求仍然不低,中长期融资的占比也处于高位,同时后续企业盈利能力大概率也将维持较高水平。因此从信贷需求侧看,当前的信贷投放趋势仍将延续一段时间。但投资者仍然需要注意财政因素对信贷投放的扰动,从历史经验看高财政存款时期银行信贷投放增速都会有所下降,信贷供给侧值得观察。回归债券市场,当前债券市场的火热氛围、对利空的钝化反应都是基于资金利率平稳这一基础,考虑到财政因素的冲击,若后续出现资金利率中枢的抬升和波动性加大,债券市场可能会出现一些波折。

市场回顾

利率债

资金面市场回顾

2021年4月20日,银存间质押式回购加权利率涨跌互现,隔夜、7天、14天、21天和1个月分别变动了-23.3bps、-5.57bps、2.28bps、-6.04bps和7.87bps至1.84 %、1.16%、2.32%、2.46%和2.55%。

国债到期收益率全面下行,1年、3年、5年、10年分别变动-2.00、-3.04bps、-0.88bps、-0.05bps至2.50%、2.78%、2.96%、3.16%。上证综指下跌0.13%至3472.94,深证成指下跌0.11%至14101.9,创业板指下跌0.09%至2896.11。

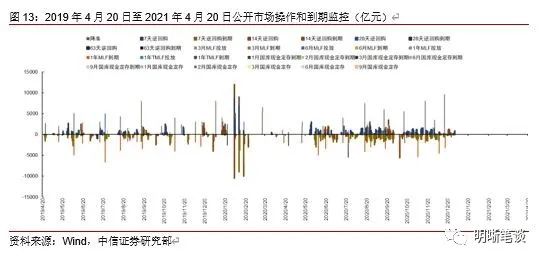

央行公告称,为维护银行体系流动性合理充裕,4月20日以利率招标方式开展了100亿元7天期逆回购操作。

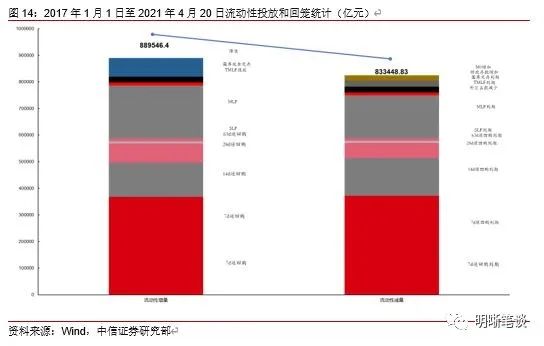

流动性动态监测

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2021年1月对比2016年12月M0累计增加21321.37亿元,外汇占款累计下降8025.20亿元、财政存款累计增加21581.4亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

4月20日转债市场,中证转债指数收于372.52点,日上涨0.09%,等权可转债指数收于1,483.66点,日下跌0.29%,可转债预案指数收于1,221.02点,日下跌0.36%;平均平价为101.48元,日上涨1.32%,平均转债价格为123.30元,日上涨0.31%。351支上市交易可转债,除冀东转债、天路转债、苏银转债、天康转债、久其转债、游族转债、汉得转债横盘外,217支上涨,127支下跌。其中亚太转债(10.86%)、小康转债(7.80%)和昌红转债(5.05%)领涨,模塑转债(-4.30%)、赣锋转2(-3.76%)和伊力转债(-3.70%)领跌。347支可转债正股,除新乳业、北陆药业、川金诺、崇达技术、宁波建工、凌钢股份、利群股份、奥佳华、永创智能、游族网络、中信银行、山鹰国际、吉视传媒、内蒙华电横盘外,115支上涨,218支下跌。其中小康股份(10.00%)、常熟汽饰(9.98%)和锦泓集团(9.97%)领涨,嘉元科技(-7.30%)、淳中科技(-7.07%)和广汇汽车(-6.98%)领跌。

可转债市场周观点

上周权益市场表现仍旧波动较大,结构层面分化已然严重,基本延续了最近一个多月以来风险市场的走势特征。转债市场则表现得更为均衡,不少低价标的在近期走出了较为明显的修复行情。

进入二季度,随着经济金融数据的逐步公布,我们在去年底所判断的通胀同比增速顶点也渐行渐近,市场结构性特征将会出现一定的变化,配置思路存在切换的需要。在当前这一看似区间波动的阶段,正好是从旧主线向新战场切换的阶段。在过去的一个多月的周度策略中,我们已经反复均衡了转债市场上的配置结构。建议进一步在顺周期方向集中持仓,更重要的则是在其余板块上寻找潜在的预期差,更多于中小市值正股对应的标的中挖掘业绩增速与估值相匹配的标的,个券的alpha是这一阶段的主题。

顺周期交易进入尾声,我们坚持聚焦在供给侧逻辑上,仅有供给格局紧张的板块值得更长周期的参与,重点在有色、化工、农产品、黑色系等几大方向中的部分品种。其余品种特别是当前财报季业绩都不及预期的标的可以考虑在近期逐步兑现。

新的战场则重点聚焦在如下方向。

我们持续地推荐关注疫情退出交易,五一小长假即将到来,从市场消息看当前五一火车票机票以及酒店预订火爆,有望形成短期提振,后续随着海外的疫情逐步缓和,这一逻辑仍旧有着非常明确的潜在利好刺激。

从业绩成长性的角度出发,寻找高景气度的行业。随着通胀顶点的临近,将会直接改善制造业成本的压制问题,同时制造业还会持续受益于海外需求复苏的逻辑,作为“全球工厂”出口产业链可能会持续维持在高产能利用率的状态。需求景气叠加成本降低,制造业可能迎来新一轮修复。

考虑到宏观流动性对于市场估值的压力,当前实际上处于依靠盈利增速对冲估值压力的时间段,在这一阶段我们更为关注估值合理(正股和转债估值均需要合理)前提下业绩的潜在弹性,因此在中小市值风格中挖掘预期差是当前值得重视的方向。

高弹性组合建议重点关注紫金转债、韦尔转债、精测转债、奥佳转债、火炬转债、法兰转债、星宇转债、华菱转2(太阳转债)、福20转债、恩捷转债。

稳健弹性组合建议关注青农转债、南航转债、中天转债、双环转债、三诺(润达)转债、旺能转债、骆驼转债、利尔(利民)转债、永冠转债、海亮转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。