摘要

我们认为,以铜为代表的大宗商品已经整体进入顶部,要随时做好空的准备。随着大宗商品进入顶部,经济延续下行的确定性增强,股弱债强的趋势将更为明显。

中国的工业内需在疫情后成倒V型走势,在2020年9-10月冲顶后回落;全球修复的形状和中国类似,但节奏滞后中国4-5个月,因此2021年2月左右就是全球工业需求的顶部;全球工业需求在2月的冲顶是工业需求在年内的高峰,鉴于工业需求和大宗商品价格同步的规律,大宗商品价格整体在2月左右见顶。

本轮商品冲高是多种因素共振的结果,美国1.9万亿的刺激计划预期已经较为充分,工业的真实需求将见顶回落,情绪高涨也得到较为充分的释放,全球疫情有一定的反弹风险。利好因素已成强弩之末,除了原油以外,大宗商品整体从现在开始随时准备空。

2月的主导逻辑(商品涨——债券收益率涨——股市跌)将有所变化,全球股债市场受通胀预期上行的冲击将明显弱化,整体走势可能在近期震荡。中国的资本市场的主导逻辑则逐渐过渡到经济下行的影响上来。2月28日公布的中国制造业PMI再度下行。鉴于全球工业需求在2月左右冲高回落,中国经济延续下行的态势将更加明确。在此背景下,股弱债强的走势将逐渐清晰。

大类资产配置建议:多债、空股、空商品。

风险提示:经济超预期

正文

1

引言

2月以来,资本市场最为显著的变化是大宗商品的暴涨,最终导致美债的大幅上行,并导致了股市的明显调整。我们对全球需求1-2月的冲高早有提示,但幅度也超出了我们的预期。站在当前的时点,市场对各资本类别走势的分歧巨大。但整体看来,对商品超级周期的看法更为主流。结合相关的研究和分析,我们认为,以铜为代表的大宗商品已经整体进入顶部,要随时做好空的准备。随着大宗商品进入顶部,经济延续下行的确定性增强,股弱债强的趋势将更为明显。

我们整体论证的逻辑如下:

(1)中国的工业内需在疫情后成倒V型走势,在2020年9-10月冲顶后回落;值得注意的是,冲顶时的增速要比疫情前的正常增速明显要高;

(2)全球修复的形状和中国类似,但节奏滞后中国4-5个月,因此2021年2月左右就是全球工业需求的顶部;

(3)全球工业需求在2月的冲顶是工业需求在年内的高峰,鉴于工业需求和大宗商品价格同步的规律,大宗商品价格整体在2月左右见顶。

(4) 本轮商品冲高是多种因素共振的结果,美国1.9万亿的刺激计划预期已经较为充分,工业的真实需求将见顶回落,情绪高涨也得到较为充分的释放,全球疫情有一定的反弹风险。利好因素已成强弩之末,除了原油以外,大宗商品整体从现在开始随时准备空。

2

中国的工业内需实际上在2020年9-10月见顶

多方面的证据表明,中国的工业内需已经在2020年9-10月见顶。出口在11月之后的强势上升使得中国的整体工业需求在11-12月见顶。

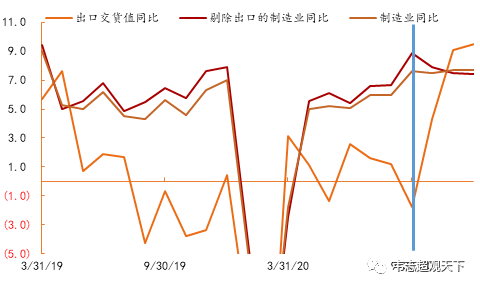

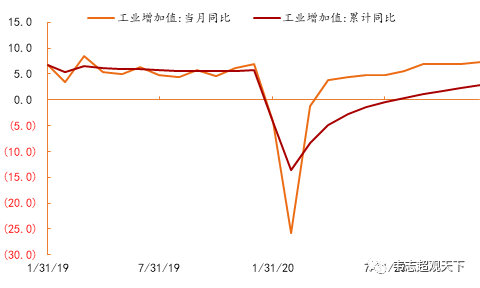

首先,我们观察制造业整体的走势。制造业同比从2020年9月起连续四个月稳定在7.6%左右。但实际上10月出口明显加速,11-12月再往上冲高。剔除外需后的制造业同比实际上在2020年9月已经见顶回落。

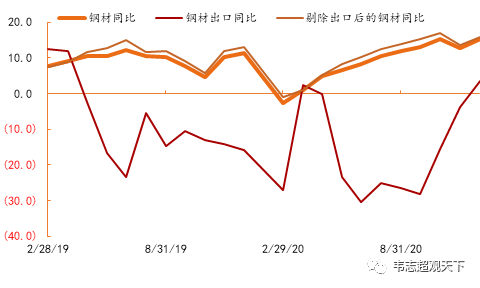

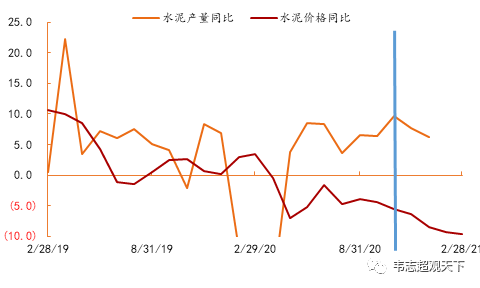

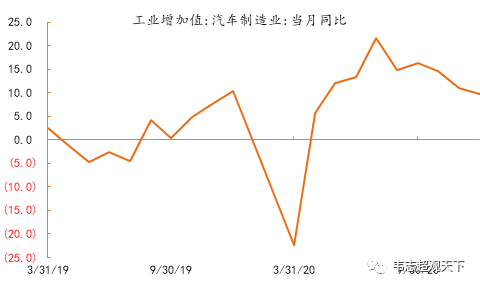

我们再来观察重要工业产品产量的走势。剔除出口后的钢材同比在2020年10月见顶。然而,由于钢材可以作为中间品满足外需要求,仅仅剔除狭义出口并不能准确描述内需的走势。因此,我们观察传统的内需观察指标——水泥的走势。从产量上看,水泥的同比增速同样在2020年10月见顶回落。水泥的价格同比从2020年10月起就开始走弱。水泥整体从2020年11月后呈现量价齐跌的走势。汽车同比则在2020年7月见顶,然后趋势性回落。

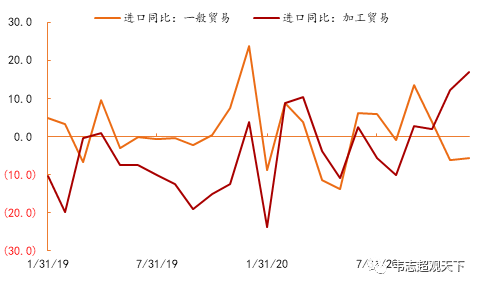

此外,内需的一个关键指标——进口增速也呈现了同样的走势。一般贸易的进口同比在2020年9月见顶。值得注意的是,一般贸易的进口增速和加工贸易的进口增速在2020年四季度产生了明显的背离。一般贸易的进口增速往下而加工贸易的进口增速加速往上,这充分反映了中国和全球经济修复的错位。10月之后出口的大幅回升也延缓了中国工业需求下行的节奏。

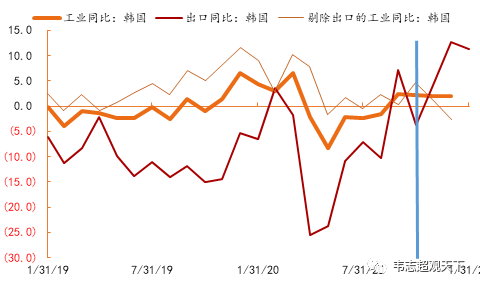

中国的情况并非是个例。东亚各国均是2020年下半年的受益国。韩国的疫情控制的不错,因此和中国的节奏相当。韩国的工业增速自2020年9月起保持平稳,但主要受到出口的支撑。剔除出口后的工业增速实际上已经在2020年9月见顶后回落。

从多方面的证据上观察,我们得出以下结论:

(1)尽管某个品种见顶的时间可能不一定一致,但整体而言,中国工业内需大致在2020年9-10月见顶;

(2)由于出口的强力支撑,中国工业整体需求下行被延缓了,整体见顶可能在2020年11-12月,如果没有1月疫情的影响,可能在2021年1-2月见顶。

(3)各种商品见顶时的增速都较高,明显高于疫情前的水平。即使在12月,增速也高于疫情前水平。修复形态上都呈现较为明显的“倒V”走势。

3

全球工业滞后中国4-5个月,大概在2021年2月左右见顶

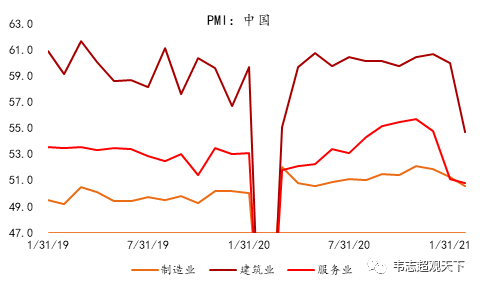

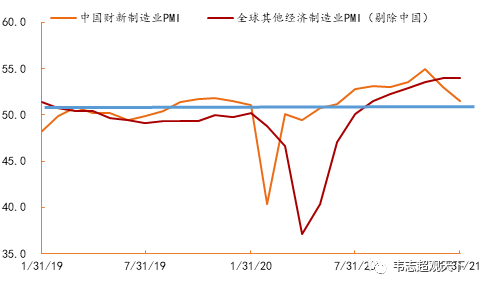

中国疫情先于全球,控制疫情和经济修复也先于全球,因此中国经验非常有助于我们对全球经济修复节奏的判断。中国疫情最高峰和经济低点在2020年2月,全球疫情最高峰和经济低点在2020年4-5月,大概滞后2-3个月;中国的疫情控制较好,复苏节奏更为快速。从PMI的走势来观察,中国在2020年3月就基本回到了疫情前水平,但全球直到2020年7月才回到疫情前水平,全球整体工业滞后中国4-5个月。

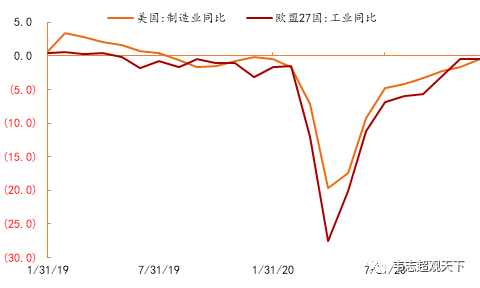

从工业增速指标来观察,美欧都在2020年11-12月回到了疫情前,而中国则在2020年8月回到了疫情前,大致滞后3-4个月。这个滞后时间有所提前可能是受到了11月疫苗的影响。

综合来看,全球特别是欧美发达国家的工业修复大致滞后中国4个月左右。假如中国工业内需在2020年9-10月见顶回落,全球工业需求大致在2021年1-2月见顶回落。

另外,从节奏上看,中国的经济修复呈现“倒V”型走势,全球的经济修复预计也将呈现“倒V”型走势。

此外,从中国工业增速累计同比的情况看,2020年中国全年的工业增速累计同比为2.8%,明显低于2019年的5.7%。尽管有一些坑没有补完,我们怀疑,有些需求永久性的消失了。全球工业修复的情形估计也类似,有些需求将永久性的消失了。

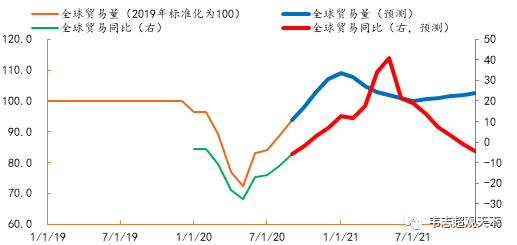

基于以上假设,我们对全球贸易的增速做了一个模拟测算,具体请见报告《1-2月出口料见顶回落,股弱债强趋势将形成》。我们预计,工业增速的走势与贸易的走势类似,均为1-2月见顶回落,但在年中之前仍高于疫情前水平。

4

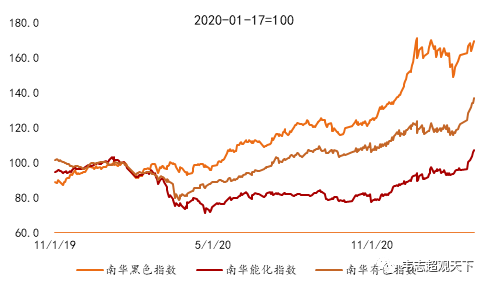

大宗商品价格将整体冲高回落

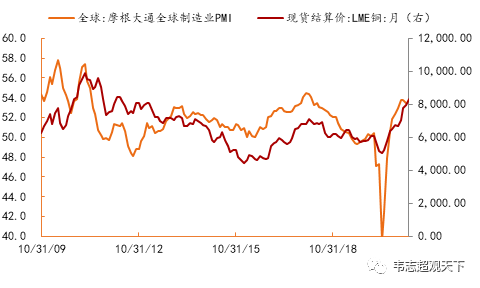

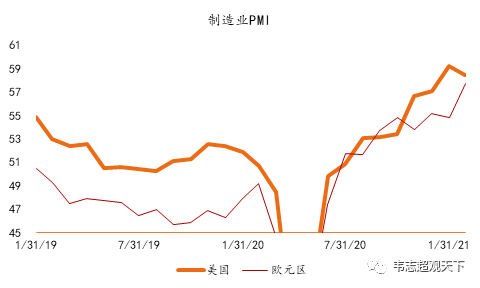

从历史规律上观察,作为全球工业大宗商品的代表,铜的价格和全球制造业PMI的节奏基本是同步的。因此,判断后续全球制造业PMI的走势尤为关键。从最新的数据上观察,美国制造业PMI高位有所回落,欧元区则大幅上升,月度环比增量已经是除了2009和2020年的最高值。欧美PMI读数均接近60。从历史规律上看,PMI一般接近了60就会见顶回落,这与我们之前的判断是一致的。

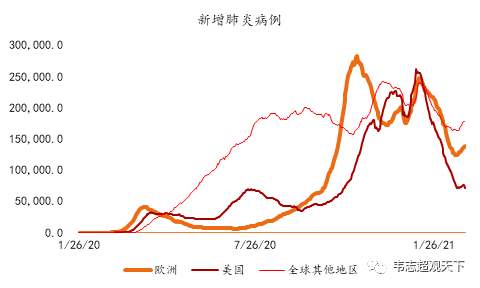

关于2021年2月大宗商品的暴涨,是多种因素共振的结果。一般认为,全球疫情的好转和美国的财政刺激是两个关键因素。前者的重要性是非常明显的,2020年疫情爆发以来,每一次疫情缓和都会迎来经济的显著修复。2021年1月中旬以来全球疫情大幅好转,显著超出市场预期,全球大部分地区都好转,而且幅度惊人。在此背景下,全球经济出现报复性增长是正常的。美国的财政刺激对经济的利好显而易见,但从PMI的走势上看,欧元区PMI出现了明显的跳升而美国PMI则边际回落。我们推测,全球疫情好转的影响要重要得多。全球疫情的突然大幅好转加速了经济的修复,同时也使得经济见顶的确定性明显提高。

5

大类资产展望:多债、空股、空商品

基于以上讨论,我们基本可以确定的是,全球工业需求大致在2月左右见顶。因此,以铜为代表的大宗商品特别是有色金属价格将冲高回落。由于全球的三产恢复有限,原油的价格走势仍有不确定性。

本轮商品冲高是多种因素共振的结果,美国1.9万亿的刺激计划预期已经较为充分,工业的真实需求将见顶回落,情绪高涨也得到较为充分的释放,全球疫情有一定的反弹风险。利好因素已成强弩之末,除了原油以外,大宗商品整体从现在开始随时准备空。

因此,2月的主导逻辑(商品涨——债券收益率涨——股市跌)将有所变化,全球股债市场受通胀预期上行的冲击将明显弱化,整体走势可能在近期震荡。中国的资本市场的主导逻辑则逐渐过渡到经济下行的影响上来。

2月28日公布的中国制造业PMI再度下行。鉴于全球工业需求在2月左右冲高回落,中国经济延续下行的态势将更加明确。在此背景下,股弱债强的走势将逐渐清晰。全球疫情在最近有所回升,或许也是个加强的因素。