1、智能大灯行业基本概况分析

智能大灯及智能前大灯,是一种智能前照灯光系统,前照灯智能自适应照明是汽车主动安全系统(即预防事故) 的重要组成部分之一,它是结合智能时代的传感器技术和微控制技术,基于汽车安全性的智能控制系统。

智能大灯上游原材料主要包括光源、电子元器件、塑料;中游是智能大灯生产行业,包括智能大灯光学模组、控制器、壳体、完整车灯生产制造及智能大灯系统设计。目前我国智能大灯技术已经历了第一代AFS,第二代全功能AFS和当下正创新的第三代智能远光ADB。

2018-2019年我国智能大灯需求规模在110-130亿元左右,受汽车市场下行影响,2019年我国智能大灯需求规模为119.7亿元,较2018年有所下降。

随着人工智能技术的发展和汽车消费升级,人们对智能汽车和驾驶安全性的需求不断提升,智能LED灯开始变得越来越重要,各大汽车厂商纷纷加大了LED的研发和生产,使汽车更安全。目前智能大灯技术已经历了第一代AFS,第二代全功能AFS和当下正创新的第三代智能远光ADB。

2、2019年中国智能大灯需求规模有所下降

2018-2019年我国智能大灯需求规模在110-130亿元左右,2019年我国智能大灯需求规模为119.7亿元,较2018年有所下降,主要受汽车市场下行影响。

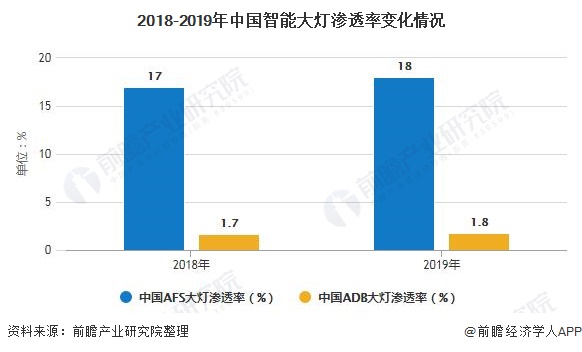

3、中国AFS大灯渗透率远高于ADB大灯

2018-2019年我国AFS大灯渗透率远高于ADB大灯。2019年AFS大灯渗透率高达18%,ADB渗透率仅为1.8%。

我国主要车系中高端车型大灯配置LED渗透率较高,具体智能大灯配置情况详见下表:

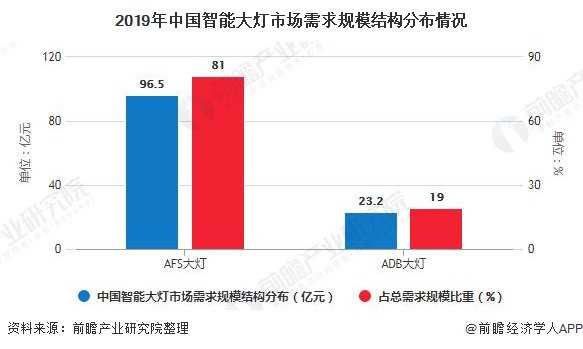

4、中国智能大灯需求主要以AFS大灯为主,AFS大灯占总需求比重达81%

2019年我国智能大灯市场需求量为119.7亿元,其中AFS大灯需求规模为96.5亿元,占总需求规模比重为81%;ADB需求规模为23.2亿元,占总需求规模比重为19%。

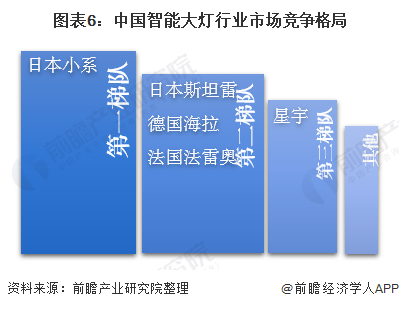

5、中国智能大灯生产企业为外商独资企业或中外合资企业

我国拥有智能大灯生产能力企业较少,大部分智能大灯生产企业为外商独资企业或中外合资企业。国内市场日本小糸占据了较大的市场份额,排名第一,日本斯坦雷、德国海拉、法国法雷奥市场份额差异较小,近年来星宇发展迅速,整体性价比较高,越来越多的合资主机厂开始星宇产品。

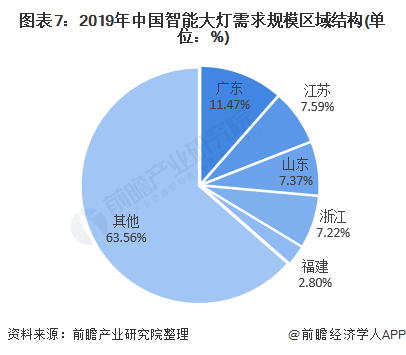

6、广东、江苏、山东等地为我国智能大灯主要需求区域

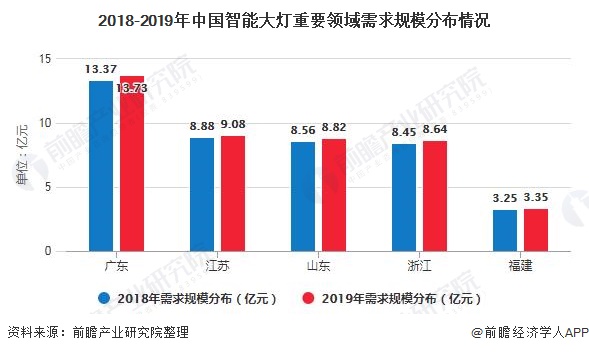

2019年广东智能大灯需求规模为13.73亿元,占全国总需求规模比重为11.47%;江苏智能大灯需求规模为9.08亿元,占全国总需求规模比重为7.59%;山东智能大灯需求规模为8.82亿元,占全国总需求规模比重为7.37%;浙江地区智能大灯需求规模为8.64亿元,占全国总需求规模比重为7.22%;福建地区智能大灯需求规模为3.35亿元,占全国总需求规模比重为2.80%。

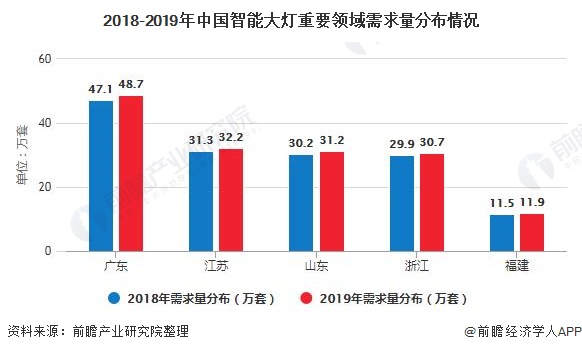

广东为我国智能大灯重要需求区域,2019年中国智能大灯需求量为48.7万套;其次为江苏、山东和浙江地区,智能大灯需求量均在30万套左右;福建地区智能大灯需求量略小,需求量为11.9万套。

2019年广东智能大灯需求规模为13.73亿元,江苏、山东和浙江地区智能大灯需求规模均在8-9亿元左右;福建地区智能大灯需求规模为3.35亿元。

7、中国智能大灯未来主要呈智能化、个性化和定制化趋势发展

节能减排法规的不断加严以及新能源车的不断普及,促使光照效率较高的LED的渗透率进一步提高。AFS和ADB大灯较传统车灯优势明显,未来应用率将不断提高,随着智能大灯技术的发展成本的降低,将逐步渗透到中低端产品中。产品方面主要呈智能化、个性化和定制化趋势。