导读

3月社融信贷增速下行,信用收缩如期而至;居民、企业长贷是两大亮点,前者体现地产热度未减,后者表明企业资本开支以及制造业投资有支撑。进入二季度,企业中长贷有望持续,居民中长贷将迎来收缩,社融增速逐季稳步回落,经济将步入寻顶阶段。

摘要

2021年3月金融数据公布,总量显现信用收缩信号,社融增速回落明显,规模基本符合预期;结构释放亮点,新增信贷略超预期,我们认为,后续企业长贷有支撑,居民信贷将收缩,增速下行不可逆,但稳步下移不失速。

3月社融、信贷,总量增速下行,但符合预期,长贷亮眼,略超预期:

第一,增速回落明显,主因是高基数效应,表明信用收缩如期释放。

第二,信贷结构超预期源自企业中长贷、居民贷款,体现1)企业资本开支以及制造业投资有支撑,2)地产热度未减;企业短贷和票融是拖累,主因1)银行信贷额度受控,票融是调整项;2)近期票据转贴利率有所上升,需求减少。

第三,社融结构中,拖累三大项是企业债券融资、表外和政府债券。

M2、M1均回落,剪刀差小幅收窄,高基数叠加财政淤积共同拖累M2;M1受信用扩张减缓,创半年来新低,居民存款超季节性。

展望未来,信用收缩已经开启,社融增速后续仍会下行:

1、结构上,企业中长贷有望风采依旧、居民中长贷最不可持续。

2、增速上,回落较为明确,但“紧”的幅度预计不会过于猛烈,而是相对平缓。

我们认为理由有五个。

第一,2021年信贷节奏前移,居民中长贷是3月结构超预期的点,也恰恰构成了后续信贷压降的方向之一。

第二,从政策 “不急转弯”、“跨周期设计”来看,货币政策的支撑点将集中在制造业、小微、科技绿色企业中长期项目。

第三,信贷节奏来看,后续三个季度信贷压降大约在6000~8000亿元,并且大概率集中在二三季度。

第四,从政府债券投放来看,一季度政府债券发行下降较多,未来二三四季度,货币财政将配合,保持流动性合理充裕。

第五,结合信贷、政府债节奏以及前高后低的基数效应,预计增速逐季稳步回落到11.3%附近,Q2-3是下行期,Q4企稳。

此番社融数据下,经济、政策何去何从?

第一,经济二季度进入寻顶阶段。经济环比存在弱改善的动力(服务业修复、基建与制造业投资反弹),但结合信用收缩在3月开启,经济步入寻顶阶段。

第二,二季度信用收缩过程中存在局部信用风险。当前紧信用依然体现在表外,后续紧信用大概率要向表内演化。

第三,短期政策利率加息概率较低,终端贷款利率回升将是平缓的,维持在合理区间。

正文

1 总量如期下行,结构超预期亮眼

1.1 规模、增速双双下行,信用收缩如期,释放,基数效应是主因

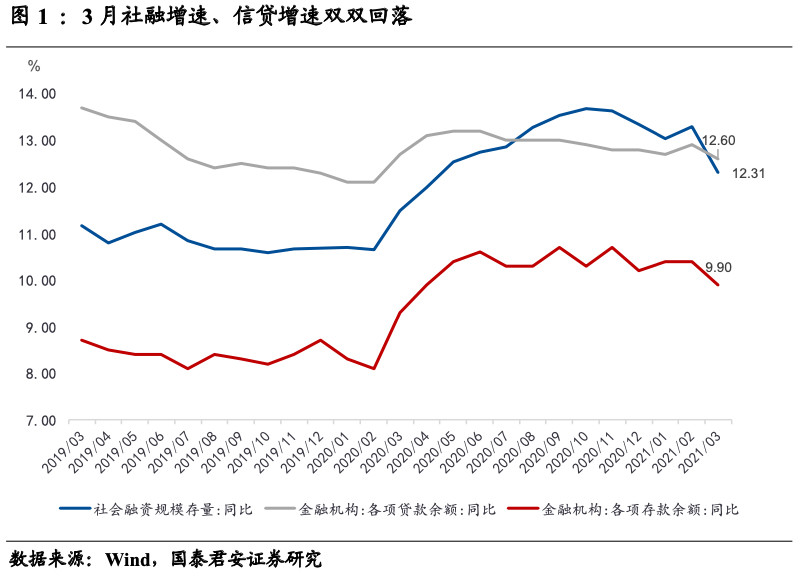

3月社融增速、信贷增速双双回落。3月社融存量规模294.55万亿,同比增速回落明显至12.3%,较2021年2月下降1个百分点。新增社融3.34万亿元,基本符合市场和国君的预期,同比规模减少近2万亿,我们认为主因在于2020年的高基数效应。

1.2 结构超预期源自何方?企业中长贷、居民贷款多增是核心支撑

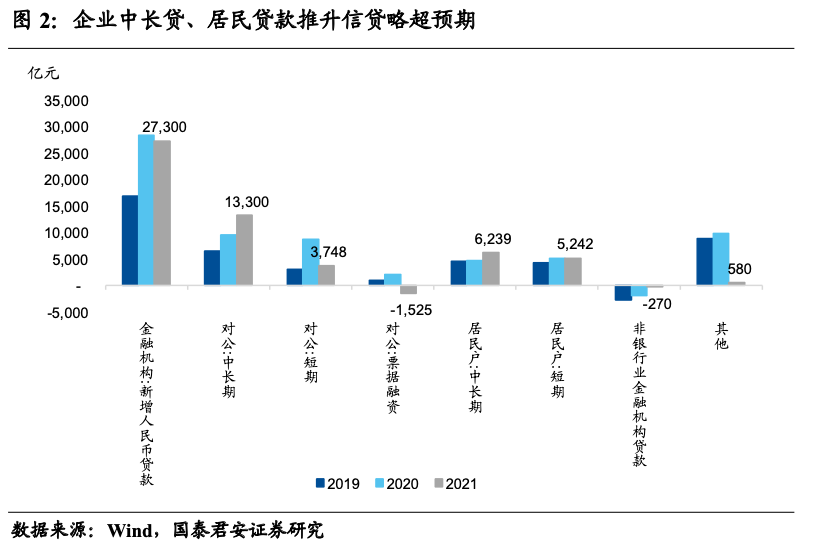

总量下行之中却有结构的风采。信贷略超预期,表外走弱,结构延续向好。而结构的亮点在于信贷,特别是企业中长贷与居民整体贷款。

1、企业中长贷仍然强劲,同比多增达3657亿元。这一方面意味着企业资本开支以及制造业投资有支撑,企业中长期的融资需求仍然比较旺盛,另一方面也意味着政策对于制造业的金融支持并未褪色。

2、短贷与票据融资依然是两大拖累,同比少增8506亿元,这一特征与2月颇为相似。一方面,这是由于银行信贷额度受控,票融通常是银行信贷额度调整的调整项;另一方面,近期票据转贴利率有所上升,企业自身的需求有所减少。

3、居民中长贷多增1501亿元,虽然较2月的3742亿元有较为明显的回落,但仍然超出季节性。我们预计随着房地产监管政策的趋严,这一部分贷款的收缩将会逐步体现。

4、居民短贷同比小幅多增98亿元,已至历史上沿,表明居民端消费有所复苏,与3月核心CPI和服务业价格的反弹相互印证。

5、我们认为,房地产调控趋严的背景下,居民中长贷是未来的主要压降对象,但是从政府当前跨周期调节的大框架看,居民中长贷的退坡也不会是猛烈的,大概率较为平缓。

1.3 结构中,拖累总量的三大项是企业债券融资、表外和政府债券

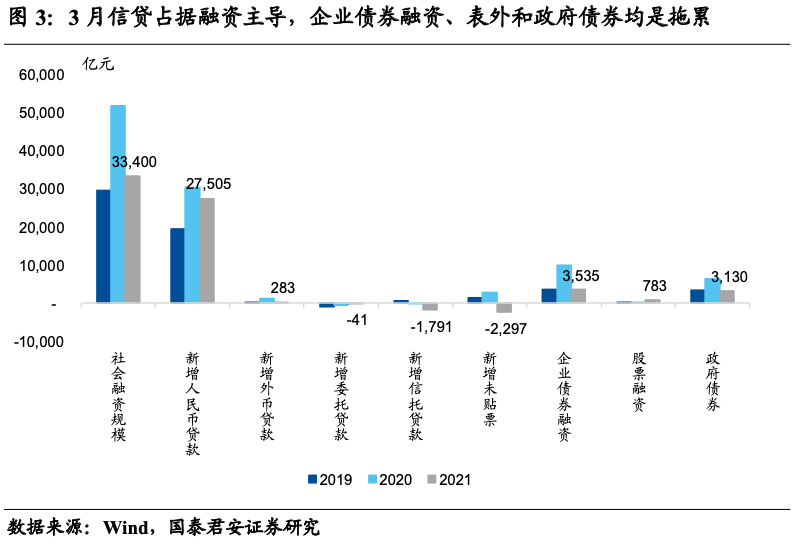

从结构看总量下行,拖累的三大分项分别是企业债券融资、表外融和政府债券。

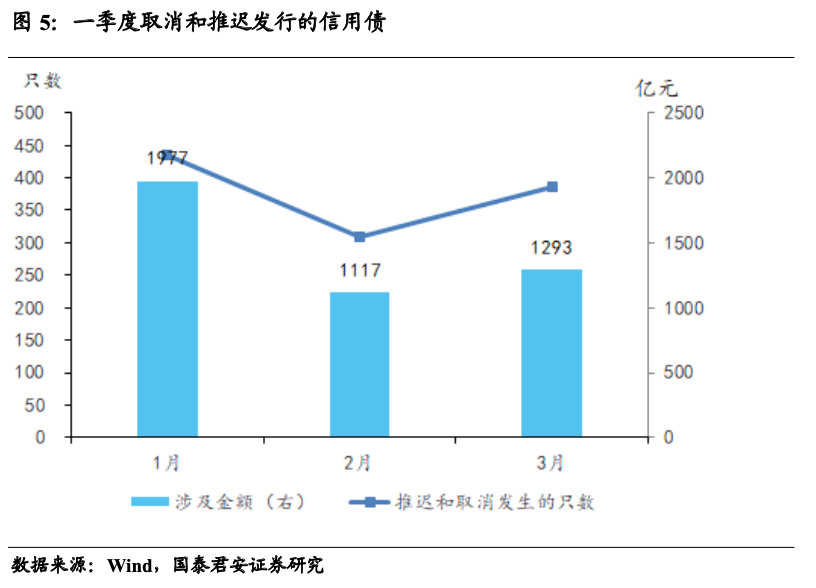

1、在高基数下,企业债券融资同比减少超6000亿元,不少企业因近期“市场波动较大”为由取消和推迟信用债的发行。未来影响货币政策的一大变量就在于“信用风险”。2021年一季度,超1000只信用债发行失败或者推迟了发行。

2、表外三项中的委托贷款、信托贷款以及未贴现承兑汇票均为负贡献,且未贴票拖累最多,合计共同比少增超6000亿元。我们预计后续在资管新规过渡期到期之后,表外大概率将处在一个回落通道中。

3、政府债券虽然新增3130亿元,但由于3月两会刚结束,政府债券尚未集中释放,同比仍然维持少增。

2 高基数叠加财政淤积共同拖累M2,居民存款超季节性

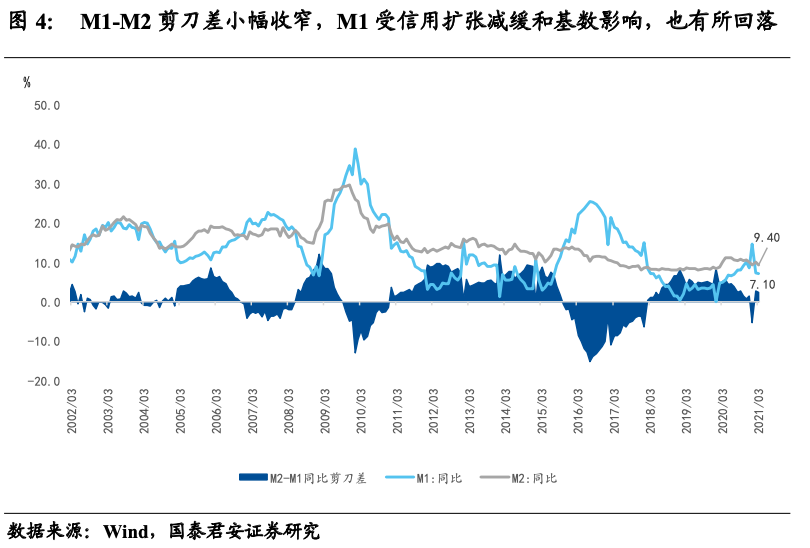

存款方面,3月M1、M2双双回落,剪刀差小幅收窄,后者与社融相匹配,下降较为明显,回落0.7个百分点至9.4%,主因一是高基数,二在财政资金淤积。3月为财政支出小月,幅度较2月有所减慢是符合季节性的。M1回落既存在2020年3月基数较2月略有抬升的影响,也受到信用扩张减缓的影响,创半年来新低。

3月存款中的亮点也在于居民部门,居民存款同样超季节性。虽然较2020年同比少增4000多亿,但是较非疫情年份(2019年)高出1万亿元。

3 展望未来,增速下行较为确定,企业中长贷有望持续

3.1 结构上,企业中长贷有望风采依旧

关于结构的超预期,我们认为后续仅有企业中长贷仍有可能持续强劲,其次是居民短贷,在消费修复之后具有一定支撑。

首先,信贷结构中的企业中长贷将退坡有限,仍有支撑。近期诸多央行会议表达了这一点:

1、3月22日,央行组织召开会议强调优化信贷结构;

2、4月8日,国务院金融稳定发展委员会召开第五十次会议,会议提及“要注重‘放水养鱼’,助企纾困”。

我们认为这些都并不是货币政策转松的信号,而恰恰是货币政策结构性宽松的信号,未来对企业中长贷,特别是制造业企业的支撑是有望持续的。

第二,企业短贷和票据融资迎来进一步压缩。

1、从企业角度,经济状况向好,企业资本开支意愿提升,便会对中长贷有更多的需求。而企业盈利改善,资金周转速度加快,对短期资金的需求就不会过强。

2、从银行角度,银行当前将优先选择优质的中长期项目进行投放。一则是因为2021年,在信贷额度受限的背景下,中长期项目更加优质;第二,MPA考核机制中对制造业中长期的信贷支持为重要考核项目。

第三,结构中居民中长贷是不可持续的,将迎来较为确定的收缩。在一季度,地产销售的韧性支撑了居民中长期贷款,而对地产的信贷调控尚未显现。但目前房贷相关的信贷额度正在逐步收紧,多地都调升了居民房贷利率。我们预计在二季度往后,数据将逐渐体现了房地产领域监管趋严的成效

3.2 增速上,回落较为明确,但“紧”的幅度将是关键点

关于总量的下行,我们认为后续“紧信用”是市场一致预期,信用收缩的幅度将是核心分歧点,即总量增速的下滑幅度将如何演绎?

从政策基调来看,我们认为信用收缩大概率发生,但这种信用压降不会过于猛烈,而是相对平缓的,幅度不会过大。货币政策的支撑点将集中在制造业、小微、科技绿色企业中长期项目。

1、因为2021年信贷节奏前移,一季度信贷需求较为旺盛,4月之后信贷大概率迎来压降。

2、3月的社融数据看似矛盾,但尽显了货币政策“不急转弯”的大基调以及宏观政策“跨周期调节”的理念。

3、央行货币政策司司长孙国峰在4月12日称“下一步要坚持跨周期设计理念,兼顾当前和长远,保持宏观政策连续性、稳定性、可持续性,稳健的货币政策灵活精准、合理适度”。

从信贷节奏来看,后续三个季度信贷压降大约在6000~8000亿元,并且大概率集中在二三季度。

1、一季度信贷新增规模同比多增近6000~8000亿元,若全年与2020年规模相当,即20万亿左右,则2-4季度将需要同比压降6000亿元。

2、鉴于2020年四季度信贷单季规模为3.3万亿,已经属于历史下沿,压降空间较小。我们认为,这部分压降将主要体现在二三季度。

3、至于压降的内容上,我们认为,第一是与居民房地产相关的居民中长贷,第二是与企业短期融资需求相关的短贷和票据融资,最后是部分中长贷。制造业信贷不但不会受到压制,反而可能会得到一定的资源倾斜。

从政府债券投放来看,一季度政府债券发行下降较多,未来二三四季度的政府债券将分别为2.2、2.3、2.1万亿。货币财政将配合,保持流动性合理充裕。

1、根据《2021年政府工作报告》以及往年国债、地方债发行节奏,我们预计政府债券全年在7.2万亿左右,集中在二三季度释放。

2、但考虑到财库〔2020〕36号文中对于政府债券全年均衡发行节奏的指示,我们预计政府债券2021年的节奏将平滑为每月8000亿元左右。

3、在一季度政府债仅为6500亿元的已知前提下,未来二三四季度的政府债券将分别为2.2、2.3、2.1万亿。

综上来看,我们预计增速下行不可逆转,下行的一大力量就是信贷的压降所带来的。但结合信贷后续的节奏、政府发债的节奏以及2020年前高后低的基数效应,我们测算得到增速在后三个季度将逐季稳步回落到11.3%附近,二三季度仍将是增速下行阶段,四季度将有所企稳。

3.3 此番社融数据下,经济、政策何去何从?

经济二季度进入寻顶阶段。经济环比存在弱改善的动力(服务业修复、基建与制造业投资反弹),但结合信用收缩在3月开启,经济步入寻顶阶段。

二季度信用收缩过程中存在局部信用风险。当前紧信用依然体现在表外,后续紧信用大概率要向表内演化。货币政策将维持“紧信用,稳货币”模式,政策收紧主要体现在信用端,而不是货币端。二季度虽然是通胀高点,但是可持续性不强,我们提示信用风险反而需要关注。

1、截止2021年4月9日,目前共有1134至信用债推迟或取消发行,涉及金额共计4425亿元。而2020年同期仅为736只,涉及金额共计2928亿元,发行数量同比上涨了51%,融资规模同比上涨51%。

2、值得注意的是,其中的弱资质地方国企发债再次陷入了困境。我们发现,发行主体为地方国企的达到了830只,金额为3305亿元,分别占总体的73%和75%。其中,AAA级以下的债券为684只,涉及金额为2487亿元。

3、发行失败的另一面,3-5月是信用债集中到期时期,再叠加上流动性支持政策的退出,后续需要警惕出现类似于永煤事件、华夏幸福等信用事件对风险偏好的冲击。

而关于加息的概率,我们认为,“紧信用”阶段,终端的贷款加权平均利率由于前期支持性政策的退出,而处于自发式的回升通道,但短期政策利率加息的可能性不大,终端贷款利率回升将是平缓的,维持在合理区间。最悲观情况可能源于与地产调控相关联的LPR,特别是长期限LPR报价的变动。但是这种概率依然较小,3月以来,LPR再次维持不变,连续11个月“按兵不动”。4月1日,在国新办发布会上,孙国峰司长也表示“保持LPR在合理水平有利于稳住货币供应的‘锚’”,既表明了当前央行将会保持LPR在合理水平,也表明了当前利率传导机制中,LPR对终端名义贷款利率的定价具有重要的引导作用。我们预计终端贷款利率即便回升,也将是平缓的,维持在合理区间。

相关报道:

任泽平:通胀来袭、流动性拐点与市场风格切换

东吴宏观陶川:社融遇冷 房贷需求为何居高不下?

3月金融数据点评:整体符合预期 企业中长贷延续改善趋势