7月29日,宁德时代正式发布钠离子电池。我们认为,短期看钠电池对锂需求影响有限,不改2021-2025年锂供需走向紧缺的行业趋势,长期看钠电池更倾向于作为锂电池的差异化补充,不改锂在电池领域的需求刚性。

摘要

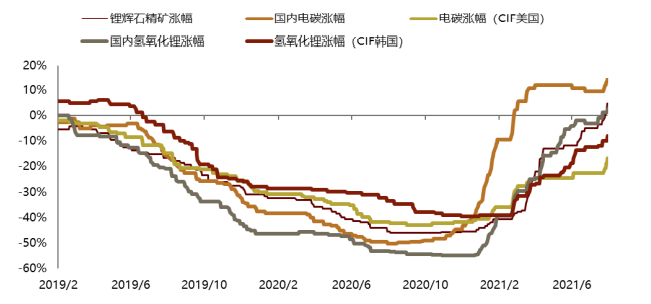

出于成本及供应安全考虑,钠电池产业化进程加速。我们认为,电池企业加快钠电池产业化速度,主要有两大驱动力,一是电碳价格从2020年底部至今涨幅达到130%,电池企业成本压力陡增;二是国内锂原材料供给约74%来自澳洲进口,锂资源对外依存度高引发供给安全焦虑。相比而言,钠资源廉价且分布广泛,在此背景下迎加速产业化契机。

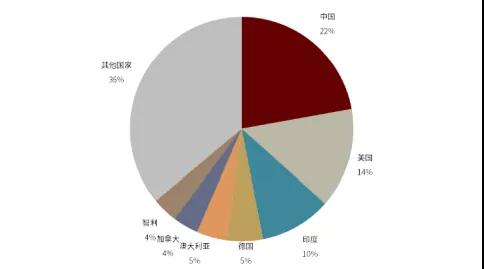

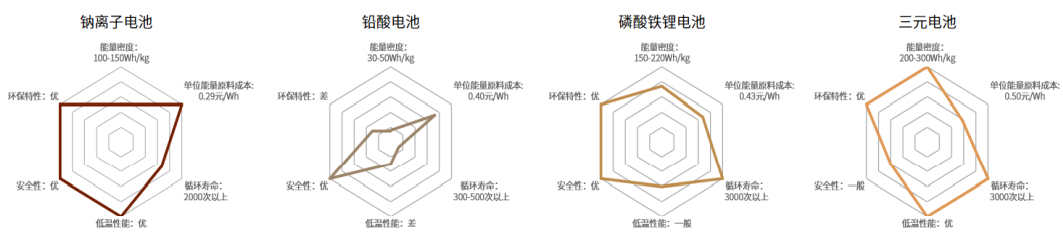

钠电池部分性能已经具备优势,但仍将作为磷酸铁锂需求的补充。钠离子电池的核心优势在于成本,实现产业化后其原材料成本将比磷酸铁锂低30%-40%,另外在低温和快充方面也具备明显优势。我们认为,受到能量密度的制约,短期钠电池难以对铁锂需求构成直接竞争,需求空间主要来自铅酸替代。我们预计2023年形成产业化后,钠电池成本优势将逐步凸显,或将在两轮车、小动力以及储能领域对铁锂需求形成有效补充。

短期看,钠电池对锂需求影响有限,不改锂供需走向紧缺行业趋势。综合考虑各应用场景,我们预计2025年钠电池对锂需求影响不超过3.7万吨LCE,占2025年总需求仅2.6%,对整体锂需求影响有限。考虑到钠电池替代因素,我们预计2021-2025年全球锂供需分别为+3.54万吨、+4.54万吨、+0.07万吨、-1.89万吨、-4.82万吨,不改锂供需走向紧缺趋势。

长期看,钠电池产业化不改锂需求刚性。锂作为最轻且电位最负的金属,在电池领域应用具有先天优势,而钠的化学性质决定其用于电池领域仅是退而求其次的选择。目前来看,钠电池在能量密度以及循环次数上存在一定瓶颈,而二者的共同提升对钠电池技术提出了更大挑战,我们认为这将限制钠电池在主流动力领域及储能领域的应用空间,长期看钠电池将更倾向于作为锂电池的差异化补充,难以撼动锂长期需求增长,也难改锂在电池领域的需求刚性。

钠电池推出不改锂供需走向紧缺行业趋势,国内及海外高确定性、高扩张性的锂资源标的将迎来价值重估。

风险

1)钠电池技术进步超预期;2)钠电池产业化进程超预期。

正文

1、钠电池产业化加速,有望成为锂电池的有效补充

1.1

钠电池原理与锂电池相似,产业化可借鉴锂电体系经验

钠与锂化学性质相似,但锂在电池应用方面更具优势。在元素周期表上钠与锂属于同组金属,因此钠的化学性质与锂相似。但是,锂作为最轻且电位最负的金属,在电池应用方面相对钠有先天的有优势,这也意味着相同的重量,钠携带的电荷比锂更少。化学性质决定了钠电池仅是退而求其次的选择,并非最优解。

图表:锂与钠属于同组金属,化学性质相似

资料来源:化学元素周期表、中金公司研究部

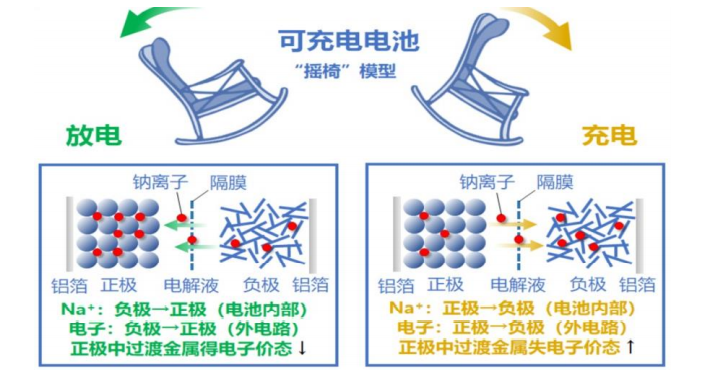

从工作原理看,钠电池与锂电池基本相似,根本区别在于传导离子的差异。钠电池工作原理与锂电池基本类似,采用摇椅式工作原理,即正负极均为具有储钠能力的材料,通过钠离子在正负极间穿梭并脱嵌以实现能量存储和释放的目的。两类电池体系根本性的区别为传导离子的差异(Li+ vs。 Na+),因两种离子的离子半径、溶剂化能力以及电化学势等不同最终衍生出不同的电池体系。

图表:钠离子电池采用“摇椅”式工作原理

资料来源:中科海纳官网、中金公司研究部

从电池结构看,钠电池的主要材料体系也和锂电类似,可借鉴锂电产业化经验。钠离子电池整体结构与锂电池类似,均包括正极、负极、电解液、隔膜、集流板等基本单元,而且在架构、封装工艺等方面与锂电池高度相似,因此可借鉴锂电池体系的现有经验,实现在电池生产设备、工艺方面的兼容,产线可快速切换。

具体到主要材料,由于核心传导离子的区别,钠电池在正极、负极、电解液、集流体方面与锂电池均有所差异,但是隔膜材料基本一致:

正极:主要有氧化物类、普鲁士蓝类、以及聚阴离子类三大类材料,目前中科海钠、钠创等企业采用了O3层状结构氧化物体系,宁德时代选用了能量密度更高但合成较为困难的普鲁士蓝体系,其能量密度可达160 Wh/kg,通过对材料体相结构进行电荷重排,解决了容量在循环过程中快速衰减的问题。

负极:因钠离子难以像锂离子般在石墨间自由穿梭,锂电池常用的石墨负极难以应用在钠电池上。目前钠电池负极材料主要有碳材料和钛氧化物两大类,其中,宁德时代采用的硬碳材料可让大量的钠离子储存和快速通行,克容量可达到350mAh/g以上且具备优异的循环性能。

电解液:宁德时代开发了适配钠电池正负极材料的独特电解液体系,溶剂方面,锂电池的溶剂均可与钠电池兼容;溶质方面,钠电池中溶质浓度要求更低,钠盐更换为NaPF6、NaClO4等。

隔膜:钠电池隔膜与锂电池基本没有区别,主要包括聚乙烯和聚丙烯等。

集流体:相比锂离子电池的正极铝箔、负极铜箔的集流体体系,钠电池正负极皆可适用铝箔。

图表:钠离子电池主要材料体系以及产业化程度

资料来源:Yangyang Huang等《Electrode Materials of Sodium-Ion Batteries toward Practical Application》(2018)、Jang-Yeon Hwang等《Sodium-ion batteries: present and future》(2017)、中金公司研究部

1.2

钠电池已经具备一定优势,有望成为锂电的有效补充

1.2.1

钠更加低价可得,锂电材料涨价倒逼产业化加速

前期钠离子电池由于负极材料问题开发相对滞后。钠离子电池与锂离子电池均起源于上世纪70年代,并同步发展出适用于正极的材料。80年代石墨储锂机理被发现,并以此为负极开发出摇椅式锂离子电池原型,而钠离子较锂离子半径更大,无法以石墨作为钠离子电池负极,这也成为两类电池发展的转折点。这一发展差异随着90年代Sony将锂离子电池商业化进一步拉大,世界对钠离子电池的相关领域的研究投入大幅降低。2000年,适用于钠离子电池的硬碳负极终于被开发,但此时锂电替代需求不足,钠电饱受性能不如锂电的诟病,同样未得到大发展。

图表:钠电池和锂电池发展历程对比

资料来源:Kudakwashe Chayambuka等《From Li-Ion Batteries toward Na-Ion Chemistries: Challenges and Opportunities》(2020),中金公司研究部

我们认为,锂价的上行带来的成本焦虑和锂资源紧缺带来的供应安全焦虑,是电池企业加快钠电池产业化的两大主要驱动力:

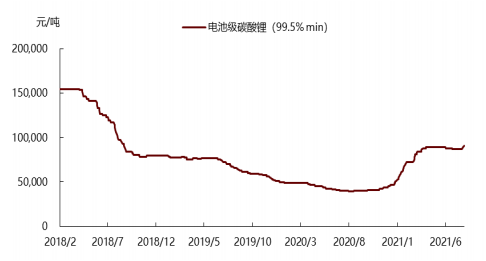

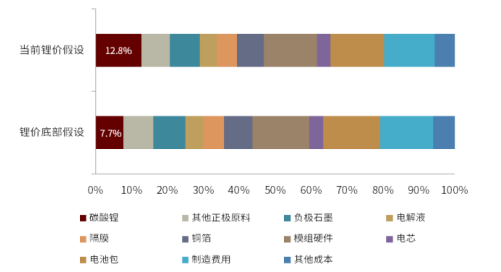

一是锂价上涨带来锂电池企业成本焦虑。2020年中至2021年整体锂行业经历大幅度的供需抽紧,导致电池级碳酸锂价格由2020年底部的3.95万元/吨增长至目前(2021年8月3日)的9.10万元,上涨幅度高达130%,电池企业压力陡增,根据我们测算,假设其余成本不变,仅碳酸锂价格上涨就带动锂电池原材料成本增加约5%。从长期看,我们预测随着新能源汽车市场的发展,至2025年全球锂需求将迎百万吨级需求增量,而锂资源项目的开发更具不确定性,或难以匹配需求增长的速度和量级,未来锂价抬升的预期进一步增加了电池企业的成本焦虑。

图表:2020年底部至今锂价涨幅达到130%

资料来源:亚洲金属网、中金公司研究部

图表:锂价上涨增加动力电池企业成本

资料来源:高工锂电、中金公司研究部

二是全球锂资源分布不均,中国锂原材料对外依赖程度高加剧供应安全焦虑。锂资源的供给风险根源于全球资源分布不均的格局,中国锂资源储量虽位居全球第六,但是以青藏高原的盐湖卤水为主,优质硬岩锂矿相对稀缺。这导致中国锂盐厂原材料高度依赖进口,根据我们测算,2020年国内约74%锂盐供给的原材料来自进口澳矿,原材料供给对外依赖程度高且供给来源高度集中。因此基于原材料供给安全的考虑,电池厂也有动力寻找锂资源的替代选项。

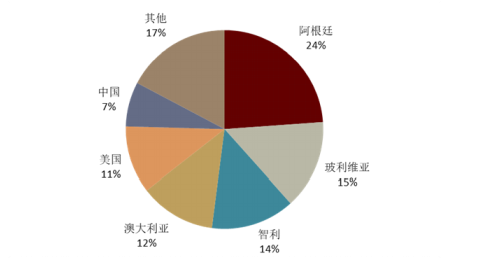

图表:2020年全球已探明锂资源储量分布

资料来源:USGS、中金公司研究部

图表:2020年全球钠资源产量分布

钠电池原料更加低价可得,迎来加速产业化契机。相比锂资源,钠资源在地壳中具有高达2.75%的丰度(锂资源仅0.0065%),且在矿石、盐湖、海水等中均有广泛的分布。由于材料体系的差异,钠离子电池在正极、负极、电解液、集流体等原材料方面均可不同程度的实现降本,根据中科海纳估计,Gu-Fn-Mn基钠离子电池原材料成本仅(0.29元/Wh),相比磷酸铁锂(0.43元/wh)具有明显的成本优势,预计实际原材料成本将相对磷酸铁锂/石墨体系锂电池降低30%-40%。

图表:钠电池原材料成本相比磷酸铁锂电池降低30%-40%

资料来源:中科海纳官网、中金公司研究部

1.2.2 钠电池部分性能具备一定优势,但应用于主流动力场景仍存瓶颈

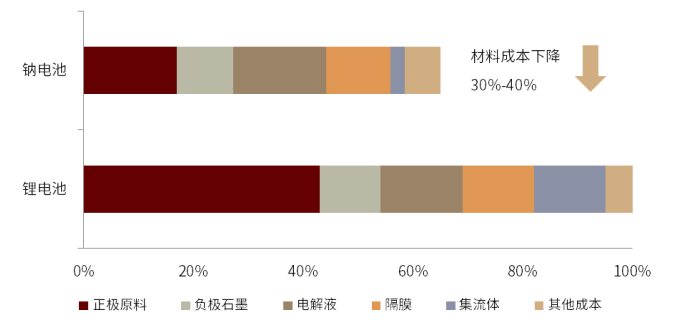

钠电池相对铅酸电池已经体现出全面性能优势,短期铅酸替代将是主战场。从具体指标看,相比铅酸电池,钠离子通过整个体系的原材料降本,产业化后单位能量原材料成本可以做到0.29元/Wh,低于铅酸电池(0.40元/Wh),且在能量密度、循环寿命、低温性能以及环保性等方面全面优于铅酸电池。我们认为,钠电池有望在两轮车、小动力以及低端储能领域对铅酸电池形成替代,短期内将是其需求的主战场。

图表:各电池体系性能对比

资料来源:《钠离子电池:从基础研究到工程化探索》、SMM、钜大锂电、中金公司研究部

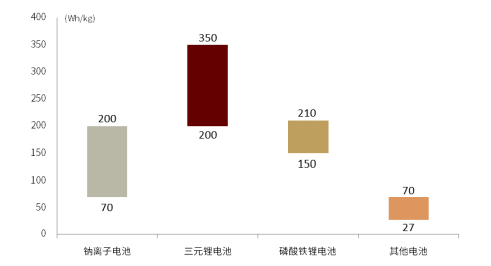

相比磷酸铁锂电池,钠电池在主流动力场景仍存在瓶颈。根据《钠离子电池:从基础研究到工程化探索》,钠离子电池相对铁锂的优势主要体现于两个方面,一是成本优势,产业化后预计其单位原材料成本显著低于磷酸铁锂(钠电池:0.29元/Wh;磷酸铁锂电池:0.43元/Wh),二是低温性能,在零下20度的环境下,钠电池的低温保持率(88%)高于磷酸铁锂(70%),或使其在特定应用场景下对磷酸铁锂形成替代。但是,从能量密度方面,钠电池(100-160Wh/Kg)的峰值仅达到磷酸铁锂(150-220Wh/kg)的下限,循环寿命(1000-2000次)也显著低于铁锂,将成为制约钠电池在主流动力电池领域应用的主要瓶颈。

三元电池主要应用于高端动力以及储能领域,钠电池难以直接竞争。我们认为相比三元电池,钠离子电池在能量密度上存在明显瓶颈,难以应用于高端动力领域,因此对于三元电池需求难以产生直接影响。

2、短期看,钠电池对锂需求影响有限,不改锂供需走向紧缺趋势

2.1

从主要应用场景看,钠电池对锂需求影响有限

短期钠电池潜在需求将集中于两轮车、小动力、低端储能三大领域,对锂需求影响有限。钠电池性能全面优于铅酸电池,我们认为,2021-2022年钠电池将以铅酸替代为主要需求场景,目前中科海纳已有钠电池储能系统正式运行。考虑到宁德时代预计2023年初步形成钠电池产业链,其第一代钠电池能量密度(160Wh/kg)已经与磷酸铁锂(150-200Wh/kg)的下限接近,且部分性能相对铁锂具有一定优势。因此我们认为随着规模效应逐步增强,钠电池在部分场景下将对铁锂需求形成有效补充,但仍然难以应用于主流动力场景。

2.1.1

电动两轮车

我们认为钠电池相对传统铅酸电池优势明显,有望复刻锂电池对于铅酸替代的路径。电动两轮车领域电池以铅酸电池为主,而2020年开始磷酸铁锂已相对铅酸电池具备成本优势,实现对铅酸电池的大规模替代。根据鑫椤资讯和高工锂电数据,2020年中国电动两轮车产量3385万辆,其中锂电两轮车为970万辆,占比26.6%,相比2015年提升了22.9%。我们认为钠电池相对铅酸电池在成本等方面优势更为明显,有望逐步形成对铅酸电池的替代。

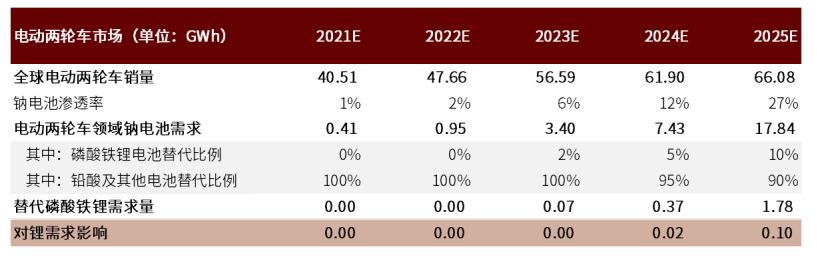

图表:钠电池在电动两轮车领域对锂需求影响测算

资料来源:鑫椤资讯、The confederation of the European bicycle industry、EBWR、中金公司研究部

我们预计未来五年钠离子电池潜在市场空间在17.84Gwh,2025年对锂需求影响约0.10万吨。

1)全球电动车销量:我们以国内电动车销量为基础,根据中国电动两轮车全球占比超过80%计算,预计全球新能源汽车销量将从2021年的5627万辆增长至2025年的9178万辆,对应CAGR为10%;

2)钠电池渗透率:参考锂电池在两轮车领域的变化,我们假设未来五年钠电池的渗透率逐步提升至27%;

3)替代比例:假设2021-2022年钠电池需求增量全部替代铅酸电池,2023年开始逐步对磷酸铁锂电池形成替代。

2.1.2

小动力领域

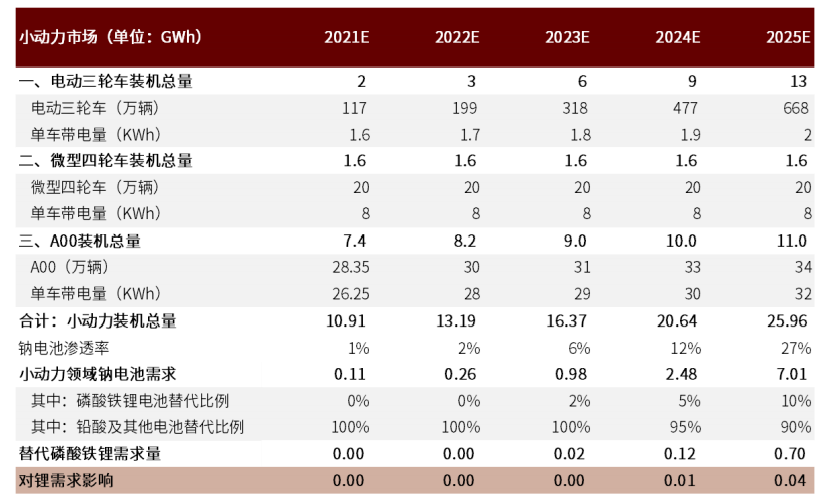

在小动力领域,我们预计未来五年钠离子电池潜在市场空间在25.96Gwh,2025年对锂需求影响约0.04万吨。

1)分车型销量测算:我们预计2021-2025年电动三轮车、微型四轮车、A00级车型销量增长CAGR分别为42%、0%、4%;

2)钠电池渗透率:我们假设2021-2025年钠电池的渗透率逐步提升至27%;

3)替代比例:小动力领域普遍对能量密度要求不高,且对价格相对敏感,钠电池应用具备一定优势,我们假设2021-2022年钠电池需求增量主要替代铅酸电池,2023年开始逐步对磷酸铁锂电池形成替代。

图表:钠电池在小动力领域对锂需求影响测算

资料来源:中汽协、三车快讯、GGII、中金公司研究部

2.1.3

储能领域

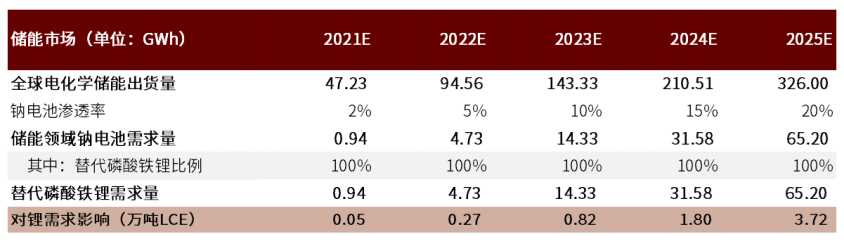

在储能领域,我们预计未来五年钠离子电池潜在市场空间在65.20Gwh,2025年对锂需求影响约3.72万吨。

1)全球电化学储能新增装机规模:我们预计全球电化学储能装机规模将从2021年的47.2Gwh增长至2025年的326.0Gwh,对应CAGR为10%;

2)渗透率:储能需求对于能量密度要求相对较低,钠离子电池在成本方面优势明显,目前中科海纳已经有钠电池储能系统投入运行,另外,考虑到钠电池优异的低温性能,或满足部分特定场景下的储能应用,我们假设2021-2025年钠电池的渗透率逐步提升至20%;

3)替代比例:根据CESA,2020年新增电化学储能装机中以锂电池为主,铅酸及其他电池仅占3%,因此我们假设2021年开始电化学储能装机中钠电池在储能领域的需求增量皆为替代铁锂需求。

图表:储能领域钠离子电池对锂需求影响测算

资料来源:IEA、BNEF、GGII,中金公司研究部

2.2

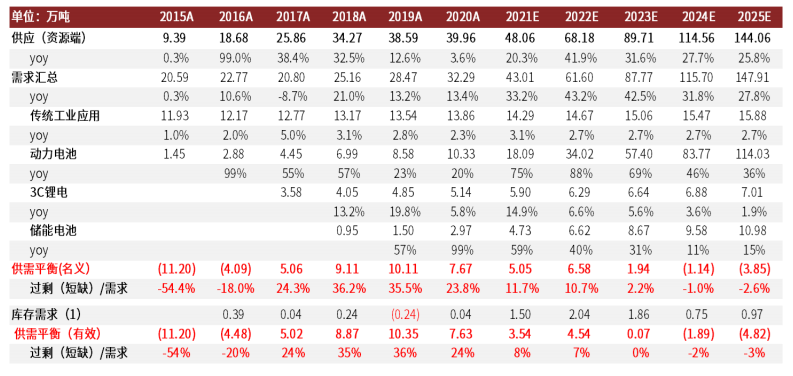

2021-2025供需平衡:钠电池扰动无忧,不改锂供需走向紧缺趋势

综合考虑上述应用场景,我们认为2021-2025年钠电池对锂需求影响有限。综合钠电池在两轮车、小动力和储能领域的潜在需求空间测算,我们预计钠电池2025年潜在市场空间在90.05Gwh,考虑各领域对磷酸铁锂电池的替代情况,对应锂整体供需的影响不超过3.86万吨LCE,占2025年总需求比例仅2.61%。

图表:考虑钠电池影响后2021-2025年锂供需平衡

资料来源:Marklines、中汽协、中金公司研究部

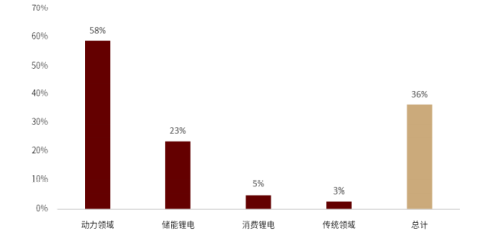

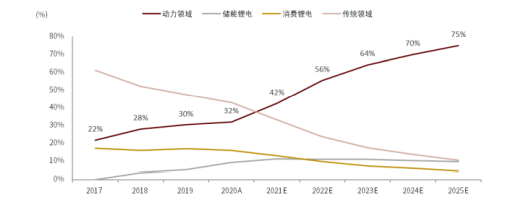

钠电池不改锂供需走向紧缺趋势,锂系产品价格中枢有望维持更高水平。全球新能源转型驱动锂需求进入新一轮增长周期,动力和储能电池将贡献主要需求增量,我们预计2021-2025年全球锂需求增速将高达36%,考虑到钠电池影响有限,锂需求仍具备高增速及高确定性。相对而言,锂资源端的开发进度或难以匹配需求增长的速度和量级,我们预计2021-2025年全球锂供给增速将达到33%。

我们认为,钠电池的推出不改全球锂供需走向紧缺的行业趋势,而锂系产品价格亦有望维持更高的价格中枢,我们预计2021-2025年锂行业供需分别为+3.54万吨、+4.54万吨、+0.07万吨、-1.89万吨、-4.82万吨。

图表:2019年至今(2021年7月31日)锂系产品价格

资料来源:亚洲金属网、中金公司研究部

3、从长期看,钠电池产业化不改锂需求刚性

我们认为,从长期看,钠电池仍存在能量密度和循环寿命两大主要瓶颈,将限制其在主流动力以及储能领域的应用:

一是能量密度瓶颈,未来可能通过AB电池解决方案有所突破,但仍需与锂电池共用。一般来讲,目前的钠离子电池能量密度主要在100-150Wh/kg的区间,而宁德时代在电池集成系统方面进行创新,开发了AB电池系统解决方案,将钠电池与锂电池按照一定比例进行混搭,集成到同一个电池系统中,以解决钠电池在能量密度上的短板。基于电池以及材料体系的突破,宁德时代第一代钠电池能量密度可以达到160Wh/kg,而下一代钠电池能量密度的目标高达200Wh/kg以上,我们认为这也意味着钠离子电池要突破能量密度的瓶颈,应用于更高端的需求领域,仍需锂电池的助力。

图表:各电池体系能量密度对比

资料来源:国轩高科、中科海纳、宁德时代官网、中金公司研究部

图表:宁德时代开发AB系统解决方案

资料来源:宁德时代、中金公司研究部

二是循环寿命瓶颈,将限制其在乘用车以及储能领域的应用空间。宁德时代在发布会上并未披露具体的循环寿命次数,而目前钠电池循环寿命仅1000-2000次(锂电池循环寿命普遍在3000次以上),难以满足消费者对于新能源汽车在使用期内保持合理电池容量的要求,也难以满足储能领域逐步增长的使用寿命要求(目前普遍要求大于10年),钠电池的循环寿命仍需走出实验室,经历完整系统的检验。因此,我们认为在主流动力及中高端储能领域,循环寿命将成为钠电池应用的瓶颈。

图表:2021-2025年各领域锂增长CAGR

资料来源:Marklines、中金公司研究部

图表:2021-2025年全球锂需求结构

资料来源:Marklines、中金公司研究部

从长期看,钠电产业化不改锂需求刚性。锂在电池领域的需求刚性本质上由其化学性质决定,作为最轻且电位最负的金属,锂是先天的电池金属,而钠离子电池仅是在当前环境下退而求其次的选择。目前来看,钠电池能量密度以及循环寿命方面的存在明显瓶颈,将限制其在主流动力以及储能领域的应用,而如何实现两大性能的共同提升也成为技术发展的重要挑战。我们认为未来动力领域以及储能领域的电池需求,将是锂需求增长的主要驱动力,而钠电池的产业化不改锂的需求刚性,也难以实质性撼动锂的需求增长。

4、投资建议

钠电池产业化不改锂价进入大牛市的行业趋势,我们认为2021-2025年全球锂供需有望抽紧并逐步走向紧缺。在整体供需逻辑之下,建议关注符合四条结构性逻辑的机会:

一是资源为王,锂精矿价格正在迎来加速上行,高资源自给率或有资源并购潜力的企业或将显著受益。

二是供给可控,考虑到中国锂资源对外依存度高以及海外资源供应风险上升,布局国内优质锂资源以及海外供给风险可控的锂资源的企业或将迎来战略性重估。

三是氢氧化锂,结构性的供需抽紧将强化氢氧化锂上行逻辑,氢氧化锂主要供应商以及具备扩产预期和能力的企业有望实现量价齐升。

四是盐湖提锂技术的外溢,青海主要盐湖提锂工艺已经基本稳定,并通过技术进步向更大规模和更优质量迭代,而其提锂技术有望逐步外溢至西藏及海外,带来当地优质盐湖资源实现更高效率开发的契机。