人生的三大错觉:房价要跌、A股见底、美股见顶。

即使经历了史上最严重的疫情,人生三大错觉似乎仍然是错觉,一切好像都未曾改变。

刚刚,美股又刷新了历史新高,纳指距离历史新高也仅有一步之遥,这场人类史上最持久的牛市,仍在“继续奏乐、继续舞”。

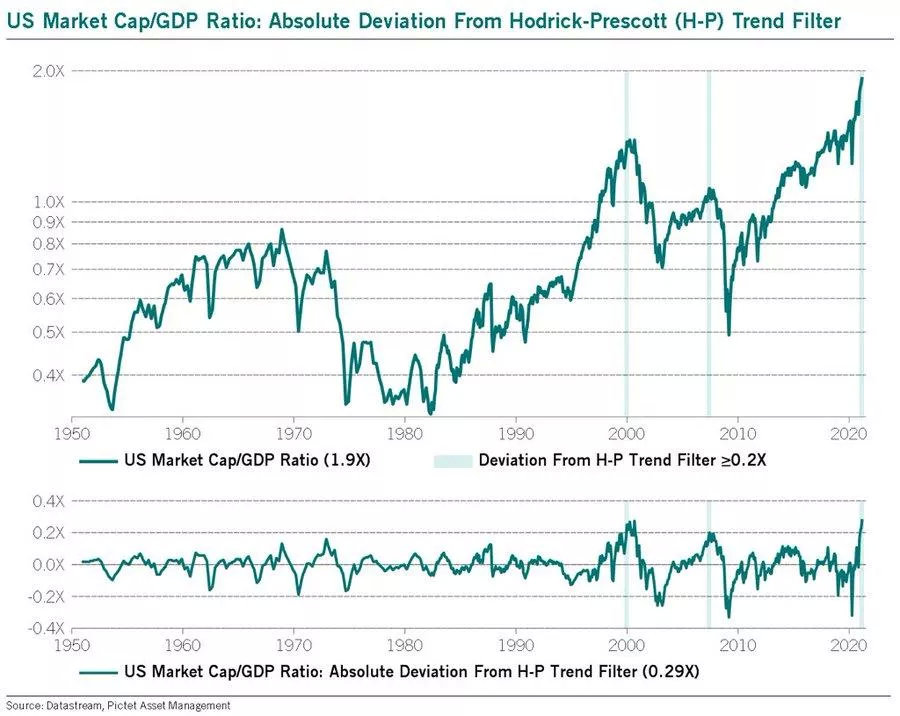

正当所有人狂欢之时,危险信号却正在逼近。目前,美股的巴菲特指标(美股总市值/美国GDP)已经达到190%,高于2000年初互联网泡沫时期峰值,甚至超过了1929年“大萧条”前夕的峰值,意味着,当前的美股正处于历史上最贵的水平。

而这一切,都离不开美联储的史诗级“放水”。因此,未来美国股市泡沫何时破裂,或许取决于美联储的政策拐点。

人类史上最持久的牛市,还能演绎多久?

这一轮美股牛市的起点始于2009年3月9日,在金融危机的至暗时刻,标普500指数一度跌至666.79点。

此后,在绝望中逆转,并开启了牛市,当地时间4月1日收盘,标普500指数刷新历史新高,达到4019.87点,累计涨幅超过500%。

美银美林统计了美股历史上的每一轮牛市持续的时间,此前美股最长牛市的保持者为:1990-2000年的互联网牛市,持续长达113个月(3452天),期间标普500涨幅达417%。

如今,这一纪录早已经被打破,2009年3月9日至今,美股牛市已经持续了长达146.7个月(4401天),超过美股史上的任何一轮牛市。

这一轮牛市盛宴之下,科技股无疑是最大的赢家。目前,标普500指数的成份股中市值最高的前5只都是科技股,依次分别为苹果(AAPL)、微软(MSFT)、亚马逊(AMZN)、谷歌(GOOG)和Facebook(FB),总市值分别为20397亿美元、17742亿美元、15488亿美元、13825亿美元和8282亿美元。

以2009年3月9日为起点,截至到2021年3月29日,亚马逊的涨幅最大,期间累计涨幅高达4886%;苹果涨幅位居第二,累计涨幅达4536%;2009年之后上市的Facebook涨幅最小,但也超过了6.6倍。

但中国农历春节之后,美债收益率持续飙升,市场开始对通胀产生担忧,美国科技股遭遇了一轮暴跌,使得市场关注的焦点正在发生变化:美股会不会重演20年前互联网泡沫破裂?这一轮牛市还能演绎多久?

巴菲特指标“爆表”,美股泡沫到底有多大?

回答上面2个问题的关键是,当前的美股的泡沫究竟有多大?美联储“放水”何时会结束?

“股神”巴菲特曾在2001年12月的福布斯杂志上发文表示,可通过股市总市值和GDP的比值作为指标,来判断美股是否存在泡沫。此后“美股市值/GDP”被称为巴菲特指标。

一般而言,巴菲特指标位于70%至80%之间时是买入美股的好时机。如果巴菲特指标超过100%,则投资者需要关注美股风险。

那么,当前美股的泡沫到底有多大呢?

据最新数据显示,当前美股市场的“巴菲特指标”已经达到190%,高于2000年初科网泡沫时期峰值,甚至超过1929年“大萧条”前该指标的峰值,是历史上最贵的水平。

因此,单纯从“巴菲特指标”来看,美股市场的估值已经超过历史最高水平,而另外的指标也在证实美股泡沫正在逼近历史最高水平。

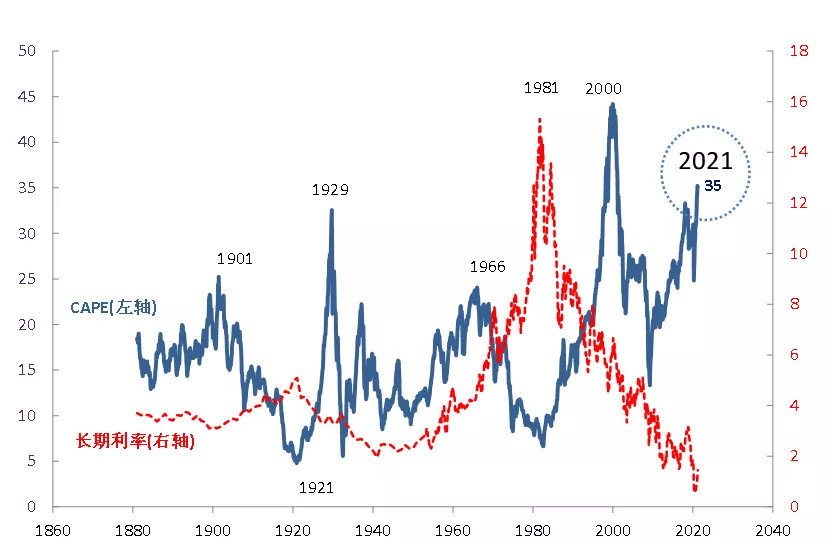

《非理性繁荣》的作者、诺贝尔经济学奖得主罗伯特·席勒曾对1870年以来的美股的泡沫进行过深度研究,提出用十年期周期市盈率(CAPE)代替12个月市盈率指标来对美股进行评估,这一估值体系可以准确识别1929年大萧条前的股市泡沫、2000年科技股泡沫,这个指标被称为席勒市盈率指标(Shiller PE)。

目前,目前席勒市盈率指标的数值为35.7,已高于1929年大萧条前期最高32.6倍市盈率,开始接近2000年初44.2倍市盈率高点。

另一位传奇投资大师彼得·林奇发明的“20法则”,即当股市最近12个月市盈率加上通胀率等于20的时候,股市估值处于公允范围。而目前这一指标已经飙升至33.8,超过了互联网泡沫时期2000年3月份创下的32.7的纪录。

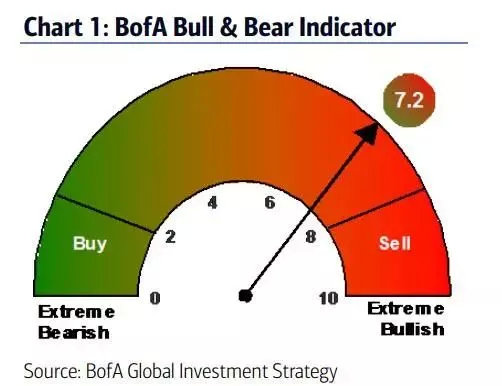

另外,美银美林分析师Michael Hartnett表示,美股泡沫化快要来到顶峰,美国金融资产规模达到美国GDP的6倍,牛熊指数从此前的7.1进一步升至7.2,意味着当前美股市场处于严重超买区间。

桥水基金创始人雷达利欧(RayDalio)近期也对美股泡沫进行了测算,其通过6个量化指标观测了从1910年以来美股的泡沫程度,当前约位于77%历史高位数,1929年大崩盘前夕对应100%的水平。

没有任何一场泡沫,不是以破裂而收场的

“我能计算出天体运行轨迹,却无法测量出人性的疯狂。”——牛顿。

2020年的全球新冠疫情,险些将美股的泡沫刺破,一度上演了史上最惨烈的熔断,随后美联储凭借一己之力,扭转了美股崩盘的趋势,迅速收复了崩盘式下跌的失地,不断刷新历史新高,并成为了全球牛市的引擎,全球投资者继续享受泡沫的狂欢。

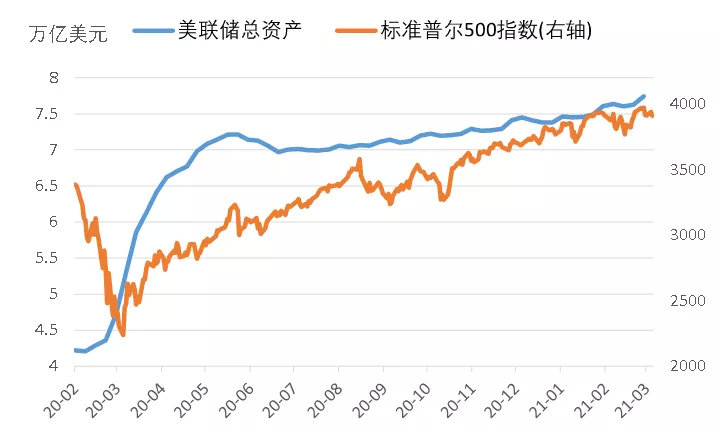

2020年3月-5月,美联储的印钞量高达3万亿美元,相当于2008年之前200年美元印钞总量(9000亿美元)的3.3倍。另外有数据显示,2020年,美联储单月最高投放的基础货币,相当于2008年以前200年的总和。

对应的广义货币总量和增速均创下历史纪录,相比2019年同期增长了25%。

因此,2020年以来,美股的泡沫几乎是由美元流动性推起来的。据天风证券的数据,2019年美股(标普500)29%的涨幅中,估值贡献了27%,盈利贡献了2%。而2020年美股全年涨幅16%,其中盈利下降了24%,而估值却增长了54%。

来源:国泰君安期货

回顾美股历史上每一次的牛熊转换,似乎都有着共同的规律:美联储“放水”—投机+杠杆—催生泡沫—美联储加息—泡沫破裂。

因此,美股泡沫会不会破裂,很大程度上取决于美联储未来的政策动向。

当前,美元流动性尚未出现拐点,美联储的表态依然鸽派,有意呵护市场,中短期仍会维持现有的宽松力度,并且强调,如果退出量化宽松,会提前较长时间和市场沟通。

当地时间3月31日,美国总统乔·拜登(Joe Biden)宣布了逾2万亿美元(约合人民币13.1万亿元)的基建和经济复苏计划,在此之前,拜登还公布了1.9万亿美元的刺激方案,向大多数美国人直接支付1400美元。

意味着,美国“放水”的节奏仍在继续,宽松的流动性环境,或许仍将支撑美股继续泡沫化。

但泡沫狂欢之下,留一份清醒。因为人类历史上,没有哪一场泡沫不是以破裂而收场的,美联储结束“放水”,也只是时间问题。

3月上旬,银保监会主席郭树清明确提出警示,很担心国外金融市场的泡沫问题哪一天会破裂,现在中国市场与外国市场高度相连,外国资本持续流入。从影响国内股市最重要的外部因素来看,今年A股最大的潜在的利空恐怕就是美股泡沫破裂引发崩盘。