基本结论

一、从基本面、宏观流动性和微观资金面角度来看,此前极致的估值分化或出现逆转。1)基本面角度:业绩百花齐放,高增长不稀缺。全球经济大概率共振恢复,各大行业业绩开始同步回升,上游供给端加速修复,科技和制造企业盈利预计大幅上涨。过去两年行业业绩分化或有所缓和,部分高估值板块的相对基本面优势或并不显著。2)流动性角度:尽管短期货币和信用拐点和政策收缩力度有所分歧,但中期宏观流动性由松趋紧确定性较高,在此背景下,高估值板块或存在一定的调整压力,低估值板块安全边际凸显。3)微观资金面角度:过去两年新发基金为代表的增量资金和市场风格的正反馈或存在逆转为负反馈的风险。

二、市场风格层面,相对业绩边际改善,相对估值优势凸显,重点关注中盘股投资机会。全球经济复苏下,一方面沪深300等大盘成分股业绩增长优势不强,中盘股的成分股成长性更强;另一方面流动性收紧、利率上行的背景下部分高估值的大盘股估值调整压力较大,中证500、中证1000等中盘指数安全边际凸显。

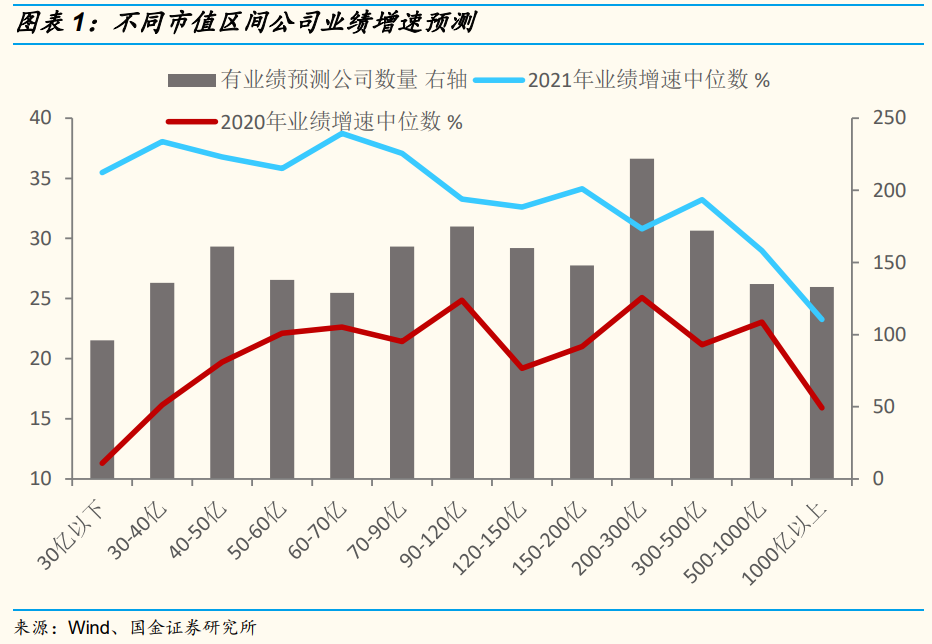

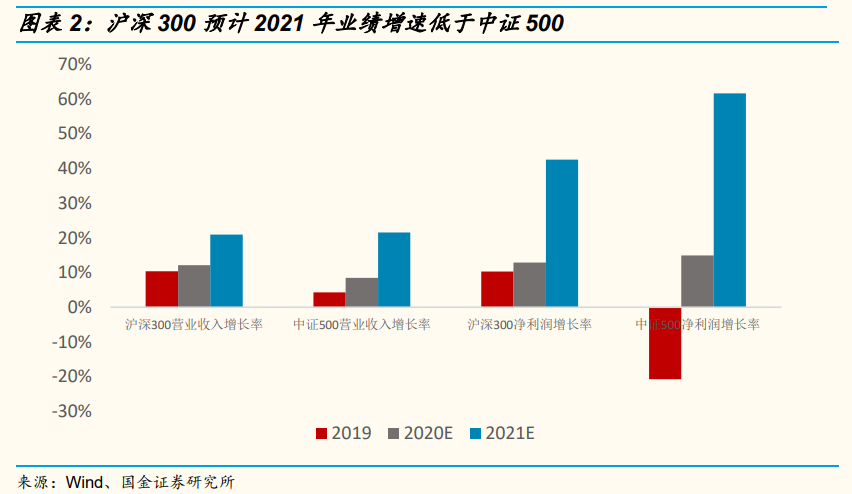

1)全球经济大概率共振复苏,各大行业业绩开始同步回升,高增长将不再稀缺,当前高估值的大盘股基本面相对优势不明显。2021年A股上市公司业绩增速预测中位数普遍大幅高于2020年,其中60-90亿市值的公司业绩增速最强,位于35%-40%之间。2020年小市值公司业绩预期增速明显弱于大市值公司,但2021年随着上市公司市值增大,上市公司业绩预期增速整体呈现下滑态势。从分析师覆盖相对比较充分的沪深300和中证500成分股业绩预期来看,沪深300成分股的2021年业绩预期增速低于中证500。

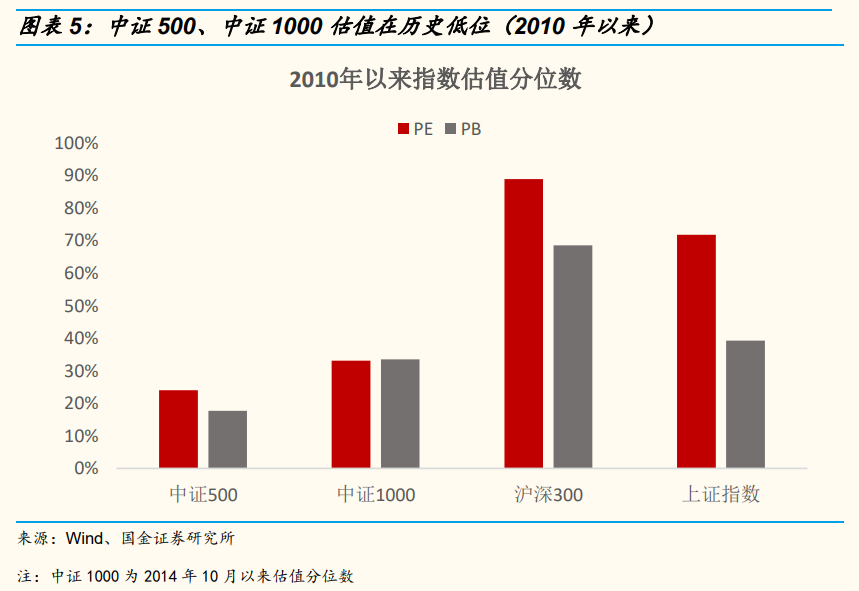

2)流动性由松转紧时,高估值有回调压力。当前大盘股除金融地产之外,估值普遍处于高位,相对低估值的中盘股安全边际较高。从均值回归和投资性价比的角度,当下布局中盘股的胜率更高。从PE估值看,沪深300处于2010年以来89%分位数,上证指数达72%分位数,中证500达24%分位数,中证1000达33%分位数。从PB估值看,沪深300处于历史69%分位数,上证指数达39%分位数,中证500达18%分位数,中证1000达34%分位数。

三、行业配置层面,看好低估值的金融地产等行业,有色等顺周期涨价品种。

1)低估值金融地产:银行、保险等行业一方面低估值安全边际高,另一方面受益于利率曲线陡峭化。对地产行业而言,调控政策影响的钝化,限地价带来的毛利率提升和行业集中度提升。

2)有色等顺周期涨价:行业在需求扩张的背景下,产能利用率维持高位,过去几年资本开支不足,短时间内产能扩张不足,看好铜、铝等供需结构较好品种涨价持续性。铜:铜需求端在全球持续复苏和下游行业景气向上的带动下降保持相对强劲,但供给端受产能扩张有限和矿山生产中断影响,精炼铜供给存在不确定性。铝:2021年随着全球经济复苏,原铝需求有望延续回升。随着内蒙古双控政策的出台,作为高耗能产业的电解铝存在减产的可能。在产能利用率超过90%的情况下,在产产能减产和新增产能延期投产冲击供给。另外,在碳中和背景下,内蒙率先调整对电解铝行业的电价政策并对自备电厂征收交叉补贴,产业政策调整将冲击现有产能。

风险提示:经济复苏不及预期、海外黑天鹅事件

正文:

一、估值分化收敛,看好中盘股风格以及低估值和顺周期行业

从基本面、宏观流动性和微观资金面角度来看,此前极致的估值分化或出现逆转。1)基本面角度:业绩百花齐放,高增长不稀缺。全球经济大概率共振恢复,各大行业业绩开始同步回升,上游供给端加速修复,科技和制造企业盈利预计大幅上涨。过去两年行业业绩分化或有所缓和,部分高估值板块的相对基本面优势或并不显著。2)流动性角度:尽管短期货币和信用拐点和政策收缩力度有所分歧,但中期宏观流动性由松趋紧确定性较高,在此背景下,高估值板块或存在一定的调整压力,低估值板块安全边际凸显。3)微观资金面角度:过去两年新发基金为代表的增量资金和市场风格的正反馈或存在逆转为负反馈的风险。

市场风格层面,相对业绩边际改善,相对估值优势凸显,重点关注中盘股投资机会。全球经济复苏下,一方面沪深300等大盘成分股业绩增长优势不强,中盘股的成分股成长性更强;另一方面流动性收紧、利率上行的背景下部分高估值的大盘股估值调整压力较大,中证500、中证1000等中盘指数安全边际凸显。

行业配置层面,看好低估值的金融地产等行业,有色等顺周期涨价品种。1)低估值金融地产:银行、保险等行业一方面低估值安全边际高,另一方面受益于利率曲线陡峭化。对地产行业而言,调控政策影响的钝化,限地价带来的毛利率提升和行业集中度提升。2)有色等顺周期涨价:行业在需求扩张的背景下,产能利用率维持高位,过去几年资本开支不足,短时间内产能扩张不足,看好铜、铝等供需结构较好品种涨价持续性。

二、估值分化收敛,看好中盘股风格以及低估值和顺周期行业

2.1

经济复苏下,中盘股相对业绩改善显著

全球经济大概率共振复苏,各大行业业绩开始同步回升,高增长将不再稀缺,当前高估值的大盘股基本面相对优势不明显。2021年A股上市公司业绩增速预测中位数普遍大幅高于2020年,其中60-90亿市值的公司业绩增速最强,位于35%-40%之间。2020年小市值公司业绩预期增速明显弱于大市值公司,但2021年随着上市公司市值增大,上市公司业绩预期增速整体呈现下滑态势。从分析师覆盖相对比较充分的沪深300和中证500成分股业绩预期来看,沪深300 成分股的2021年业绩预期增速低于中证500。

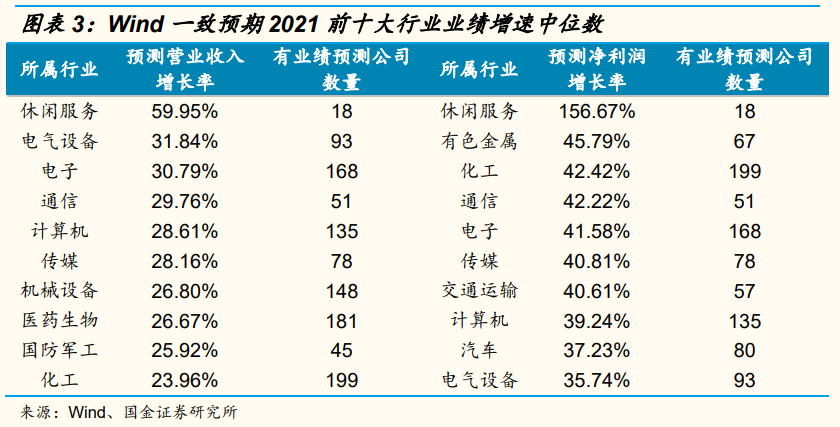

分行业看,休闲服务、顺周期的有色金属和化工盈利加速修复。休闲服务、电气设备、电子收入增速排名前列。休闲服务疫情过后需求修复的逻辑下,其收入增速和利润增速都将远超其他行业。

2.2

中期来看流动性由松趋紧,相对低估值中盘股安全边际凸显

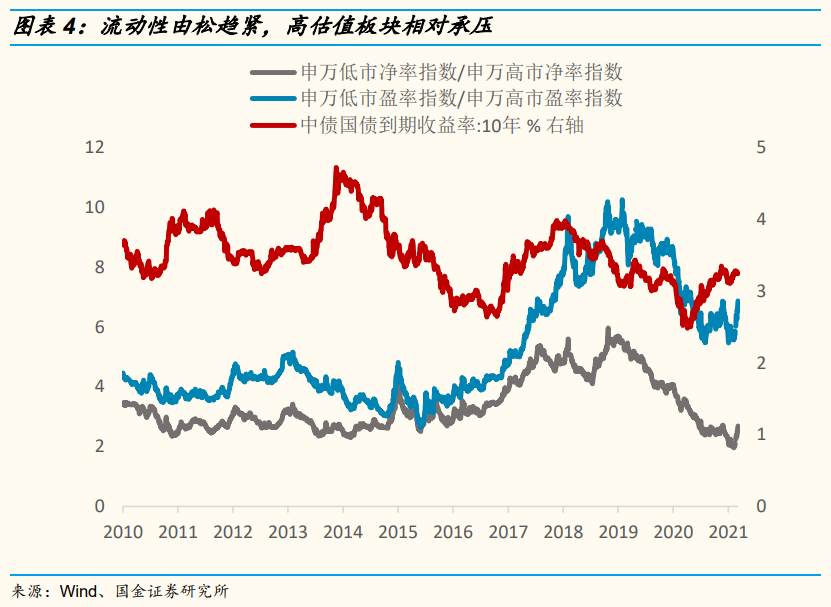

流动性由松转紧时,高估值有回调压力。在利率上行阶段,低估值相对高估值板块往往有一定超额收益,比如2016年三季度到2018年初的情形。2019年以来,随着利率持续下行,A股市场估值分化逐步极化。随着流动性流动性由松趋紧,利率易上难下的背景下,低估值板块安全边际凸显。

当前大盘股除金融地产之外,估值普遍处于高位,相对低估值的中盘股安全边际较高。从均值回归和投资性价比的角度,当下布局中盘股的胜率更高。从PE估值看,沪深300处于2010年以来89%分位数,上证指数达72%分位数,中证500达24%分位数,中证1000达33%分位数。从PB估值看,沪深300处于历史69%分位数,上证指数达39%分位数,中证500达18%分位数,中证1000达34%分位数。

2.3

风格或转向中证500、中证1000等中盘股

当前大盘股估值处于高位,流动性由松趋紧下,叠加相对基本面优势并不显著,风格或转向中证500、中证1000等估值有业绩支撑的中盘股。

从编制方式看,传统观点认为中证1000反映的是A股小市值公司的股价,中证500反映中小市值公司的股价。中证1000指数由全部A股中剔除中证800指数成份股后,规模偏小且流动性好的1000只股票组成。中证500指数由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成。

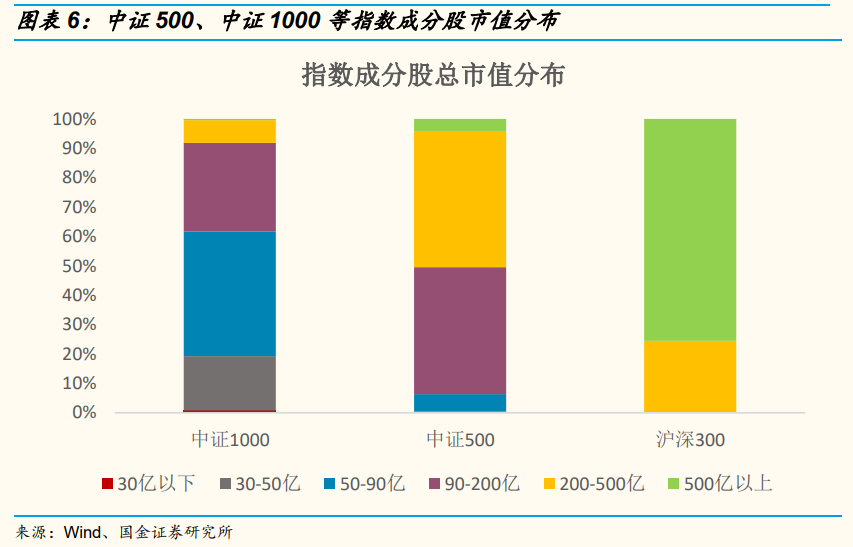

但我们认为中证500和中证1000是中盘股的代表。全部A股上市公司的总市值中位数为53.5亿元。沪深300作为大盘股的代表,成分股市值基本在200亿元以上。中证500成分股市值基本均在50亿以上,高于A股上市公司的市值中位数。其中市值在200-500亿元的占比最多,达45.8%。中证1000成分股中总市值在50亿以下的占比仅为19%,总市值在50-200亿元之间的占比最多,达72%。

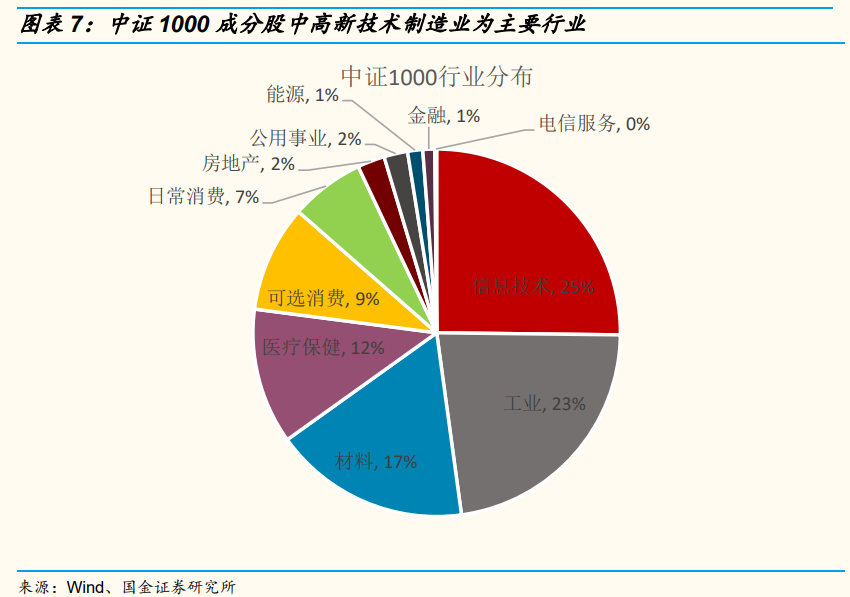

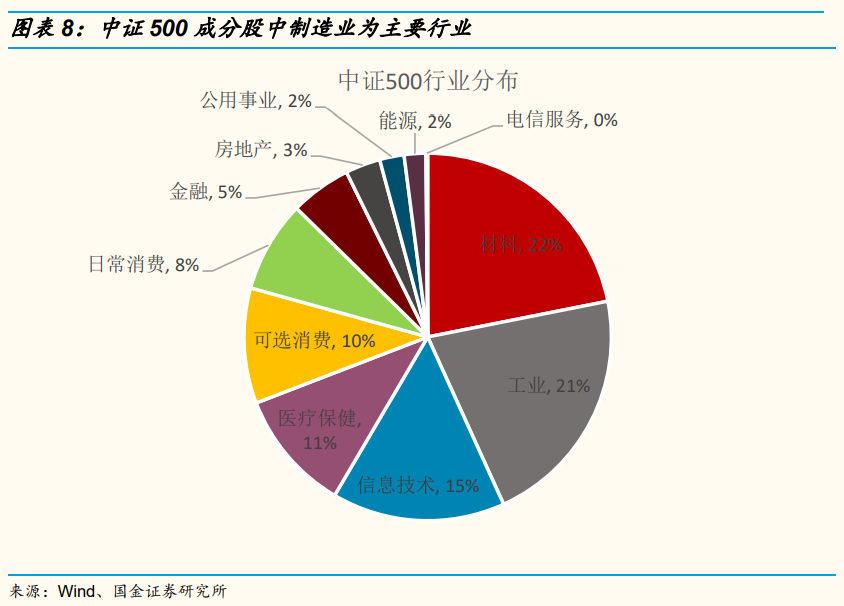

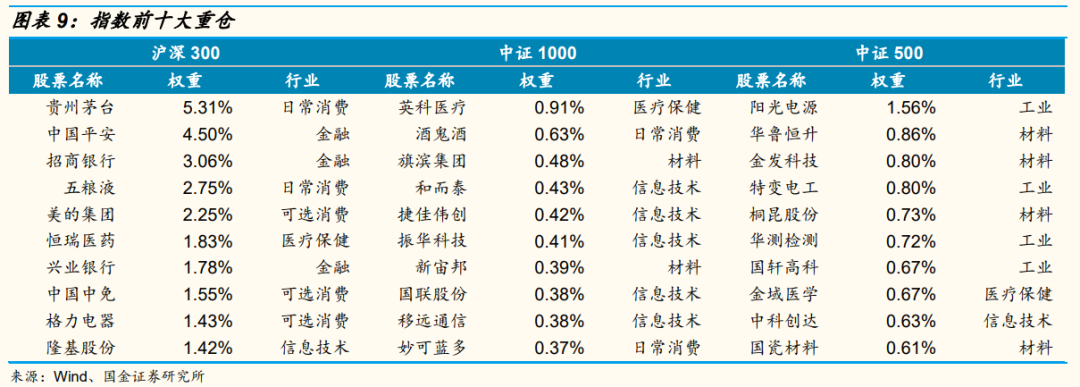

行业分布上看,中证1000和中证500成分股的前三大行业均为信息技术、工业、材料,主要集中在产业链上游的高新技术制造业。而沪深300受金融和消费的影响更大,其成分股的前三大行业为金融、日常消费、信息技术,占比分别为26%、16%和15%。

中上游产业盈利加速恢复对中证500和中证1000基本面形成有力支撑。沪深300前十大权重股主要为消费行业蓝筹股,中证1000主要为高新技术行业,中证500主要为材料和工业行业。

三、行业配置关注低估值金融地产和有色等顺周期涨价

3.1

低估值的金融地产基本面好转

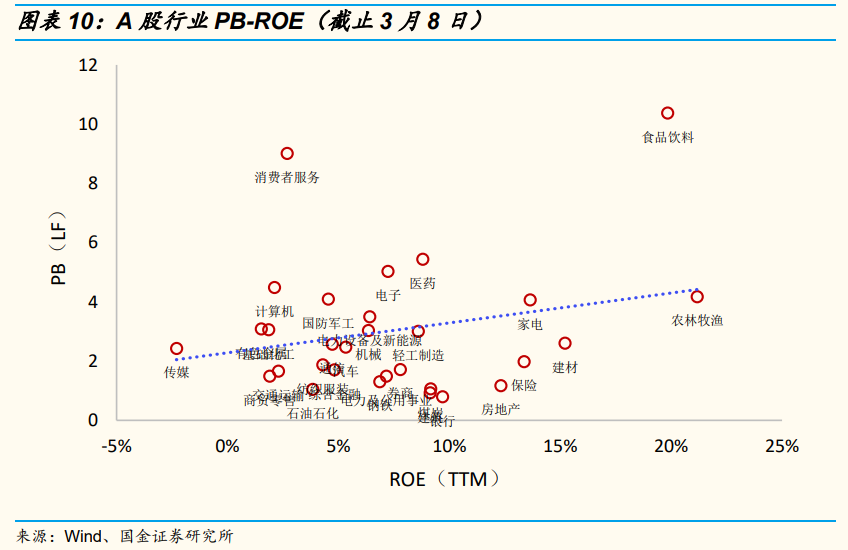

银行、地产等板块当前估值在全行业中处于低位。低估值属性安全边际较高,市场波动加大情况下,金融和房地产股的防守性价值会更加凸显。

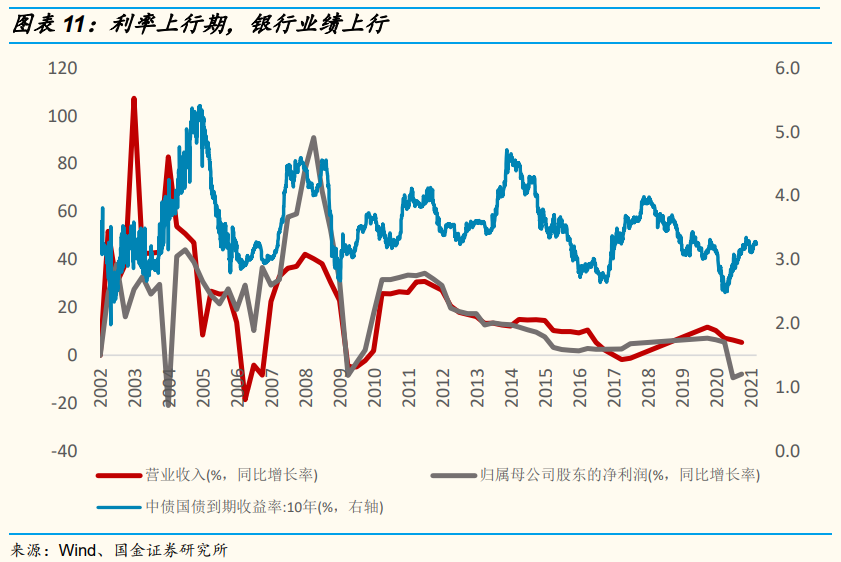

利率上行利好银行等金融业基本面。一方面利率上行过程中,银行的息差扩大,盈利改善。另一方面利率上行时往往经济处于复苏或较好的状态,企业利润好转,有利于商业银行资产质量的改善。历史上2003年下半年-2004年、2007年-2008年上半年、2009年、2010年下半年、2013年下半年、2016年四季度-2017年均为利率上涨期。其中特别地,2008年4万亿放水的不良贷款负面效果在2013年开始出现,经济下行下银行业绩不佳。其他利率上行时期银行业绩均有明显上涨。

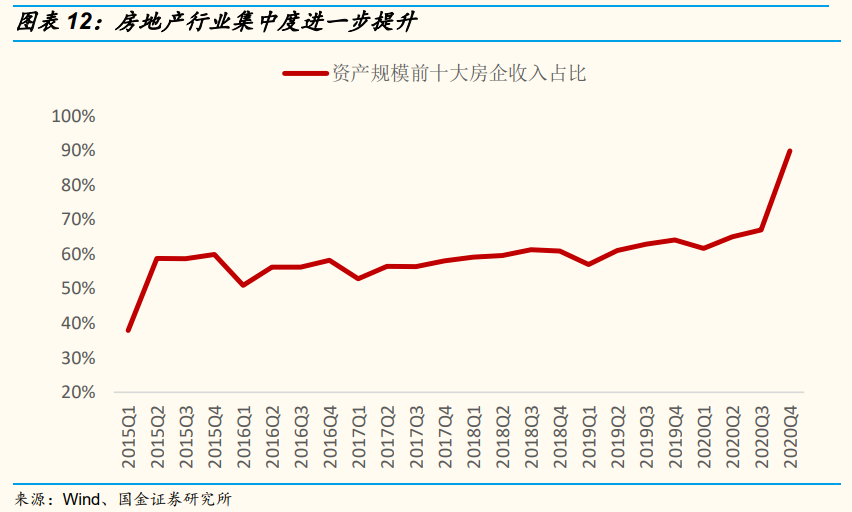

地产股受房地产调控政策影响钝化,毛利率和行业集中度提升是推动龙头房企业绩的核心驱动。“三道红线”、房地产贷款集中度管理等房地产金融审慎管理制度颁布后,地价相对可控,房价地价比改善将提升房企毛利率,优质房企的融资优势扩散至土地资源优势,行业集中度有望进一步提升。

3.2

有色等顺周期涨价持续性仍在

有色等顺周期行业在需求扩张的背景下,产能利用率维持高位,过去几年资本开支不足,短时间内产能扩张不足,供需错配下看好铜、铝等品种涨价持续至三季度。

铜:铜价走势与全球经济呈明显正相关,中国是铜的主要消费国。铜需求端在全球持续复苏和下游行业景气向上的带动下降保持相对强劲,但供给端受产能扩张有限和矿山生产中断影响,精炼铜供给存在不确定性。另外当前产能利用率并不低,基本处恢复到疫情前的水平。此外,过去几年铜矿企业资本开支持续下行,铜矿产能周期较长,未来1-2年新增产能有限。

铝:需求增长和供给调控支撑铝价上涨趋势。2021年随着全球经济复苏,原铝需求有望延续回升。全球电解铝新增产能集中在中国,内蒙是中国重要的电解铝生产大省。随着内蒙古双控政策的出台,作为高耗能产业的电解铝存在减产的可能。在产能利用率超过90%的情况下,在产产能减产和新增产能延期投产冲击供给。另外,在碳中和背景下,内蒙率先调整对电解铝行业的电价政策并对自备电厂征收交叉补贴,产业政策调整将冲击现有产能。

风险提示:经济复苏不及预期、海外黑天鹅事件