报告摘要

●产能视角出发,哪些行业的“供需缺口”潜在扩张?

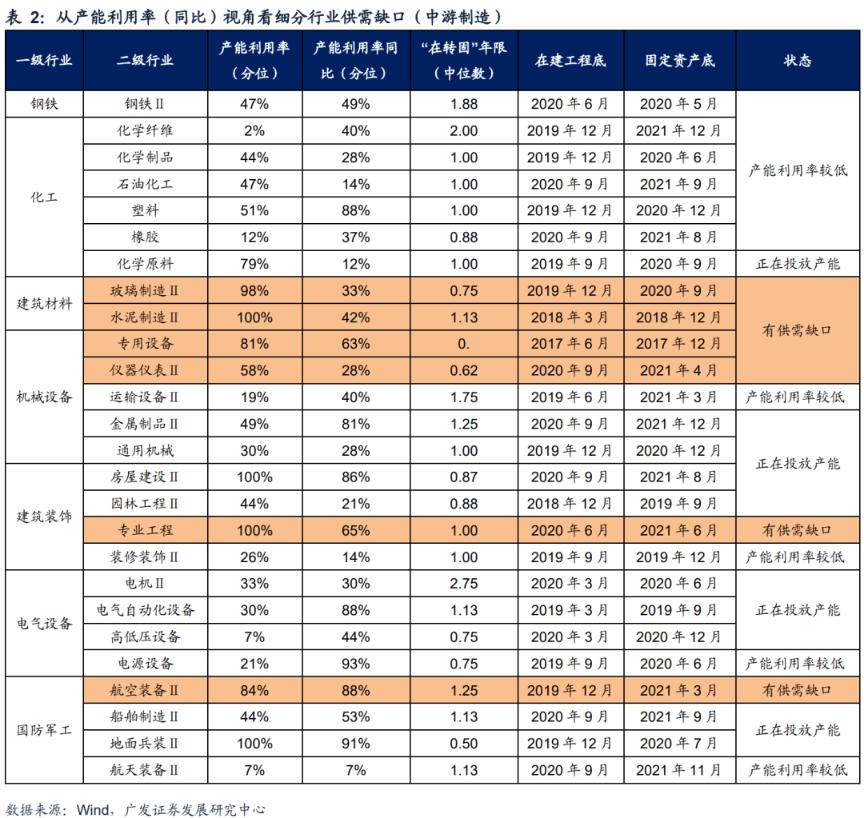

我们在1.18《产能视角看行业“供需缺口”》中指出:根据经典的“需求-供给”曲线,在盈利回升周期第二年(繁荣期),随着企业产能逐步“投产”,产能利用率边际回落。但18年“供给收缩常态化”政策以来,企业产能利用率持续高位。21年(盈利回升周期第二年)随着疫苗接种逐步普及,内外需继续改善,部分产能利用率高的行业容易出现“供需缺口”:资源(采掘、有色)、制造(建材、建筑、军工)、可选消费(轻工制造)以及部分TMT(半导体)。

●上游资源:“供需缺口”扩张带来“涨价”行情。

“供给收缩常态化”政策下,上游资源行业的产能周期被“熨平”。上游资源行业的产能利用率高位+供给扩张受限,国内外需求进一步修复,加大上游资源行业“供需缺口”,近期资源行业的“涨价”行情持续演绎。那么,除了近期已经持续演绎的资源行业以外,还有哪些顺周期细分行业的“供需缺口”潜在扩张并带来“涨价”行情?

●中游制造:玻璃/水泥/专用设备/专业工程/航天装备的“供需缺口”潜在扩张。

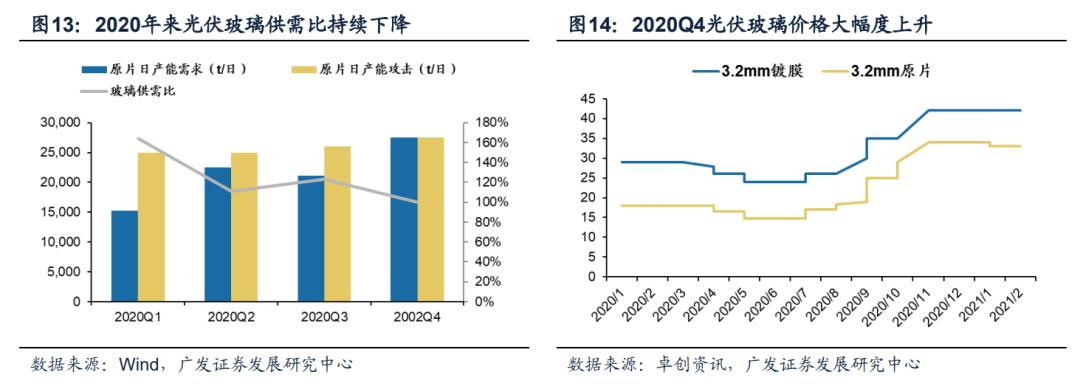

(1)玻璃:产能从20Q3开始“投产”,但产能利用率依旧高位,其中:浮法玻璃供需紧平衡,而光伏玻璃的“供需比”则持续回落;

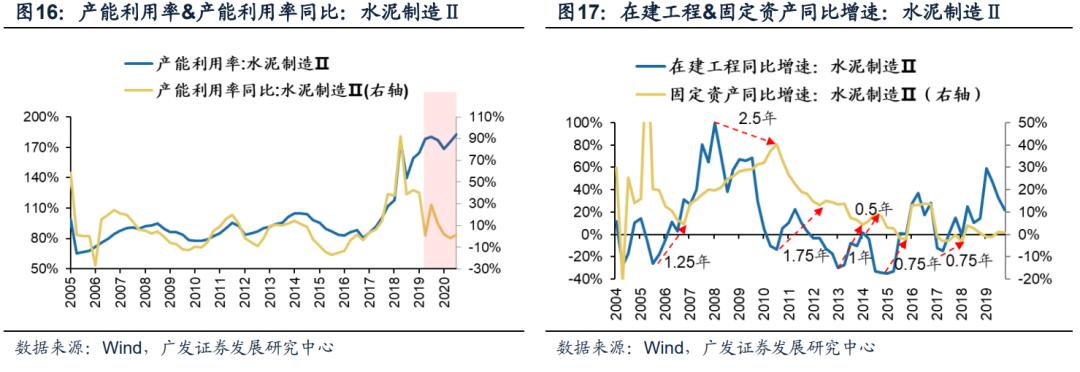

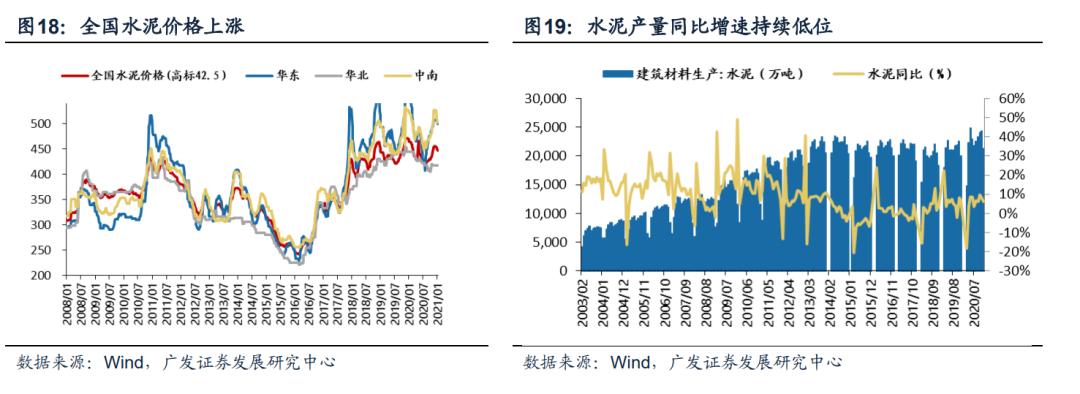

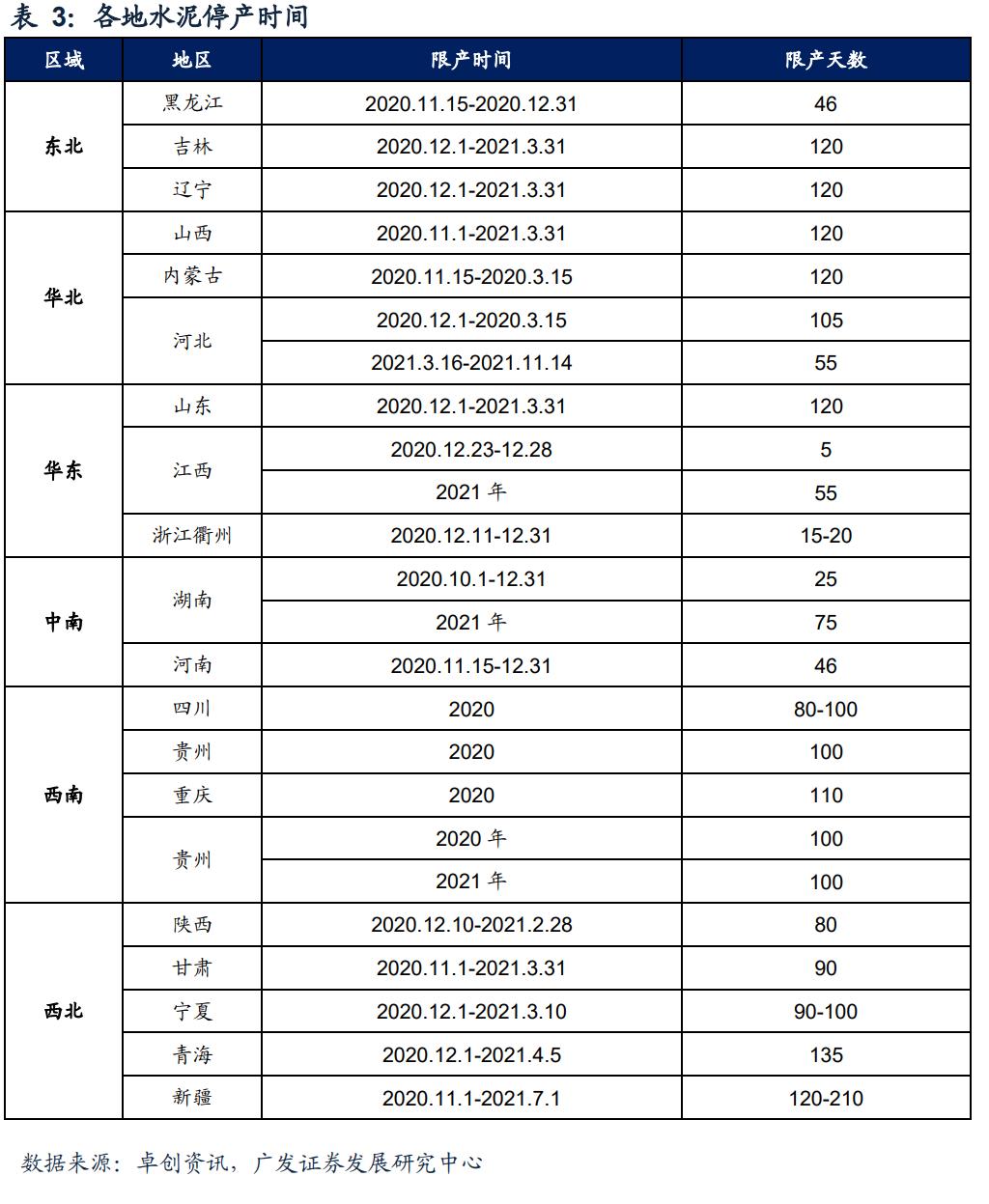

(2)水泥:在18Q4有一波产能“投产”,但这些产能仅仅是行业老旧产能的“置换”,并未增加行业整体的产能供给。另一方面,20年末水泥行业继续主动收缩产能,也将进一步加剧“供需缺口”。

(3)专用设备(工程机械/挖掘机):17Q4开始产能持续“投产”,但主要是进行老旧产能的“置换”,行业整体的产能供给持续低位。较低的保有量、较高的产能利用率以及部分工程机械/挖掘机的更新换代需求,都会导致行业“供需缺口”进一步扩张。

(4)专业工程(装配式建筑/钢结构):产能利用率持续高位,其中,装配式建筑/钢结构产业发展趋势明确,在政策扶持下,行业的需求(渗透率)还将继续扩张。

(5)航空装备:需求边际改善,产能利用率相对高位,但行业产能“投产”有一定的滞后性。

●可选消费:造纸补库存加剧“供需缺口”。

造纸:20Q1开启产能扩张周期,但“在转固”滞后期1.25年,产能“投放”至少要等到21Q2;另一方面,造纸行业进入补库存阶段,将加剧行业“供需缺口”。

●TMT:半导体的“在转固”滞后4年以上,新增产能短期无法“投产”。

半导体:产能“投资”到“投产”一般滞后4.25年,即便现在产能扩张(“投资”),产能的“投产”也要等到24年末,而美国对中国半导体技术“卡脖子”,则会进一步延后产能“投产”周期。

●核心假设风险:

海外疫情反复,疫苗研发/投产低预期,全球财政/货币退出超预期,地缘政治风险拖累经济修复预期。

报告正文

1

产能视角出发,哪些行业的“供需缺口”潜在扩张?

1.1经典“需求-供给”曲线:盈利回升周期第二年,产能逐步投放,企业产能利用率边际回落,供需达到新均衡

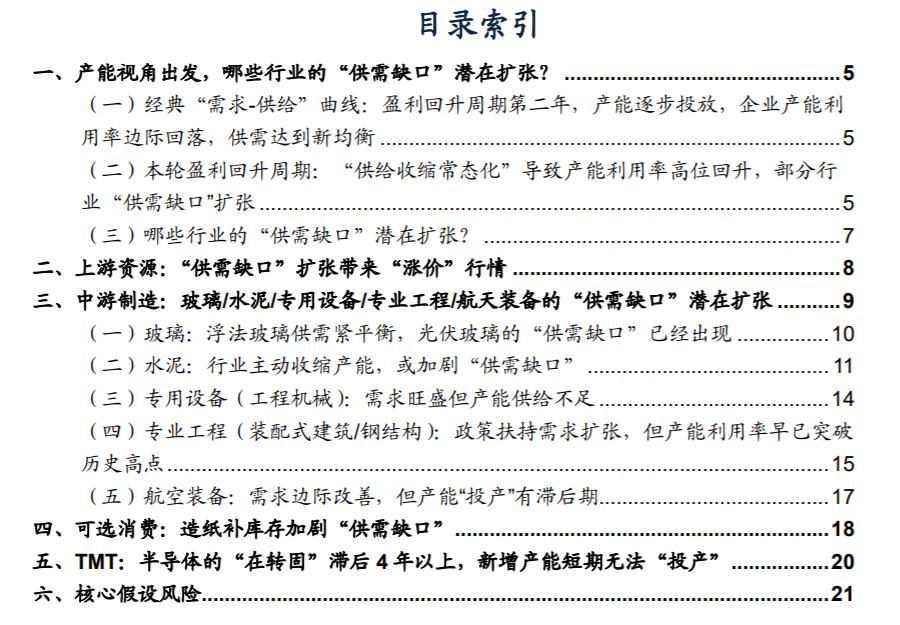

根据经典的“需求-供给”曲线,企业的供给往往滞后于宏观需求,而产能利用率则扮演着“需求-供给”的“调节器”。在盈利回升周期的第一年(复苏期),宏观需求改善但企业的供给来不及“投产”(产能的“投资”到“投产”有滞后期),企业的产能利用率一般会提升,达到供需稳态;而在盈利回升周期的第二年(繁荣期),随着产能逐步“投产”,企业的产能利用率则会边际回落,再次达到新的供需稳态。

1.2

本轮盈利回升周期:“供给收缩常态化”导致产能利用率高位回升, 部分行业“供需缺口”扩张

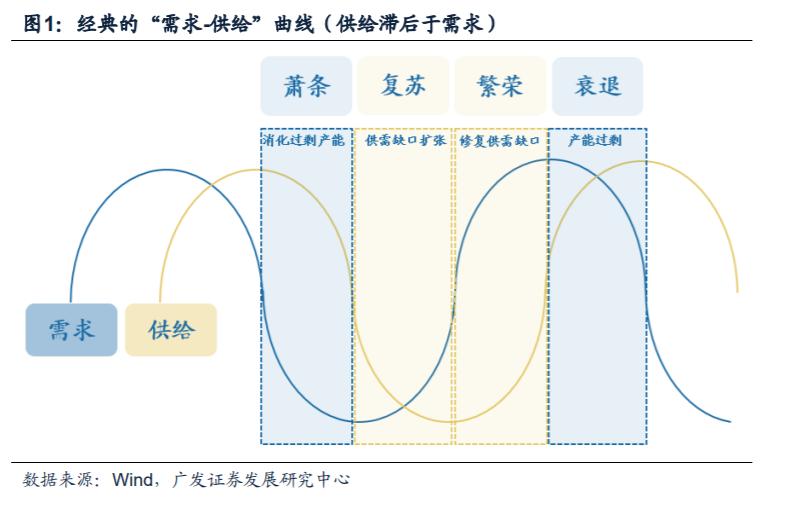

18年以来“供给收缩常态化”政策下,企业的产能持续收缩。16-17年的“实体供给侧改革”压缩过剩产能,18年开启的“供给收缩常态化”继续压缩企业产能。数据上来看:A股剔除金融上市公司的固定资产同比增速持从18年以来持续维持在5%左右的低位,即便17年在建工程同比增速阶段性回升,也并没有转换成固定资产,即企业存在产能“投资”行为,但“投产”行为却被行政性约束。同时,A股剔除金融上市公司的产能(在建工程+固定资产)占总资产的比重也是持续回落,延续了11年以来的过剩产能持续去化的大趋势。

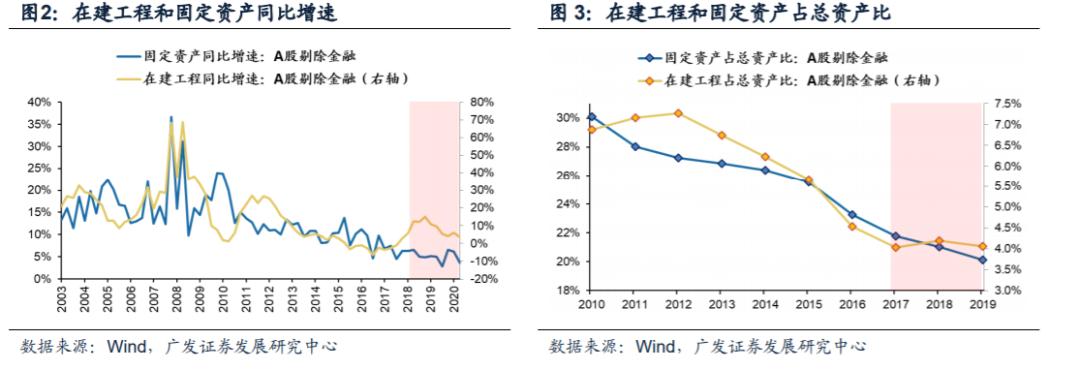

“供给收缩常态化”导致企业产能利用率创历史新高。18年开始的“供给收缩常态化”持续约束企业产能投放,使得企业的产能利用率大幅提升到19年末高点的 257.62%,即便疫情之后的20Q3的产能利用率248.17%,也显著高于“4万亿”之后的11年末。

持续高位的产能利用率+底部回升的产能利用率同比,随着需求持续修复,容易出现供需缺口。根据经典的“需求-供给”曲线:盈利回升周期第一年经济通常处于“复苏”阶段,需求扩张但产能仍在惯性收缩,企业的产能利用抬升;而盈利回升周期第二年经济通常会进入“繁荣”阶段,产能逐步投放,虽然企业的产能利用率可能惯性抬升,但产能利用率同比则率先回落。不过,受18年以来的“供给收缩常态化”政策扰动,当前企业的产能利用率持续高位,但产能利用率同比则底部回升,这意味着:随着21年总需求继续回升,企业的产能利用率还会继续惯性抬升,但产能利用率同比边际下行的空间比较有限,在一定程度上会对当前的产能形成“透支”,部分行业容易出现结构性“供需缺口”。

1.3

哪些行业的“供需缺口”潜在扩张?

我们在1.18《产能视角看行业“供需缺口”》中指出:总需求正在改善且产能短期无法“投产”的细分领域,“供需缺口”潜在扩张,这些行业主要集中在顺周期细分领域:(1)产能利用率相对高位,且产能利用率同比底部回升的行业,这些行业的总需求正在改善;(2)最近一轮产能扩张周期中,产能已经“投产转固”(短期无法扩产)或者产能“投产转固”仍需时日(短期也较难扩张),符合这些特征的行业具备潜在供需缺口——资源(采掘、有色)、制造(建材、建筑、 军工股)、可选消费(轻工制造)。

2

上游资源:“供需缺口”扩张带来“涨价”行情

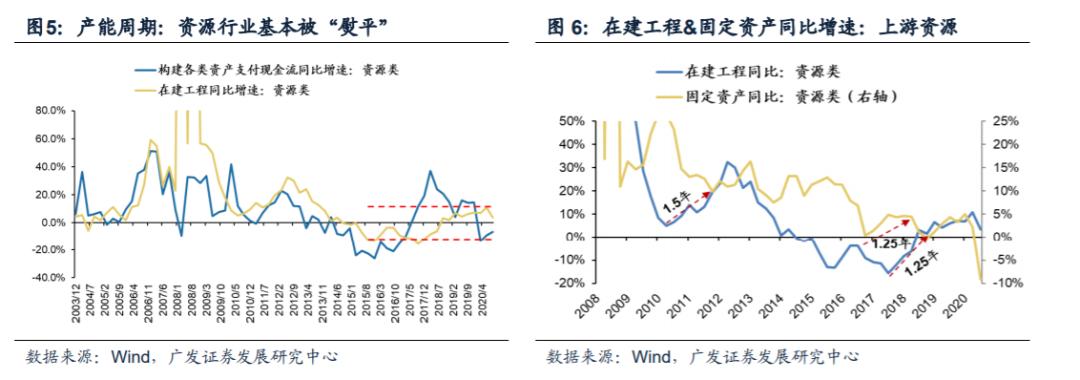

“供给收缩常态化”政策下,上游资源的产能周期被“熨平”,21年将产生较大的“供需缺口”。资源行业的产能周期从2016年以来基本震荡走平,如果21年资源行业的总需求扩张,产能基本无法跟上需求,大概率会带来较大的供需缺口。数据上来看:资源行业17年中的在建工程回升周期,已经在18年末转换成固定资产回升周期,这意味着,21年资源行业的产能投放(固定资产增速)较难继续改善。

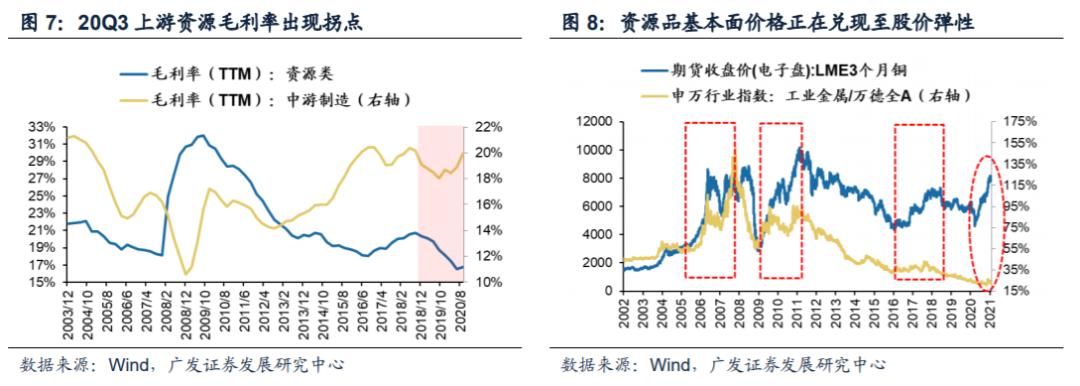

产能利用率高位+供给扩张受限,国内外需求进一步修复,将加大上游资源行业“供需缺口”,带来资源品“涨价”行情。我们在20.12.6《逆水行舟》中指出:价格持续上涨,上游资源品Q3毛利率实现向上拐点:20年大宗品价格的持续上涨,20Q3A股财报显示上游资源品毛利出现向上拐点。工业金属已呈现出“率先主动补库存”的先驱特征,基本面价格接近上一轮周期高点,将进一步兑现至股价弹性:历史上基本金属上涨将兑现至股价弹性。21年初资源品(尤其是有色金属) 的股市表现,也正在印证“供需缺口”带来的资源行业的“涨价”逻辑。

3

中游制造:玻璃/水泥/专用设备/专业工程/航天装备的“供需缺口”潜在扩张

在中游制造中,我们寻找:需求正在改善且产能短期无法“投产”的细分领域,这些行业主要集中在:(1)产能利用率相对高位,且产能利用率同比底部回升的行业,这些行业的总需求正在改善;(2)最近一轮产能扩张周期中,产能已经“投产转固”(短期无法扩产)或者产能“转固”仍需时日(短期也较难扩张),符合这些特征的行业具备潜在供需缺口——玻璃、水泥、专用设备(工程机械)、专业工程(装配式建筑/钢结构)、航天装备。

3.1

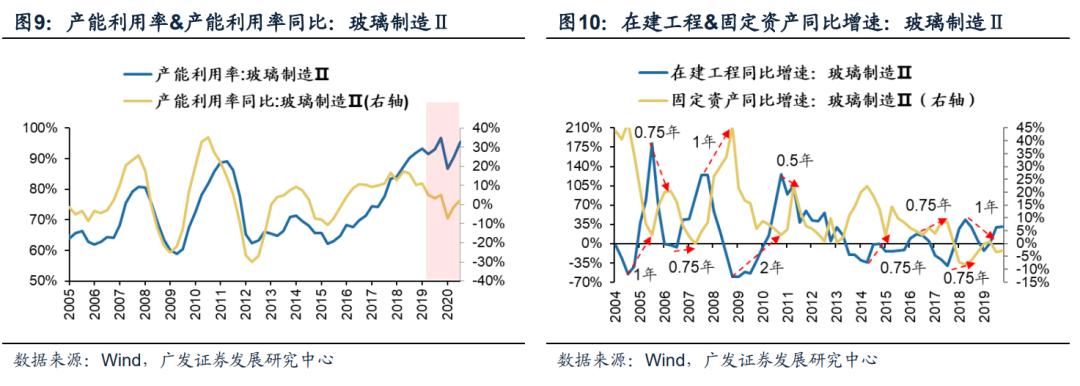

玻璃:浮法玻璃供需紧平衡,光伏玻璃的“供需缺口”已经出现

玻璃行业的产能从20Q3开始“投产”,但产能利用率依旧高位,行业强劲的需求将带来潜在“供需缺口”。(1)从供给的角度来看,玻璃行业的固定资产同比增速从20Q3开始底部回升(产能“投放”);(2)但从需求的角度来看,玻璃行业的产能利用率依旧高位,显示上一轮产能“投放”并没有满足行业需求的扩张。我们认为,随着玻璃需求的继续改善(毛利率高位回升),玻璃行业的“供需缺口”仍将继续扩张。

(1)浮法玻璃:“量价”齐升,预计21年供需将继续紧平衡。20年疫情约束全球浮法玻璃产能供给,国内浮法玻璃的出口需求持续改善,浮法玻璃“量价”齐升。随着全球经济继续修复,预计21年浮法玻璃的需求仍将继续抬升,可能存在结构性的“供需缺口”。

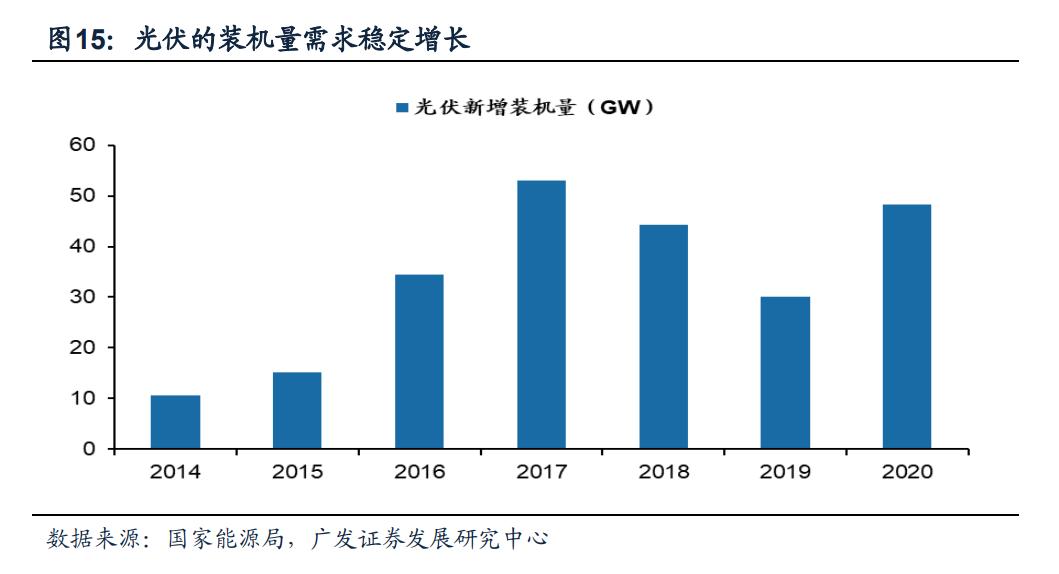

(2)光伏玻璃:供“供需缺口”已经出现,光伏装机需求扩张将加大“供需缺口”。20Q4以来光伏玻璃的“供需比”持续回落,行业已经出现“供需缺口”,并带来光伏玻璃价格从20Q4开始持续回升。我们认为:2021年随着光伏装机需求继续改善,光伏玻璃行业的“供需缺口”将进一步扩张。

3.2

水泥:行业主动收缩产能,或加剧“供需缺口”

“供给收缩常态化”导致水泥行业的产能持续收缩。在“供给收缩常态化”政策下,虽然水泥行业在18Q4有一波产能“投产”,但这些产能仅仅是行业老旧产能的“置换”,并未增加行业整体的产能供给。而20年基建和地产投资又持续拉高水泥行业的需求端,导致行业的产能利用率持续处于高位,如果需求继续改善的话,水泥行业将会面临一定的“供需缺口”。

20年末水泥行业继续收缩产能,将进一步加剧“供需缺口”。潜在的“供需缺口”导致近期水泥价格普遍上涨,而另一个方面,水泥行业却在主动压缩产能,近期建筑用水泥材料的产量同比增速持续低位。同时,近期多地水泥厂停窑检修、错峰停窑,在一定程度上会进一步加剧水泥行业的“供需缺口”。

3.3

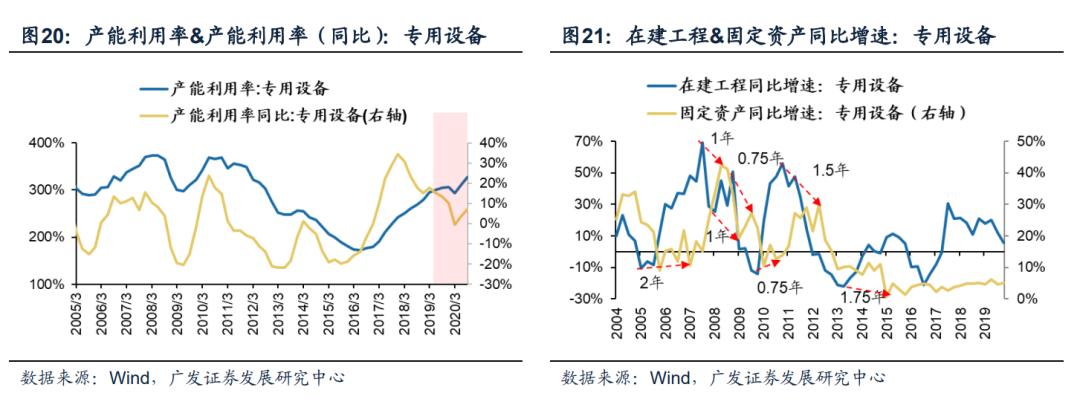

专用设备(工程机械/挖掘机):需求旺盛但产能供给不足

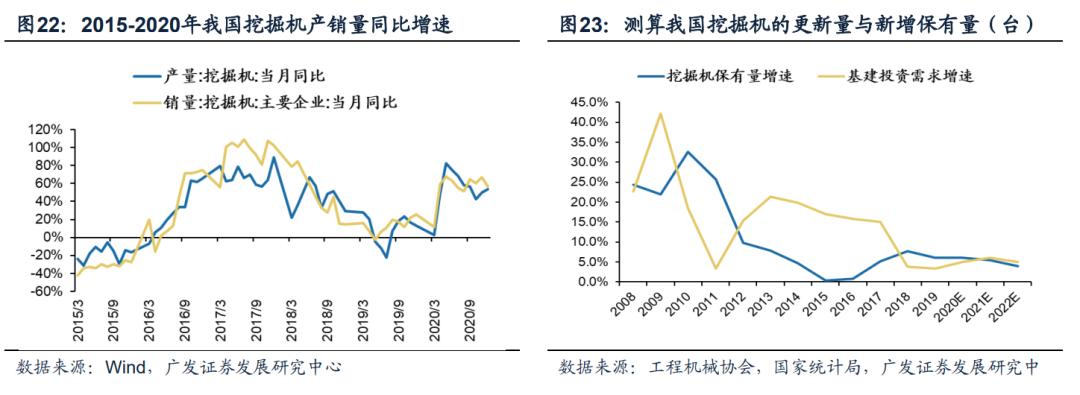

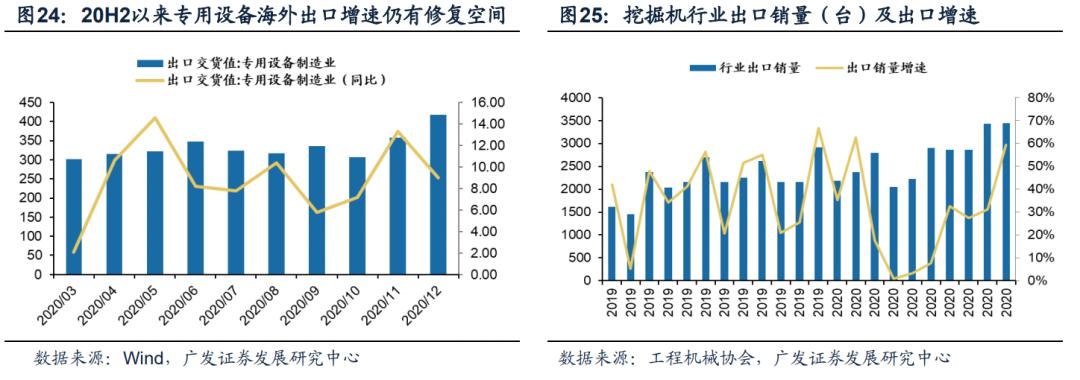

“供给收缩常态化”导致行业产能供给持续低位。专用设备行业17Q4开始产能持续“投产”,但主要是进行老旧产能的“置换”,行业整体的产能供给持续低位。20年受益于疫情后“复工复产”需求扩张,专用设备行业的产能利用率持续高位回升。预计21年内外需共振将继续改善专用设备行业的需求端,这将导致行业面临一定程度的“供需缺口”。

较低的保有量叠加内外需共振修复,预计工程机械/挖掘机的需求还将继续抬升,行业“供需缺口”潜在扩张。专用设备行业复苏强势,其中,工程机械板块营收、利润增速已经基本回复甚至超过疫情前同期水平。同时,得益于基建投资增速边际回升,20年挖掘机销量连续9个月同比大增。预计21年疫苗逐步普及后,海外需求修复将继续拉动挖掘机行业(海外)需求继续抬升。我们认为,较高的产能利用率以及部分挖掘机的更新换代需求,都会导致挖掘机行业“供需缺口”进一步扩张。

3.4

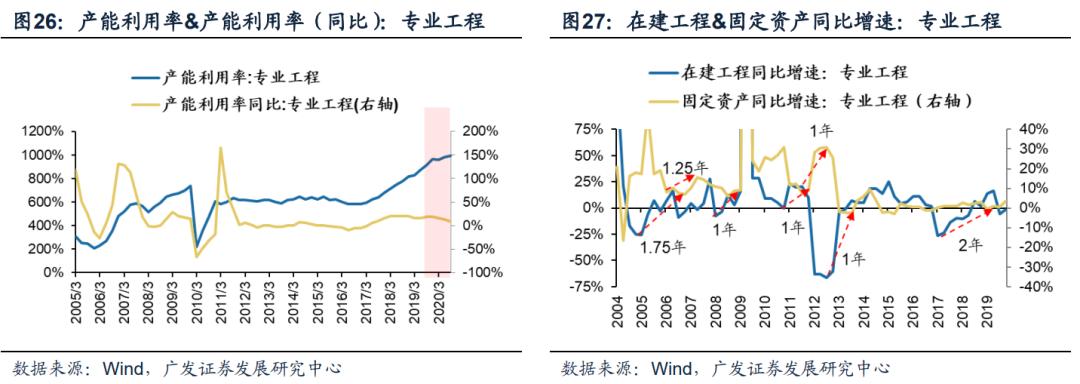

专业工程(装配式建筑/钢结构):政策扶持需求扩张,但产能利用率早已突破历史高点

得益于政策扶持,专业工程的产能利用率持续高位,但产能“投放”存在滞后期,短期会面临“供需缺口”。专业工程的产能利用率持续高位抬升,而产能利用率同比则处于低位,这意味着随着需求继续边际改善,产能利用率同比增速回升还将继续“迫使”行业的产能利用率高位上行。专业工程行业从20Q2开始启动新一轮产能“投资”,但由于行业的“在转固”一般有1年的滞后期,这意味着,专业工程行业的产能“投放”至少要的等到21Q2,在此之前,行业的“供需缺口”压力仍较大。

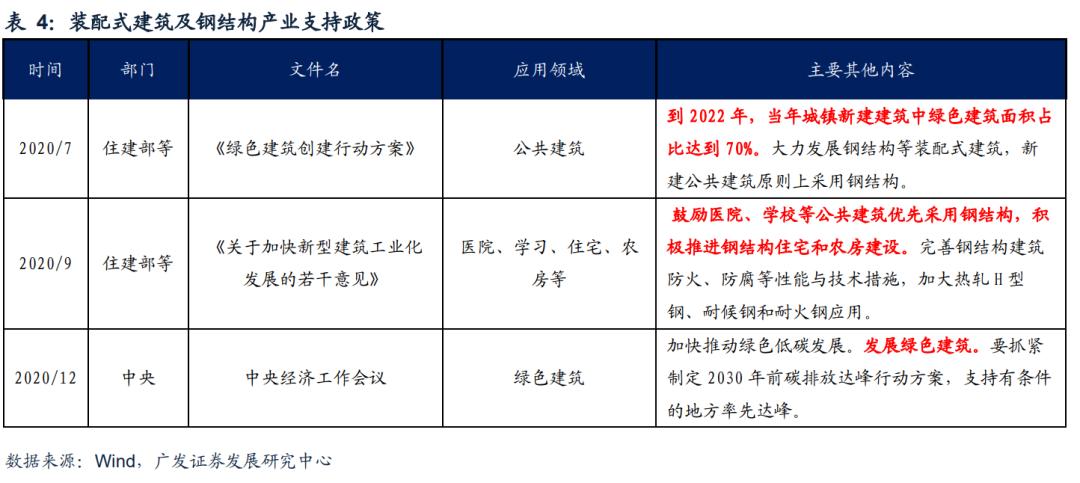

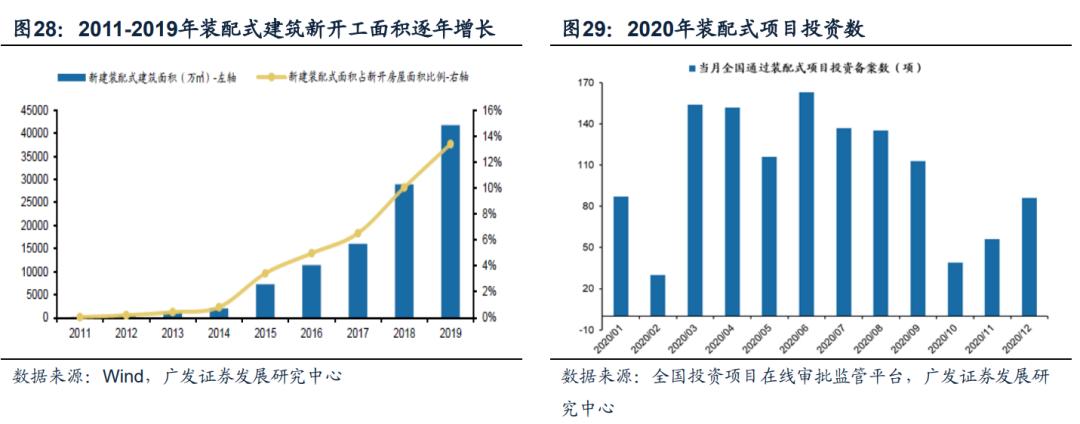

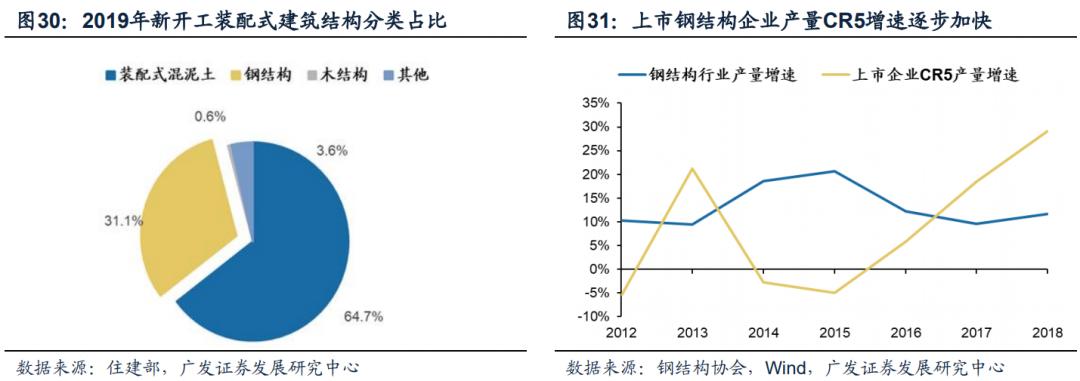

装配式建筑产业发展趋势明确,其中,钢结构装配式建筑渗透率提升空间较大,在政策扶持下,专业工程行业的需求(渗透率)还将继续扩张。在“碳达峰”、“碳中和”背景下,全寿命周期“减碳”的装配式建筑产业的发展主线日趋明朗,多项政策也在加速行业需求进一步扩张。同时,装配式建筑渗透率有望进一步提升:20年疫情不减装配式工业项目热度,全年项目投资数与19年同期基本持平,新开工面积持续增加。其中,钢结构装配式建筑推广加速,需求进一步改善——钢结构装配式建筑目前在住宅等领域渗透率相对较低。不过,受益于多项重磅政策支持,未来钢结构将在更多领域推广以渗透率也会继续提升。同时,受益于信息化、数字化、智能化建造,钢结构行业未来的生产效率将得到有效提升,有助于进一步增加市场渗透率(钢结构行业集中度自16年逐年上升)。

3.5

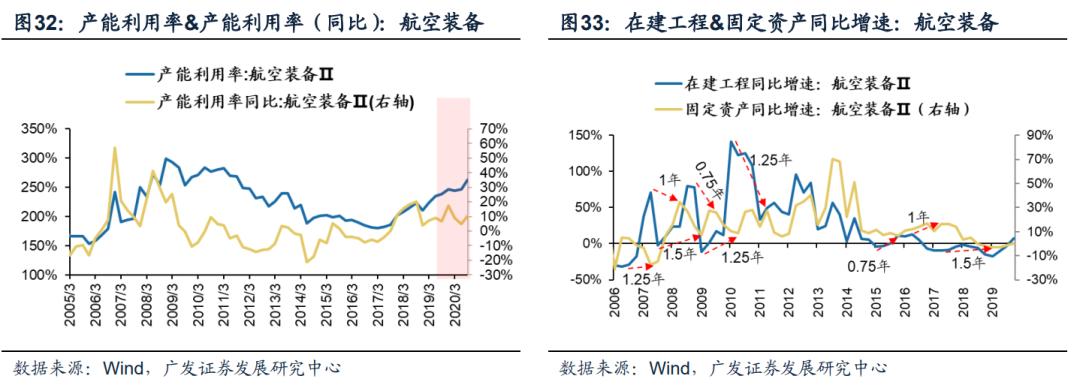

航空装备:需求边际改善,但产能“投产”有滞后期

需求边际改善,产能利用率相对高位,但行业产能“投产”有一定的滞后性。受益于军工订单中高端装备的采购比例逐步提升,航空装备行业的产能利用率持续抬升。航空装备行业19Q4开启本轮产能扩张周期(“投资”),行业的“在转固”一般是1-1.25年的周期,因此,航空装备行业的新一轮产能“投放”可能要等到21Q1之后,在短期内会造成行业一定程度的“供需缺口”。

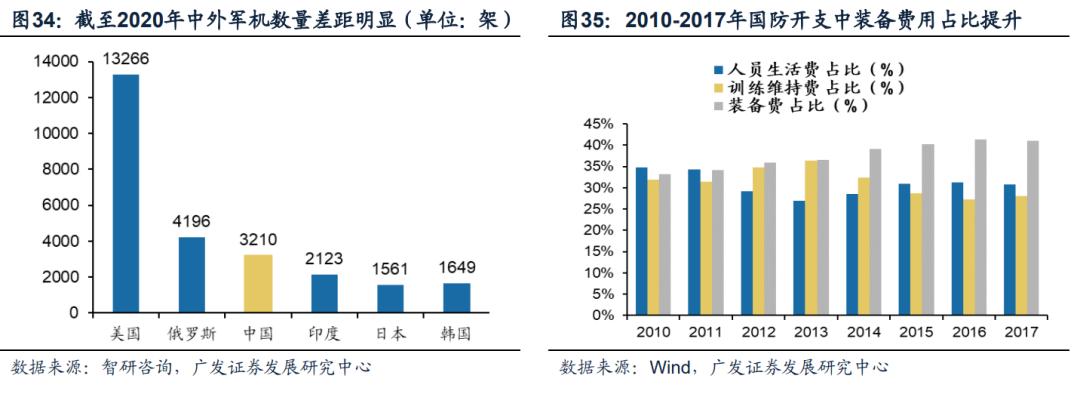

国防军费稳定增长&军备换装,航空装备行业需求将持续高景气。我国军用飞机数量和代次结构上与发达国家有明显差距,有迫切的升级换代需求。我们认为:军备换装将提升航空装备采购需求。同时,在军备采购中,近年来中高端的武器装备费用占比提升,也将提振航空装备行业景气度——近年来用于支持军队现代化建设的国防支出维持较高增速,其中武器装备费用占军费比例明显提升,航空装备升级替换需求进一步加大。

4

可选消费:造纸补库存加剧“供需缺口”

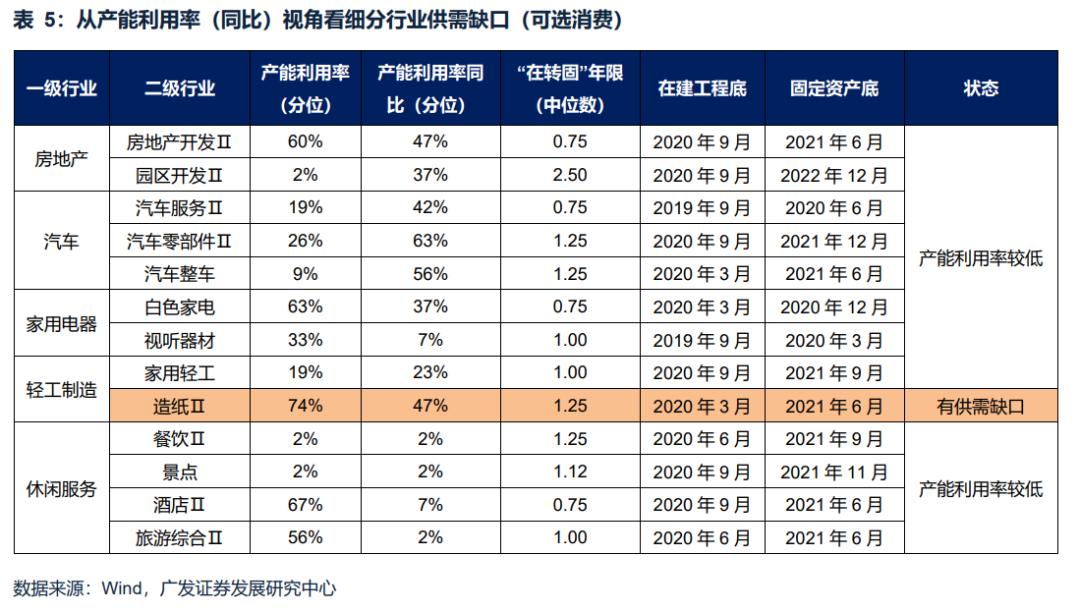

在可选消费中,我们寻找:需求正在改善且产能短期无法“投产”的细分领域,这些行业主要集中在:(1)产能利用率相对高位,且产能利用率同比底部回升的行业,这些行业的总需求正在改善;(2)最近一轮产能扩张周期中,产能已经“投产转固”(短期无法扩产)或者产能“转固”仍需时日(短期也较难扩张),符合这些特征的行业具备潜在供需缺口——造纸。

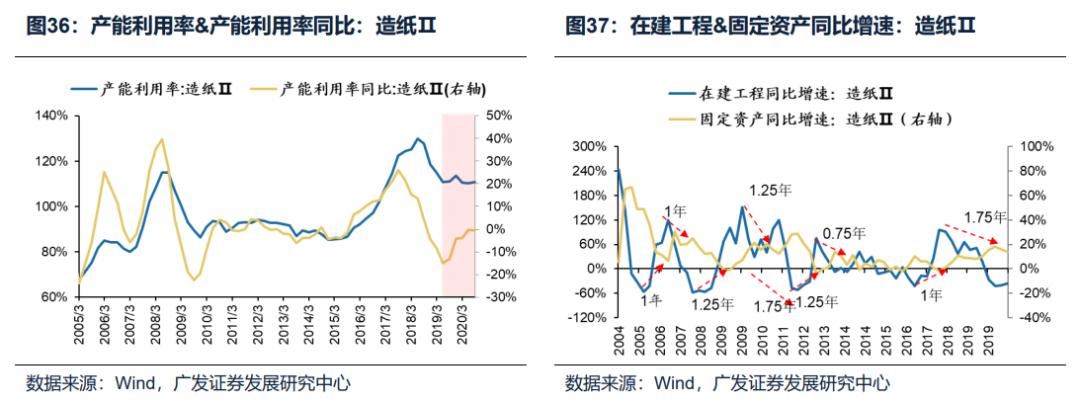

造纸行业20Q1开始“投资”,21Q2才能“投产”。当前造纸行业的产能利用率处于相对高位,而产能利用率同比则底部回升,随着景气继续边际改善,造纸行业的产能利用率还将继续高位抬升。另一方面,造纸行业从20Q1开启产能扩张周期,但由于行业的“在转固”存在1.25年的滞后期,这意味着造纸行业的产能“投放”至少要等到21Q2,行业短期内会面临一定的“供需缺口”。

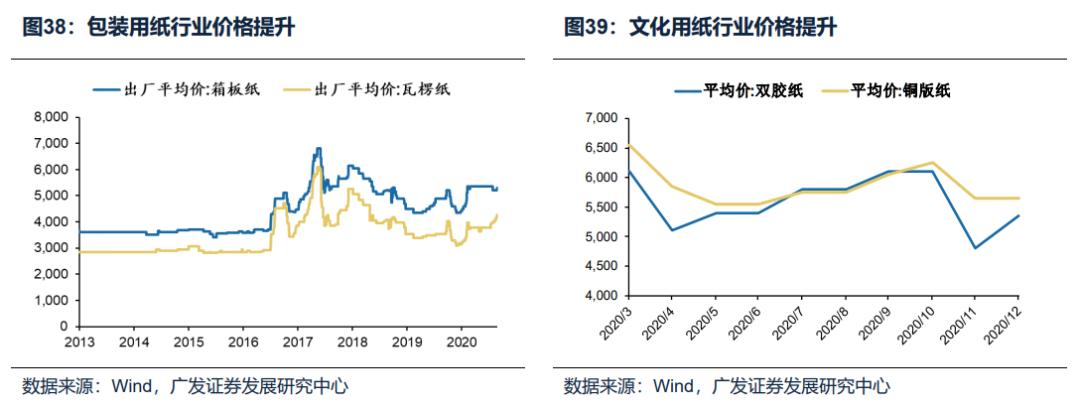

造纸行业进入补库存阶段,将加剧行业“供需缺口”,部分细分领域正在“涨价”。当前造纸行业的库存水平已低于历史中枢,疫情修复带来国内外需求持续回暖,我们认为行业将有望进入补库周期,库存水平低位在一定程度上会加剧行业的“供需缺口”,其中:包装用纸中的瓦楞纸、箱板纸下半年需求修复,价格逐步提升,而文化用纸中的双胶纸、铜版纸价格也有所回升,行业景气度正在持续复苏。

5

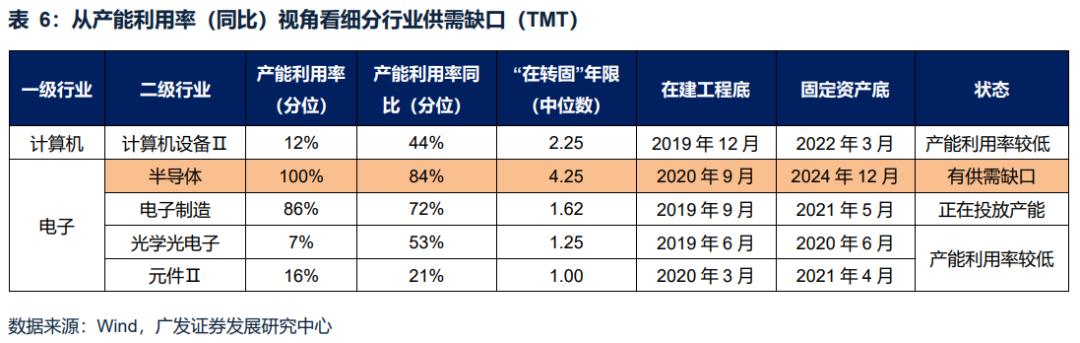

TMT:半导体的“在转固”滞后4年以上,新增产能短期无法“投产”

在TMT中,我们寻找:需求正在改善且产能短期无法“投产”的细分领域,这些行业主要集中在:(1)产能利用率相对高位,且产能利用率同比底部回升的行业,这些行业的总需求正在改善;(2)最近一轮产能扩张周期中,产能已经“投产转固”(短期无法扩产)或者产能“转固”仍需时日(短期也较难扩张),符合这些特征的行业具备潜在供需缺口——半导体。

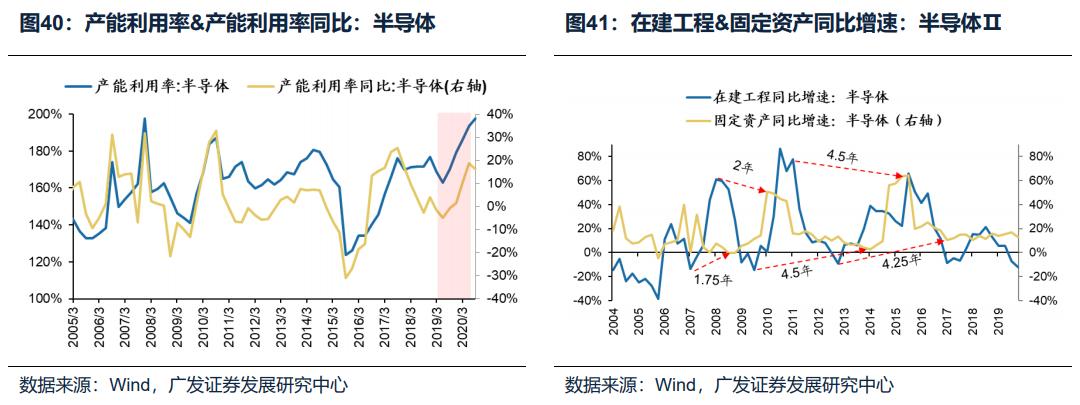

半导体的需求增长旺盛,但供给短期很难显著扩张。疫情加速数字化进程,线上办公需求带来半导体行业需求大幅扩张,同时,中美贸易摩擦阴云下,半导体的国产替代也进一步加大行业需求,当前半导体行业的产能利用率和产能利用率同比均处高位,显示需求扩张(而非供给收缩)是半导体行业“供需缺口”的主要原因。不过,由于半导体行业的产能“投资”到“投产”的滞后期一般高达4.25年,即便现在半导体行业进行产能扩张(“投资”),产能的“投产”也要等到24年末,而美国对中国半导体技术“卡脖子”则会进一步延后产能“投产”周期。

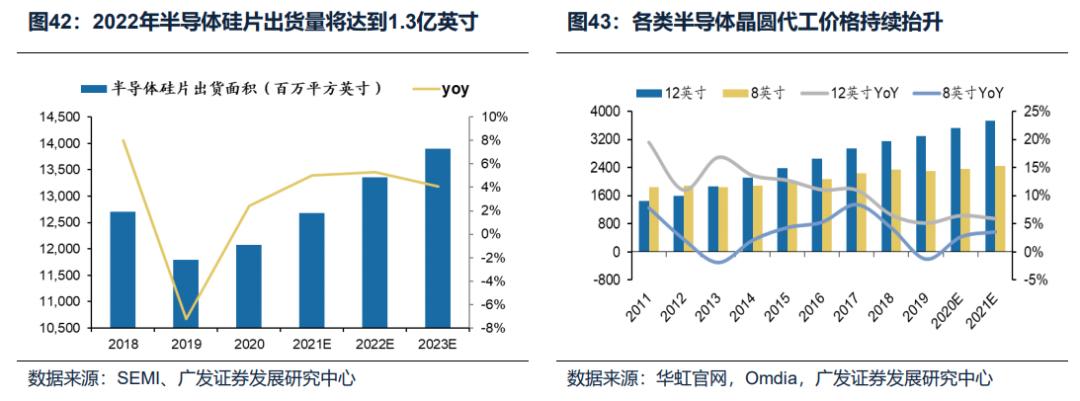

终端需求旺盛,半导体园晶开始“涨价”。疫情加速数字化进程,上游硅片需求增大,根据SEMI预测,2022年硅片需求增速将达到顶点;8寸晶圆代工产能在过去几年无明显扩张,这导致8寸晶圆代工当前的产能紧缺。供给紧张带动晶圆价格提升:当前半导体厂商的交货时间普遍延长,同时,半导体晶圆代工价格也受供需关系紧张开始“涨价”。

6

核心假设风险

海外疫情反复,疫苗研发/投产低预期,全球财政/货币退出超预期,地缘政治风险拖累经济修复预期。